ブログ 化学業界の話題 knakのデータベースから 目次

これは下記のブログを月ごとにまとめたものです。

最新分は http://blog.knak.jp/

antidumpingpublishing.com

というページで、毎年、世界のアンチ・ダンピング調査の実施状況をまとめて発表している。

分析しているのはCliff

Stevenson で、ホームページによると、20年の経験を有する専門家とのこと。

4月2日に2007年版(2006年の分析)が発表された。

http://www.antidumpingpublishing.com/uploaded/documents/CSDocuments/GTP%202007.pdf

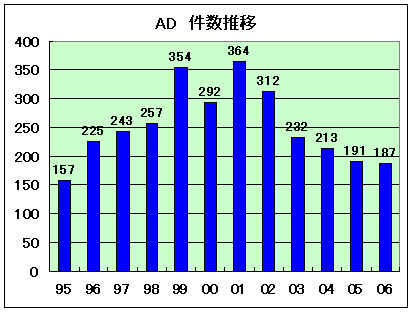

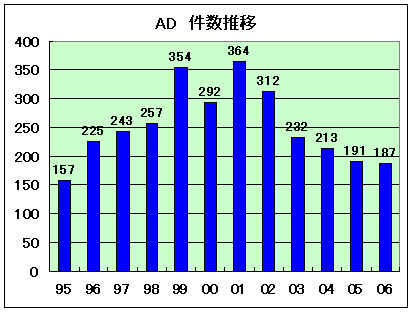

1.件数

アンチ・ダンピング調査開始の件数の推移は以下の通り。

(ある国が5カ国から輸入のある製品で調査を開始すれば5件と計算)

最近は減っているが、今後も減り続けると考えると間違うとのコメントがついている。

(景気循環との関係もある)

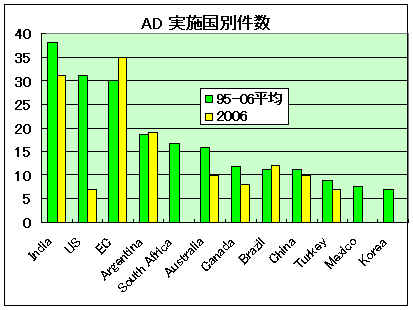

2.アンチ・ダンピング調査 実施国

過去12年間平均と昨年を比較した。

これまでの12年間ではインド、米国、EUが多い。

昨年は米国は激減。インド、EUは相変わらず多く、アルゼンチンがこれに次いでいる。

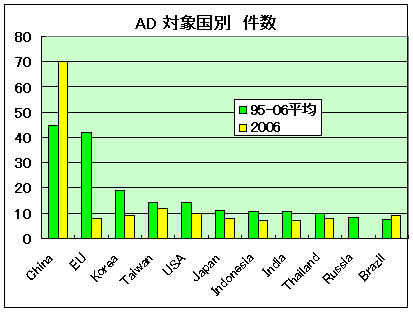

3.アンチ・ダンピング調査 被害国

これまでは中国とEUが主な対象国であった。

しかし、EUはこの2年間は件数が大幅に減ったのに対し、中国は大幅に増加している。

中国は全体の件数のうち、2005年は29.8%、2006年は37.4%を占める。

EUの件数減少の理由は不明だが、EUが慎重なやり方をとっているのも一因だろうとしている。

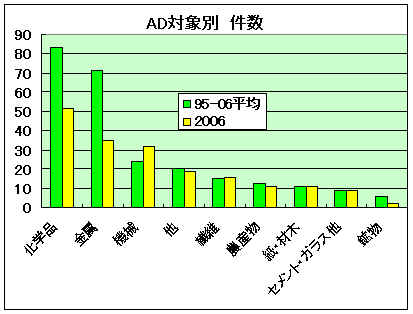

4.対象製品

化学品と金属製品がこれまでも、昨年も大きな比重を占めている。

化学品はこれまでも、昨年も30%程度を占める。金属製品の比重は最近はやや減少している。

化学品も金属製品もこの数年は件数は減っている。

この報告の筆者は景気循環との関係を挙げ、これら分野の製品は汎用品が多く、価格が景気により上下するのが影響していると分析している。

(景気が悪くなると、価格が下がり、アンチ・ダンピング件数は増えるだろうと。)

なお、この報告の筆者は、今後は繊維や農産物について、アンチ・ダンピングのケースが増えるだろうとみている。

ーーー

日本の化学業界から見ると、中国がこれまで日本の化学品について、軒並にアンチ・ダンピング調査を行っており、ひどい国だとの感があるが、全体としてみると、中国が実施した件数は少なく、逆に中国が対象となった件数が異常に多い。

また、中国のアンチ・ダンピング調査は化学品が多いが、これも全体の傾向と一致している。

なお、中国のアンチ・ダンピング調査の一覧表は下記参照。

http://www.knak.jp/japan/china.htm#ichiran

経済産業省は4月13日、例年の通り、「世界の石油化学製品の今後の需給動向について」を発表した。

4月19日には詳細資料を報告本文とともにホームページで公開した。

http://www.meti.go.jp/policy/chemistry/main/sekkajyukyuudoukou_copy(1).html

今回は下記の見直しを行った。

(1)中国におけるPVC需給の算出方式の変更

○ 昨年度版

2005〜2010年のPVC生産の半分がアセチレンカーバイト法による生産であると仮定

過去の実績分については、全てエチレン法による生産とみなして算出

○ 今年度版

PVC生産に要するエチレン消費量を、

EDC生産に要するエチレン消費量(エチレン換算値:0.29)と

EDCからVCMを生産する際に要するエチレン消費量(エチレン換算値:0.2)に分けて計算

(アセチレンカーバイト法由来のPVCの生産量はエチレン消費から除外)

過去に遡及して再計算。

PVC需給の算出方式の変更による中国における生産・需要の比較(エチレン換算)

1998 1999 2000 2001 2002 2003 2004 生産 平成18年度版 464 539 672 686 914 993 1,172 平成17年度版 795 942 1,075 1,439 1,624 1,973 2,436 需要 平成18年度版 1,043 1,187 1,385 1,647 1,771 1,863 1,981 平成17年度版 1,373 1,590 1,788 2,399 2,480 2,843 3,245

(2)その他の国も過去に遡ったデータの見直し

(3)結果

2004年の世界全体の実績値では、昨年度版と比べて、

エチレン換算で生産量約130万トン、

需要量約160万トンの下方修正

ーーー

報告のまとめ

(1) 世界のエチレン系誘導品の需要

| ○ | 2005年の世界のエチレン系誘導品需要実績(エチレン換算)は、原油や石油製品価格の高騰や米国のハリケーンなどの影響により、104.1百万トンで前年比+1.4%にとどまった。 |

| ○ | 2006年以降は、世界全体で安定的な経済成長が達成されることを前提に、各国・地域ごとの需要見通しを積み上げると、2005〜2011年の世界全体の需要の伸びは年平均+4.1%、2011年の需要量は132.7百万トン(2005年比で+28.7百万トン)となる見通し。 |

| ○ | 需要の伸びは地域別に傾向が異なり、アジア地域が年平均+5.1%程度。中国の需要増が大きく、中国1ヶ国のみで、2005年から2011年までの間に8.8百万トンの需要増。一方、北中南米は年平均+3.5%、西欧は年平均+2.2%の安定成長で推移する見通し。 |

| ○ | 日本における需要は、2005年の実績5.7百万トン、2006年の実績5.8百万トンに対し、一定程度の経済成長を見込みつつも、製品輸入の拡大、ユーザーの海外移転の動き等を考慮し、2011年は5.5百万トンと見込まれる。 |

| (2) 世界のエチレン系誘導品の生産能力 | |

| ○ | 世界のエチレン系誘導品の生産能力(エチレン換算)は、2005年末時点で121.3百万トン。現時点において2011年までに稼働する可能性の高い生産能力新増設計画に基づくと、2011年末の生産能力は158.4百万トン(2005年比で+37.1百万トン)で、年平均+4.6%で増加する見通し。 |

| ○ | 2005〜2011年の地域ごとの生産能力年平均伸び率は、アジアが+6.7%、北中南米が+0.7%、西欧が+0.8%、中東が+15.6%。特に中東及び中国における大幅な能力増加が見込まれる。 |

| ○ | また、原料であるエチレン(モノマー)の生産能力は、2005年末の117.1百万トンから、2011年末に155.1百万トンに増加する見通し(年平均伸び率+4.8%)。 |

|

|

| (3) 世界のエチレン系誘導品需給バランス | |

| ○ | 現時点において2011年までに稼働する可能性の高い生産能力新増設計画に基づくと、中国における供給は増加するが、需要については引き続き増加するもののPVCにおけるアセチレンカーバイト法等の製造による影響もあり、供給を上回るペースでの増加が見込まれないことから、中国のエチレン系誘導品の輸入超過は拡大せず、2011年は9.6百万トン程度と見込まれる。アジア全体では4.8百万トンの輸入ポジションとなり、現在の水準とほぼ変わらないことが見込まれる。 |

| ○ | 一方で、中東における輸出超幅はさらに拡大し、2011年には16.6百万トンに達する。 |

| 中東の出超幅はLDPE、HDPE、EGといったエチレン原単位が高い製品で大幅に拡大し、アジアの入超幅の拡大を上回る見込み。 | |

ーーー

問題はやはり、中国の需要の見方である。

PVCのエチレン消費量は見直しにより減少(是正)するが、PVCを含め、各製品の需要は従来通り、右肩上がりに上昇している。

2006/2/21 「中国バブル説」で以下の通り述べた。

将来は別としてこの数年をとってみると、(農村の)10億人の需要を当てにすることはできない。

仮に三大エリアの3億人が日本並み、残り10億人がフィリッピン並みに消費するとすれば、中国の需要は2,000万トンにしかならず、本年にも頭打ちとなることとなる。

(PVC原料の見直しで中国のエチレン換算需要は2007年で19,124千トンに減っている)

仮に、中国の需要が2,000万トンで頭打ちとすると、2011年には能力と均衡し、生産との差は報告の960万トンではなく、350万トンに過ぎないこととなる。

主要製品の中国の需給は以下の通り。

|

|

|

|

|

|

|

|

需要が仮に本年並みとすると、ほとんどの製品で間もなく輸入はなくなり、塩ビ等のいくつかの製品では輸出が増えるであろう。

これらの原料を使った製品が内需ではなく輸出用に使われる場合(例えばPTA)は、原料の中国での消費は増え続けるが、最終製品の輸出先での樹脂等の需要が減ることとなる。

中国の需要が頭打ちになると、最も影響を受けるのは、韓国と台湾である。(グラフの生産と需要の差が輸出となる)

両国からの日本への攻勢が強まる恐れがある。

|

|

2007/4/28 「世界の石油化学製品の今後の需給動向」−アジアの状況

METI 「世界の石油化学製品の今後の需給動向」の「国別データシート」からアジアの石化の状況を見る。

http://www.meti.go.jp/policy/chemistry/main/teikihapyousiryou/070419kunibetudeta1.pdf

(以下、グラフはエチレン系製品のエチレン換算需給)

|

|||||||||||||||||||||||||||||||||||||

| 日本 | |||||||||||||||||||||||||||||||||||||

| : : | 石化製品のユーザーの海外移転や川下製品(プラスチック製品等)の輸入拡大、建設需要の低迷により、石油化学製品、特にエチレン系誘導品の内需は、漸減傾向で推移するものと見込まれる。 | ||||||||||||||||||||||||||||||||||||

|

|||||||||||||||||||||||||||||||||||||

|

|||||||||||||||||||||||||||||||||||||

| 中国 | |||||||||||||||||||||||||||||||||||||

| 2005年から2006年初めにかけて3大エチレン(揚子BASF、上海BP、恵州シェル)合計230万tの稼動により、稼動前の能力600万tに対し、一挙に約40%弱の増強となった。これにより、国内自給率が向上し、これまで輸入量の増加を続けてきた汎用樹脂は2005年で横ばい、2006年では13年ぶりの減少となる見込み。 2007年については、新設計画はなく、次に集中するのが2009-10年にかけてであり、各計画が概ね予定通りに遂行されれば、その時点で中国の自給率は大幅に向上することとなり、更なる輸入の減少が予想される。 また、同時期に中東での新規計画の稼動が予定されていることから、中国をめぐる対中国向け輸出市場の競争が激化することは避けられない見通しであり、その影響は周辺諸国にも及ぶと見られる。 中国の需要については昨日の記事を参照。 |

|||||||||||||||||||||||||||||||||||||

|

|||||||||||||||||||||||||||||||||||||

|

|||||||||||||||||||||||||||||||||||||

| (参考) 中東 | |||||||||||||||||||||||||||||||||||||

| 韓国 | |||||||||||||||||||||||||||||||||||||

| エチレンについては、2009年までに139万トンの増設を行い、生産能力は24%増加し、需要の伸びは若干ビハインドのため、均衡から輸出ポジションに向かう。中国の旺盛な需要に支えられていたHD、LD、SM、VCM、PVCの輸出ポジションは維持されるが、中国において外資系エチレン・プラントが稼動した後、中国側単独による100万トン級のエチレン新増設プロジェクト(独山子、鎮海、天津等)が進行中であり、同プロジェクトの進捗状況によって、稼働率の調整を余儀なくされる局面も予想される。また、韓国石化製品輸出先の多様化も進展する。EGは輸入ポジションからバランスに向かう。 | |||||||||||||||||||||||||||||||||||||

|

|||||||||||||||||||||||||||||||||||||

|

|||||||||||||||||||||||||||||||||||||

| 台湾 | |||||||||||||||||||||||||||||||||||||

| エチレンはFPCC、CPCの増設により63%生産能力が増加するが、誘導品の生産能力も増強され、需給バランスは輸入ポジションから均衡に向かう。 SMは生産能力増加の見合いで内需も伸び、輸入ポジションが維持される。 |

|||||||||||||||||||||||||||||||||||||

|

|||||||||||||||||||||||||||||||||||||

|

|||||||||||||||||||||||||||||||||||||

| シンガポール | |||||||||||||||||||||||||||||||||||||

| 国内の市場規模が極めて小さく、石油化学産業は構造的に外需依存であるため、東南アジアおよび中国、台湾を中心とした市場の経済動向に大きく影響を受けるうえ、2008年以降に相次いで完成、稼動開始が予定されている中東地域を中心としたプラント新設が、同国の需給バランスおよび製品市況に大きな影響を与えると考えられる。 また、現在、依然としてプロピレン、ベンゼンが輸入ポジション、エチレンが輸出ポジションとなっており、この状況は当面継続すると考えられるものの、国内での2つのエチレンプラント新設が現実的となった今、誘導品の今後の計画がどのように進められていくか、注視していく必要がある。 |

|||||||||||||||||||||||||||||||||||||

|

|||||||||||||||||||||||||||||||||||||

|

|||||||||||||||||||||||||||||||||||||

| タイ | |||||||||||||||||||||||||||||||||||||

| Siam Cement とDow

の新たなクラッカーが発表された。2010年稼動開始予定の90万tエチレンプラントを中心に、メタセシスユニットの導入により、プロピレンのトータル生産能力は80万tを確保した。その誘導品プロジェクトとしては、HDPE(30万t)とPP(40万t)が含まれている。 現在、主要石化製品の約4割は輸出向けであるが、2011年に向けて大規模なオレフィン及び誘導品プラントの新設が予定されているので、今後は輸出依存度が更に上がると考えられる。 ・ポリエチレンは新増設による輸出余力が大幅に拡大。 ・PTA は内需の伸びを上回る増設により輸出依存度が増加。 |

|||||||||||||||||||||||||||||||||||||

|

|||||||||||||||||||||||||||||||||||||

| インドネシア | |||||||||||||||||||||||||||||||||||||

| オレフィン、芳香族ともに供給能力の大きな変化がなく、誘導品用の原料は約半分を輸入に依存する構造は変わっていない。 | |||||||||||||||||||||||||||||||||||||

|

|||||||||||||||||||||||||||||||||||||

| インド | |||||||||||||||||||||||||||||||||||||

| Reliance Industries Ltd.(RIL)は、インド石化製造能力の約60%のシェアを引き続き堅持。 国営ガス会社のGas Authority of India (GAIL)の新規エチレン・PP 生産計画 国営石油会社のIndian Oil Corp.(IOC)のパニパット製油所でPX・PTA の生産を2006 年Q4 に開始。 国営石油・ガス会社のOil and Natural Gas Corp.(ONGC)は、石化産業への参入を発表。 国営企業が今後、Giant のRIL を追随していく構図が出来つつある。 |

|||||||||||||||||||||||||||||||||||||

|

|||||||||||||||||||||||||||||||||||||

| フィリピン | |||||||||||||||||||||||||||||||||||||

| 国内産業空洞化傾向は続いており、需給動向は微減傾向となると言われている。 | |||||||||||||||||||||||||||||||||||||

|

|||||||||||||||||||||||||||||||||||||

| マレーシア | |||||||||||||||||||||||||||||||||||||

| 新増設はタイタンのメタセシスによるC3

13万t増産とエチレンマレーシア C2 4万t増強を除いて殆ど無し。 C2、C3 誘導品は増設がない為、今後国内需要の伸びにより輸入ポジションになる。 PTA は国内需要の伸びにより輸出余力がなくなり輸入ポジションに転じる。 |

|||||||||||||||||||||||||||||||||||||

|

|||||||||||||||||||||||||||||||||||||

2007/4/30 「世界の石油化学製品の今後の需給動向」−中東の状況

METI 「世界の石油化学製品の今後の需給動向」の「国別データシート」から中東の石化の状況を見る。

http://www.meti.go.jp/policy/chemistry/main/teikihapyousiryou/070419kunibetudeta1.pdf

中東のエチレン系製品の世界の能力(エチレン換算)に占める割合は下図の通り増え続けている。

エチレン

主な新増設計画と検討状況

|

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

この結果、2005年末の中東のエチレン能力約1,133万t が2011年末には 2.3倍の約2,625万tに達するものと予想される。

今回のスタディーに組み込まれてないその他中東のエチレン計画も約1,200万t あり、これらの計画が実現する場合には中東が世界最大のエチレン生産地域となる可能性が強い。

プロピレン

オマーンではリファイナリーよりのプロピレンプラント

34万tが本年より稼動を開始し、サウジではエチレンの副産物のプロピレン生産に加え、Al

Jain(2008年40万t) 、Al Zamil (2008年 45万t)、NPPC (2008年

45万t)、以上合計 130

万tのプロパン脱水素によるプロピレンプラントの稼動が計画されサウジ全体では418万tのプロピレン能力増が予想される。

更にUAE ではメタセシス法(エチレン + Butene-2→プロピレン)による90万tのプロピレン生産の開始が2011年に計画されており、中東全体では2005年末のプロピレン能力約265万tが2011年には約881万tと、616万t増加することが予想される。

この為今後はエチレン系のみならずプロピレン系誘導品の輸出が急増するものと予想され、アジア諸国などへのインパクトが注目される。

誘導品

中東での今後の人口増加傾向、需要の増加も見込まれるが、競争力ある原料を基に続々と新規エチレン計画が完成し、需要の拡大が見込まれるアジア並びに大きな能力増強が予定されていない西欧を中心にポリエチレン、エチレングリコールとして今後も輸出され、年々その輸出量は増加、世界市場への最大の石化輸出基地として位置付けられる。

又昨年よりプロパン脱水素法によるプロピレン及びPP

の生産が開始され、PP

としてアジア・西欧向けに輸出され、中東での石化産業の裾野が拡大する。