2006-5-1

�u���O�@���w�ƊE�̘b��@knak�̃f�[�^�x�[�X����

�@�@�@�@�@�ڎ�

����͉��L�̃u���O�������Ƃɂ܂Ƃ߂����̂ł��B

�ŐV�����@

2015

https://blog.knak.jp

�@

2015/6/15 �p�i�\�j�b�N �w���X�P�A�ABayer�̌�������펖�Ƃ�

�p�i�\�j�b�N �w���X�P�AHD ��6��10���ABayer�̎q���Bayer HealthCare�P����Bayer Diabetes Care����(��������펖��) �̊�������ю��Y���n�_��������

���Ɣ��\�����B

Bayer�����{�������Ɣ��p�̓��D�ɉ��D���Ă������̂ŁA1,022�S�����[���i��1,380���~�j�Ŕ�������B

�t�L�@2016�N1��5���A�����葱������

�t�L�@�Ж���Ascensia Diabetes Care �Ƃ����B

Bayer Diabetes Care�͐��E���œ��A�a���҂���ш�Ï]���Ҍ����Ɍ����l����V�X�e��������Ƃ�

�A���݂ł�125�J���ȏ�Ŏ��Ƃ��s���Ă���A2014�N�̔��㍂��909�S�����[���B

�p�i�\�j�b�N �w���X�P�A�́A�ڋq�̃j�[�Y�ɉ����A���E���̓��A�a���Ҍ����ɍ��i���������̎��̌����ڎw�����i�̎�g�݂��������Ă������ƂŁA���A�a�P�A����ɂ�����O���[�o���g�b�v�N���X�̊�Ƃ�ڎw���B

�[�[�[

�p�i�\�j�b�N ��2013�N9���A�p�i�\�j�b�N �w���X�P�A�̑S������KKR�̊֘A�����t�@���h�������I�ɑS����ۗL����p�i�\�j�b�N

�w���X�P�A HD��1650���~�ŏ��n����_���������邱�Ƃ����߂��Ɣ��\�����B

�p�i�\�j�b�N�̓p�i�\�j�b�N �w���X�P�A HD��20%��������B

2014�N3��31���Ɏ葱�����������B

2013/9/11�@�p�i�\�j�b�N

�̃w���X�P�A���Ɣ��p�A��KKR �ɗD������@

�[�[�[

�p�i�\�j�b�N

�w���X�P�A�̐f�f�ƕ��́A���A�a���Ҍ��������l�����E�Z���T�[�̊J����������|���Ă���

�A���Ђ̔��㍂��3�`4�����߂邪�A�S�ʂ�OEM�i�����u�����h�ɂ�鐶�Y�j�������Ă����B

Bayer Diabetes Care�́A20�N���A���Ђ̐��i��̔����Ă����p�[�g�i�[�ŁAContourTM

Next�����ContourTM�V���[�Y�ɂ��Ă͓Ɛ�̔����s���Ă���A�p�i�\�j�b�N �w���X�P�A�̔���̂V�������߂�B

WHO�ɂ��ƁA���E���ɓ��A�a���҂�3��5�疜�l�߂����݂��A1985�N���3�疜�l���������Ɛ��肳��Ă���B����A���ɒ��Ꮚ�����ɂ����āA����ɑ�������Ƃ݂��Ă���B

�������A�p�i�\�j�b�N �w���X�P�A�̏ꍇ�A���̂��������Ă������߁A�V�����헪�ł������Ɏ�Ԏ�邱�Ƃ������A�ӎv����̒x�����ۑ肾�����Ƃ����B

����A���E�ɍL����Bayer�̘̔H����ɓ���A���̈�ё̐���z���B�_��ȉ��i�ݒ�ȂǂŐV�������v�����݁A���E�g�b�v��_���B

Bayer�̐��E�V�F�A��15�����x�Ƃ݂��ARoche�i�V�F�A30�����x�j�A��Johnson ��Johnson�i��25�����x�j�Ɏ���3�ʃO���[�v�Ɉʒu����B

�[�[�[

�p�i�\�j�b�N�w���X�P�A�̗��j�͈ȉ��̒ʂ�B

�����̓G���N�g���j�N�X�����S�ł��������A2007�N4���̉��g�Ńw���X�P�A�����S�ƂȂ����B

| 1969/11 |

�@ |

�������d�q�H�ƂƂ��Ĕ��� |

| �@ |

�@ |

�@�����O���[�v���Łu�l���̓V�c�v�Ƃ��Ăꂽ��䗲�`�i�ԊO���d�C�R�^�c�̍l�Ďҁj���l���őn�� |

| �@ |

�@ |

�@ |

| 2002/10 |

�@ |

���������ɂ�菼���d��Y�Ƃ̊��S�q��Ђ� |

| �@ |

�@ |

�@ |

| 2005/4 |

�@ |

�p�i�\�j�b�N�l���G���N�g���j�N�X�ɉ��� |

| �@ |

�@ |

| �E |

�w���X�P�A����F�����l����V�X�e���ق� |

| �E |

�r�W���A������F�f�W�^���r�f�I�J�����iDVD�EDVC�j�A�}���`���f�B�A�f�B�X�v���C�� |

| �E |

�f�o�C�X�C���_�X�g���[����F�u���[���C�f�B�X�N�h���C�u�A�X�[�p�[�}���`�h���C�u�AHDD�p���̎��[�^�� |

|

| �@ |

�@ |

�@ |

| 2007/4 |

�@ |

�����d����g |

| �@ |

�@ |

�E�����d��̎Г����Ђł���u�w���X�P�A�Ёv���p�i�\�j�b�N�l���ɓ���

�EPC�p���w�h���C�u���Ƃ��p�i�\�j�b�N �R�~���j�P�[�V�����Y�i���F�p�i�\�j�b�N �V�X�e���l�b�g���[�N�X�j�ɏ��n |

| �@ |

�@ |

|

| �@ |

�@ |

�@ |

| 2010/4 |

�@ |

�w���X�P�A���Ƃ̂���Ȃ�g��Ɍ����A�w���X�P�A���ƂƂ��Ă̎��Ɨ̈�ʑ̐��ɍĕ� |

| �@ |

�@ |

�E�u�f�o�C�X�v���_�N�cBU�v�u�������[�^BU�v�����A�u��Ãf�o�C�XBU�v

�E�u�⒮�� BU�v��V��

�E�u�r�W���A���v���_�N�cBU�v�ɁA��ÃV�X�e�����Ƃ������A�u��Ë@��E�V�X�e��BU�v |

| �@ |

�@ |

�@ |

| 2010/10 |

�@ |

�p�i�\�j�b�N�w���X�P�A�ɉ��� |

| �@ |

�@ |

�@ |

| 2012/1 |

�@ |

�p�i�\�j�b�N���g |

| �@ |

�@ |

�E�p�i�\�j�b�N�ɐV���ȎГ����ЂƂ��ăw���X�P�A�Ђ�ݗ�

�E�O�m�d�@�̃o�C�I���f�B�J���Ƃƃ��f�B�R�����Ƃ̓p�i�\�j�b�N �w���X�P�A�ɓ���

�E�p�i�\�j�b�N�d�H�l���s��FC���f�B�J�����Ƃ��p�i�\�j�b�N �w���X�P�A�̈�Ë@��E�V�X�e��BU�ɓ���

�E�p�i�\�j�b�N �w���X�P�A�̈�Ãf�o�C�XBU����Ë@��E�V�X�e��BU�ɓ��� |

| �@ |

�@ |

|

| �@ |

�@ |

| �E��Ë@��E�V�X�e��BU�F |

| �@ |

�����\�ō��i���Ȉ�Ë@��E�V�X�e���̒�

�@�@�l�����ꎟ���H���Ƃ⒍�˖��o�����{�b�g�A��×p�f�[�^�X�g���[�W�Ȃ� |

| �E�⒮��BU�F |

�u�I�[�_�[���C�h�����Ȍ^�v�A�u�������^�v�A�u�|�P�b�g�^�v�ȂǁA�L�x�ȃ��C���i�b�v |

| �E�摜�f�fBU�F |

�����g�f�f���u�𒆐S�ɁA�摜�f�f�Z�p����g�����@���W�J

�����g�f�f���u��4D�v���[�u�A POD�����̃��[�U�[ |

| �E�o�C�I�f�fBU�F |

�Ǝ��̃o�C�I�Z���V���O�Z�p����g���A�̊O�f�f�f�o�C�X��W�J

�����l����V�e�e������_�l����V�X�e���Ȃ� |

|

| �@ |

�@ |

�@�@�� �⒮��ƒ����g�f�f�͍��㔄�p |

| �@ |

�@ |

�@ |

| 2014/1 |

�@ |

�����g�f�f�@��֘A���Ƃ��R�j�J�~�m���^�ɏ��n |

| �@ |

�@ |

�@ |

| 2014/3 |

�@ |

�⒮�펖�Ƃ��p�i�\�j�b�N �V�X�e���l�b�g���[�N�X�Ɏ��ƈڊ� |

| �@ |

�@ |

�@ |

| 2014/4 |

�@ |

�V�̐��@�iKKR 80%�A�p�i�\�j�b�N 20%) |

| �@ |

�@ |

�@ |

| ���� |

�@ |

�E�f�f�ƕ� (in Vitro Diagnostics Division)

�E���f�B�R�����ƕ� (Medical Information Systems Division)

�E�o�C�I���f�B�J���ƕ� (Biomedical Division)

�ER&D�Z���^�[ |

|

�@

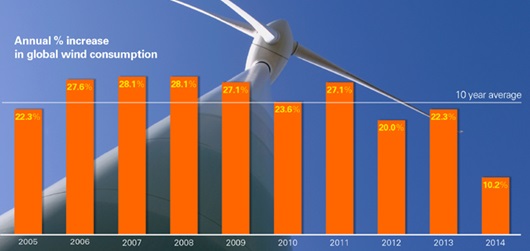

2015/6/16�@2014�N�̃G�l���M�[����@�@

BP��6��10���A�gStatistical

Review of World Energy 2015�h �\�����B

https://www.bp.com/en/global/corporate/about-bp/energy-economics/statistical-review-of-world-energy.html

���̂Ȃ��ŁA2014�N��6�̒��ڂɒl���鎖�����������B

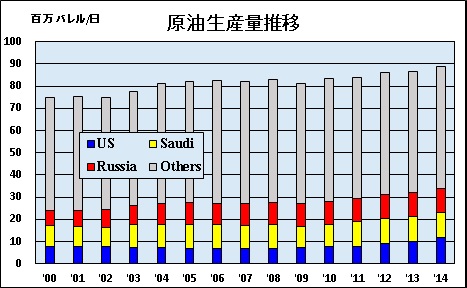

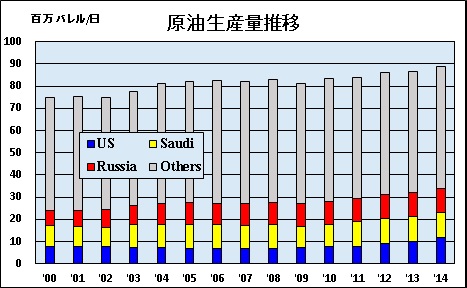

�P�j�č��̐Ζ����Y�A���E�g�b�v��

2014�N�̐��E�̐��Y�ʂ�88,673

��o����/���ƂȂ�A�O�N��86,579��o������2.3%�������B

���̂����A�č���11,644��o�����őO�N��� 1,576��o����(15.9%)

�����ƂȂ�A�T�E�W�A���V�A������A���E��ƂȂ����B

�O�N��œ���160���o�����̑����͉ߋ��ő�ƂȂ�B

�܂��A�O�N��ł�2012�N��1,043��o�������A2013�N��1,165��o�������ƂȂ��Ă���A3�N�A���œ���100���o�������͂�������߂ĂƂȂ�B

���ʂƂ��āA2014�N�̐��Y�ʂ͉ߋ��̕č��̃s�[�N��1970�N(11,297��o�����j�����B

�V�F�[���I�C���̐��Y�g��ɂ����́B

�T�E�W�͂���ɉ����AOPEC�̐��Y�g���u�����s���A�������i�̉������������B

�@

�@

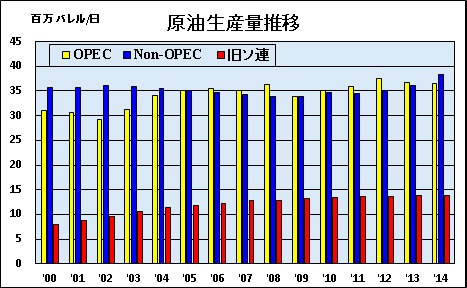

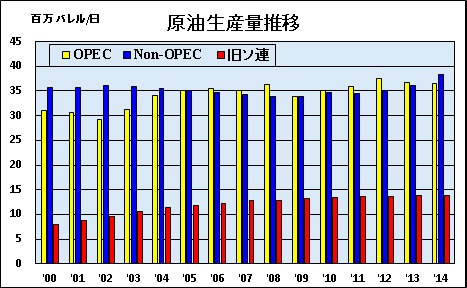

�Q�j�@��OPEC�i���\�A�������j�̐Ζ����Y�ʂ��}��

2014�N�̋��\�A��������OPEC�̐��Y�ʂ�38,278��o�����ƂȂ�A�O�N��2,117��o�����������B

OPEC�̐��Y�ʂ͓��� 36,593��o�����B

����O�N��

1,576��o�������A�J�i�_��315��o�������A�u���W����232��o���������v�������B

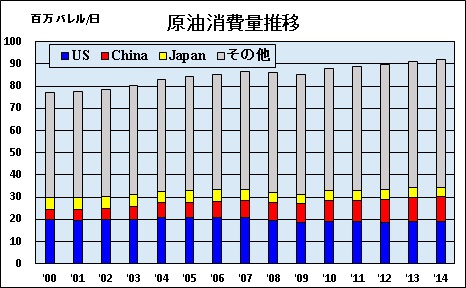

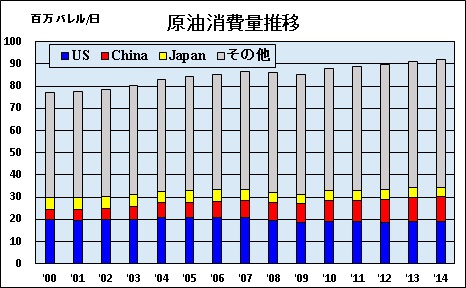

�R�j �Ζ����v�̐L�т̒��

2014�N�̐��E�̐��Y�ʂ�88,673

��o����/���ƂȂ�A�O�N��86,579��o������2.3%���������A���v�͓��� 92,086��o�����őO�N��

0.8%�̐L�тɂƂǂ܂����B�i���E�o�ς�3.3%���j

�����A�č��̎��v�� 0.5%���A������

3.3%���Ɏ~�܂�A���{�� 5.2%���ƂȂ����B

�č��≢�B�͓V��̉e�����傫�����A�����̐L�т����������̂��傫���B

�@

�@

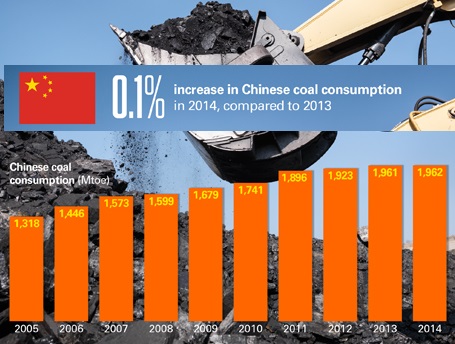

�S�j�@�����̃G�l���M�[���v�̌���

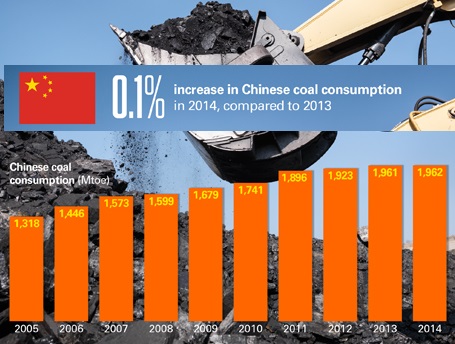

2014�N�ɒ����o�ς�7%�ȏ�̐L�т����������A�G�l���M�[�����2.6%���ɂƂǂ܂����B

�ΒY�̎��v�͑O�N��ŋ͂� 0.1% �̑��ƂȂ����B

�����̌o�ϒ����ɂ��A�G�l���M�[�s�ꂪ�h���}�`�b�N�ɕς�����B

�T�j�@�J�[�{���r�o��2014�N�̃G�l���M�[�g�p����̃J�[�{���r�o�͋͂� 0.5%���Ɏ~�܂����Ɛ��肷��B

�����1998�N�ȗ��A�ł����Ȃ��L�ї��ł���B�i�ߋ�10�N�̕��ς͖�2%�̐L�сj

���̍ő�̗��R�͒����̊J���̒�ł���B

�@

�U�j�@�Đ��\�G�l���M�[��2���@�@�@2014�N�̍Đ��\�G�l���M�[�i��

�o�C�I�R���j�̐L�т�Primary energy �̑S�̂̐L�т�1/3���߂�B

�@�A�@2014�N�̍Đ��\�G�l���M�[�̐L�ї���12%�ŁA����Ȃ�ɑ傫�����A�ߋ�10�N�̕��ρi15.4%)����͂��Ȃ�Ⴂ�B

�@�@�@ ���ɕ��͂��A���Ăł̐��{�x���̌��A�����̒ᕗ���̉e���ŁA�ߋ�10�N�̕��ς̐L�т̔����ȉ��ɂƂǂ܂����B

�S�̂Ƃ��ẮA�G�l���M�[���v�̒���̂Ȃ��ŁA�Đ��\�G�l���M�[�́A����ɉe�������A�ʏ�̐L�т������Ă���B

�@

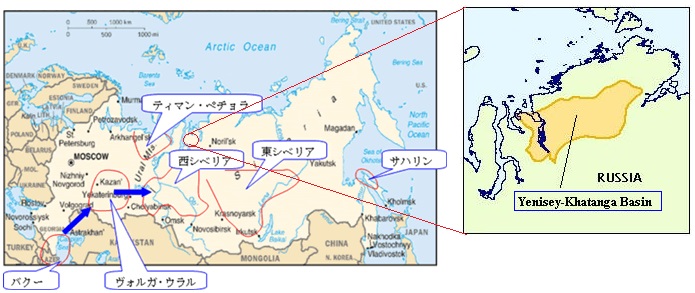

2015/6/17 �C�����̐Ζ����w�̌���@

�C�������Ζ����w�̑呝�݂��s���Ă���B

�C�����̐Ζ����w�̃X�^�[�g�̓C�����Ɠ��{�̍��ق��C�����E�W���p���Ζ����w�ŁA���݂�Bandar

Imam Khomeyni �Ō��݂��J�n���ꂽ�B

�������A�C���N�E�C�����푈�ȂǂŁA����������ƂȂ�A1989�N�ɐ��Z�����߂��B

1990�N�ɓ���A�C�������c�Ζ����w�i�m�o�b�j�͊؍���Ƃ��g���Đݔ��̍Č��ɒ��肵���B

���̌�A�אڂ���Petrochemical Economic Zone

������A�g��𑱂��Ă���B

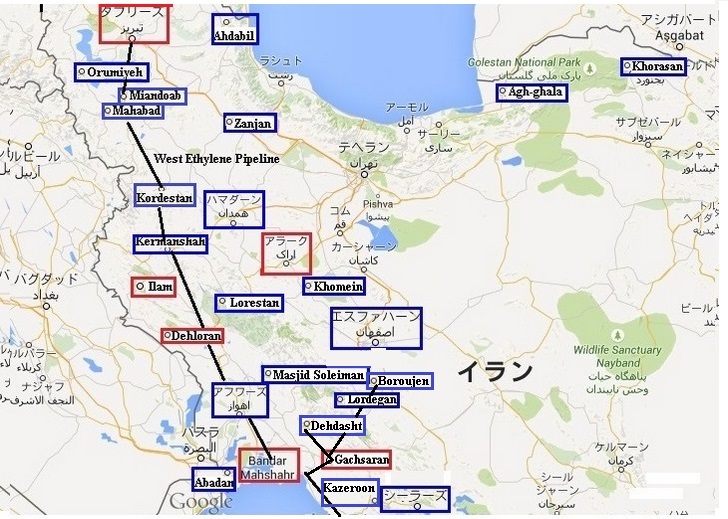

2006/3/27

�C�����E�W���p���Ζ����w�iIJPC�j�̗��j

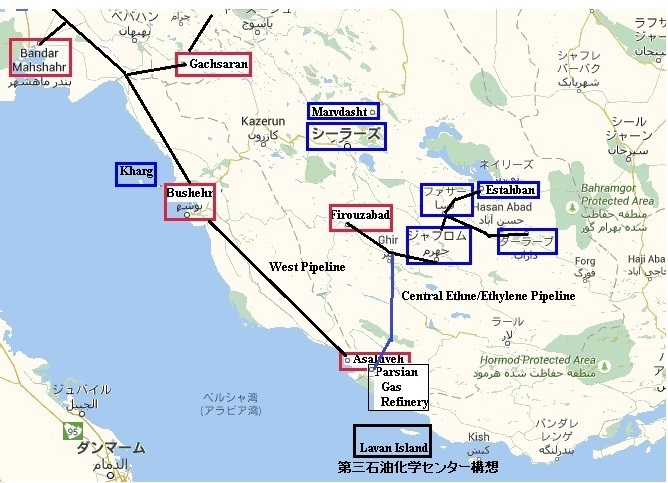

�C�����͂��̌�A�암�� Pars�n��ł�Pars

Economic Zone������A�����g�債�Ă���B

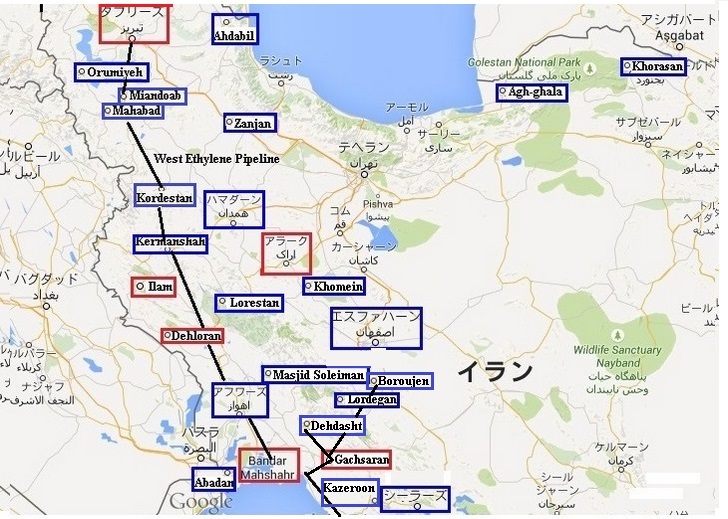

���݂́APars ����Bandar Imam �o�R�ŃC���N���������ɖk�����܂Ō���

West Ethylene Pipeline �����݂���ƂƂ��ɁAPars����������ɃG�^�����p�C�v���C���ő���A�G�`�����Y�A���ӂŗU���i�Y����v��

(Central Ethane/Ethylene

Pipeline )��i�߂Ă���BWest Ethylene Pipeline��Bandar Imam �ߍx��Gachsaran�����������DENA

Region�ɉ������Ă���B

����Ƃ͕ʂɁA�A�����j�A��엿�͈ȑO����e�n�Ő��Y���Ă���B

Pars�ł�10��̃��^�m�[���A5��̃A�����j�A�i+�A�f�j���Ɍ��ݒ��ł���B

���݉ғ����A�y�ь��ݒ��̃G�`�����A�v���s�����̔\�͉͂��L�̒ʂ�B�i��g���j

| �@ |

�ғ��� |

���ݒ� |

| �G�`���� |

�v���s���� |

�G�`���� |

�v���s���� |

| Bandar Imam |

2,031 |

471 |

0 |

600 |

| Pars |

3,821 |

305 |

3,200 |

327 |

| �k�� |

445 |

184 |

1,958 |

205 |

| �암 |

�@ |

�@ |

1,500 |

0 |

| ���v |

6,297 |

960 |

6,658 |

1,132 |

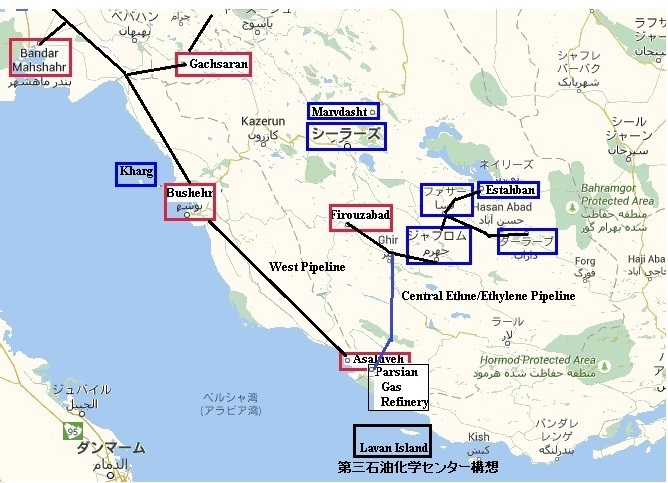

�X��Pars�̓����Lavan Island

�ɑ�O�̐Ζ����w�Z���^�[�����݂���\�z������B

2012/1/5

�C�����A��O�̐Ζ����w�Z���^�[���݂��v�� �@

�C�O�ł́ABP�A�Z�F�����APetronas���o�����A���̌��U���Z���ꂽ�t�B���s����Bataan Polyethylene��60%�o�����ANPC

Alliance Petrochemical �Ƃ��Ă���B

�[�[�[

���݂��C�����̐Ζ����w��n�͎��̒ʂ�B�@�i�Ԙg�̓I���t�B�������j

�@

�@

�C�����̐Ζ����w�̈ꗗ�\�ƁA�e�v�����g�̏ڍׂ͉��L�Q�ƁB

�ꗗ�\�@�@https://knak.jp/iran/iran-petchem.htm�@

�ڍׂ́A�ꗗ�\�̃v�����g�����N���b�N

�@

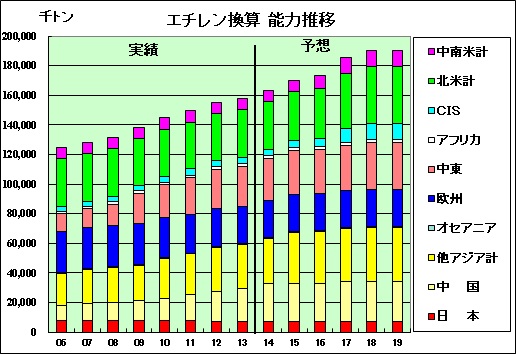

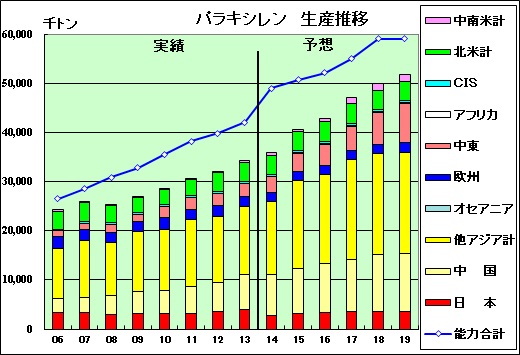

2015/6/18 ���E�̐Ζ����w���i�̎��������@

METI��6��12���A��N�́u���E�̐Ζ����w���i�̎��������v�\�����B

https://www.meti.go.jp/press/2015/06/20150612001/20150612001.html

�T�v�͈ȉ��̒ʂ�B

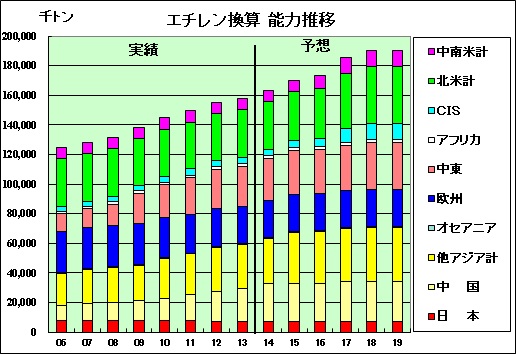

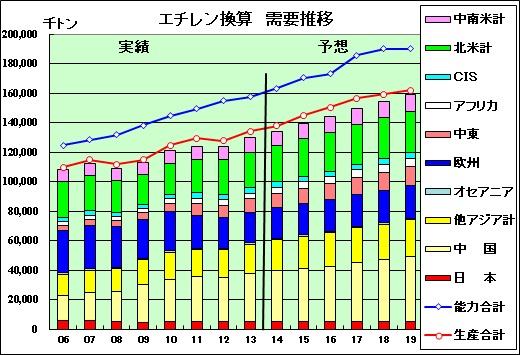

�P�D���E�̃G�`�����n�U���i

�@�P�j���Y�\��

���E�̃G�`�����n�U���i�̐��Y�\�́i�G�`�������Z�j�́A2013�N�����_��157.5�S���g���ł������B

2019�N���̐��Y�\�͂�190.1�S���g���i2013�N���32.6�S���g�����j�ŁA�N����3.2���ő������錩�ʂ��B

�k�ẴV�F�[���⒆���̐ΒY���w�ɂ��v�����g�̐��Y�\�͂̑�������ȗv���ƂȂ�A�G�`�������܂ސ��E�̃G�`�����n�U���i�̐��Y�\�͂͑������錩�ʂ��B

�������Ȃ���A�k�Ăł́A�����Ɍv�悳�ꂽ�V�F�[���֘A�v�����g�̐V���v�悪���݃R�X�g�̏㏸�������Ă��邱�Ƃɉ����āA�������i�̉������i�t�T�ɑ���G�^���̗D�ʐ���ቺ�����A����炪�v�����g�̉ғ��J�n������x�点�铮���ɂȂ����Ă���B

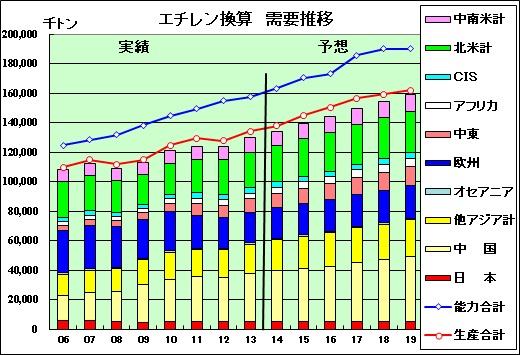

�@�Q�j�@���v

���E�S�̂̎��v�ʂ̐L�ї��́A�G�`�����n�U���i��2013�N�`2019�N�ŔN����3.5���i2006�N�`2013�N�̎��т͔N����2.6���j�������ށB

������C���h�œ݉��̌X�����݂��邪�A���������A�W�A�����v�̐L�т��������錩�ʂ��B

�������Ȃ���A���߂̎��������ɉe����^����v�f�Ƃ��Č������i�̉����ɊS�����܂��Ă���Ƃ���ł���A�Y�����⎑���J����Ƃւ̈��e�����o�ϑS�̂Ɉ��e����^����Ƃ����������������A������h�����邱�ƂŎ��v�����N����Ƃ������������邱�Ƃ���A�������i�̓����ɂ͒�������K�v������B

�@�R�j�o�����X

�G�`�����n�U���i�̎����o�����X�́A�����ł͐ΒY���w���̐i�W�ɔ������Y�\�͂�����������̂́A��������鐨���Ŏ��v���������A2019�N�ɂ͎��v���ߕ���17�S���g���ɍL���錩�ʂ��B

����A�����ł͐��Y�̊g��ɂ��2019�N�ɂ�19�S���g���̋������߂ɂȂ錩�ʂ��B

�k�Ăł͋������ߕ���2019�N�ɂ�8.3�S���g���ɍL���錩�ʂ��B

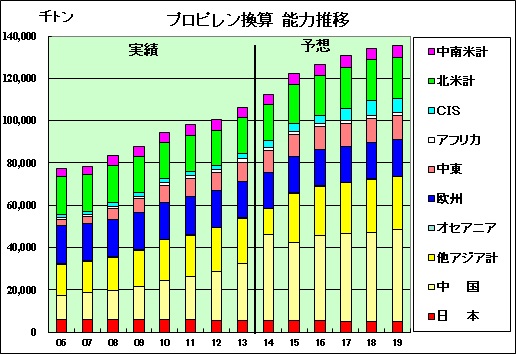

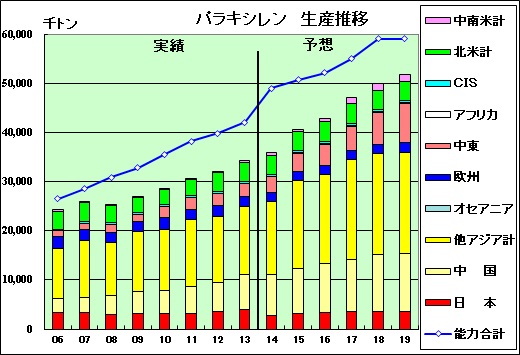

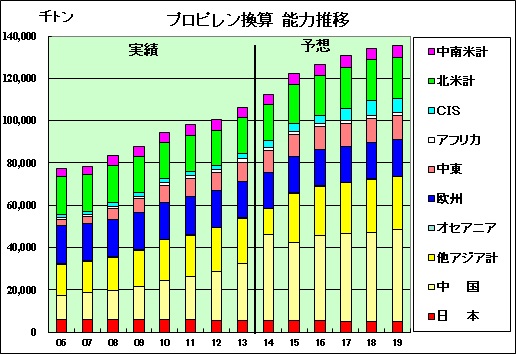

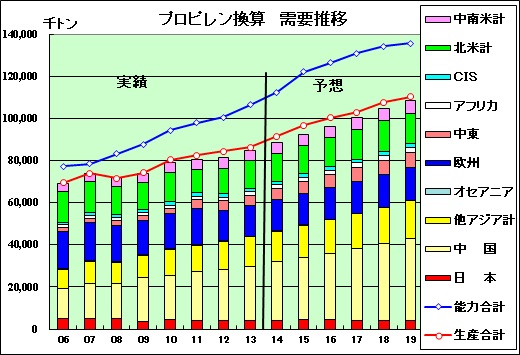

�Q�D���E�̃v���s�����n�U���i

�@�P�j���Y�\��

���E�̃v���s�����n�U���i�̐��Y�\�́i�v���s�������Z�j�́A2013�N�����_��106.3�S���g���ł���B

2019�N���̐��Y�\�͂�135.5�S���g���i2013�N���29.3�S���g�����j�ŁA�N����4.1���ő������錩�ʂ��B

�G�`�����n�U���i�Ɠ��l�ɁA���v�̐L�тɉ����Č����ɑ������錩�ʂ��ł��邪�A������k�ẴG�^���N���b�J�[����̓v���s�����͐��Y����Ȃ����߁A�ΒY���w��v���p���E���f�@�i�o�c�g�j�ɂ��v���s�����̐��Y��i�߂钆���̐�߂銄�����傫���Ȃ�X���ɂ���B

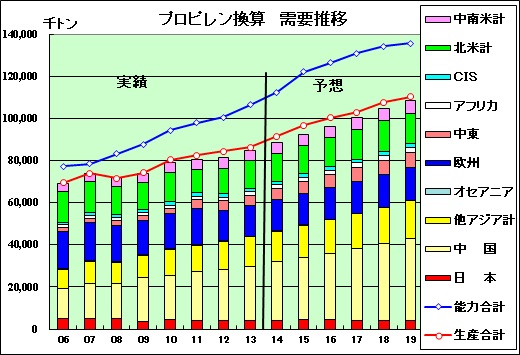

�@�Q�j���v

�v���s�����n�U���i�̐��E�̎��v�i�v���s�������Z�j�́A2013�N��84.8�S���g������2019�N�ɂ�108.3�S���g���ɑ������A�N���ϐL�ї���4.2���ƌ����܂��B

��������������A�W�A�����v�̐L�т��������Ă������̂ƌ����邪�A����̌o�ϐ��������݉����邱�Ƃɂ�菬���Ȏ��v�̐L�тɎ~�܂邱�Ƃ��l������B

�@�R�j�o�����X

�����ł�2013�N�Ɏ��v���ߕ���6.4�S���g���ɒB���Ĉȍ~�́A�o�c�g�v���W�F�N�g���̐i�W�ɔ����A2019�N�ɂ�3.2�S���g���܂Ŏ��v���ߕ����������錩�ʂ��B

�@

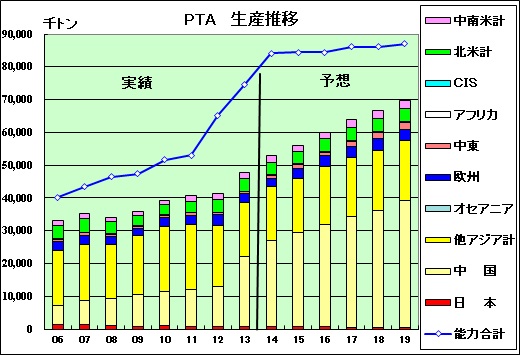

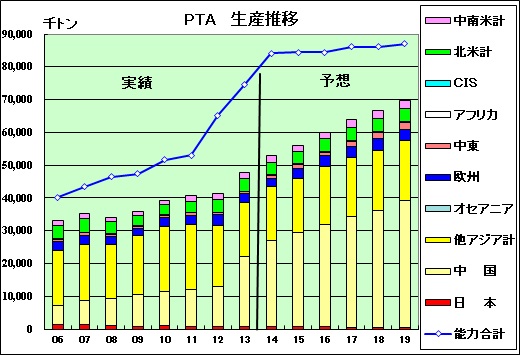

�R�D�p���L�V�����APTA

���E�̂o�s�`���Y�ʂ̔����𒆍�����߂�\���ƂȂ��Ă���A���̌����ł���p���L�V�����ɂ��Ē����ł͑啝�ȗA�����߂̏ƂȂ��Ă���A�o�s�`�̃v�����g�̐V���݂������܂�錻�i�K�ɂ����āA���̌X���͂���Ɋg�傷�錩���݁B

�@

�@

�@

METI�ł́A�����̐ΒY���w�̓����A�č��̃V�F�[���v���̉e���ɂ��ăR�����g���Ă���B

�@1.�@�����̐ΒY���w�̓�����

�ΒY���w�v���W�F�N�g�́A���\�ς�50�߂��v��i�G�`�������Z�Ŗ�1,700���g���j�̂����A2016�N���܂ł�11�i�� 300���g���j�v���W�F�N�g�����s�����ƌ�����ł��邪�A����ȍ~�́A�������i�̋}���A���������̊��K���̋����̓����ɂ��A�ǂ̒��x���s����邩�͕s�����B

�G�`�����̐��Y�\�͂́A����������̐��{���j�̂��ƁA�i�t�T�N���b�J�[���܂߂��V���v�悪�i�߂��A1,900���g���i2013�N�j����3,000���g���i2019�N�j�܂ő������錩���݁B

�v���s�����ɂ��ẮA�k�o�f���i�̒����I�Ȏ�܂��ʂ��̂��ƁA�o�c�g���}���ɐi�W�B�l�s�o�����킹���v���s�����̐��Y�\�͂�2,000���g���i2013�N�j����3,700���g���i2019�N�j�܂ő������錩���݁B

�@2.�@�č��̃V�F�[���v���̉e��

�V�F�[���R���̐V���݃G�`�����v���W�F�N�g�́A�������i�̒l������ɂ��D�ʐ��̒ቺ�⌚�݃R�X�g�̏㏸���̉e��������̂́A�i�t�T�ɑ����ΓI�ȉ��i�����͕͂ς�炸�B

�ꕔ�̃v�����g�ł͉ғ��J�n�����ɂP�N���x�̒x�ꂪ�����邪�A2017�N�A2018�N���s�[�N�ɂP,000���g������\�͑����������܂��B���̌��ʁA�G�`�����̐��Y�\�͂�2,800���g���i2013�N�j����3,800���g���i2019�N�j�܂ő������錩���݁B

�@

���i�ʂ́A�\�́E���v�E���Y�̒n��ʐ��ڂƁA�e���E�n�悲�Ƃ̔\�́E���v�E���Y�̐��ڂ����L�̃T�C�g�ŃO���t�������B

https://knak.jp/METI-world/index.html

�@

2015/6/19�@��FDA�A�g�����X���b�_�̋֎~������@

�ĐH�i���i�ǁiFDA�j��6��16���A�}�[�K�����Ȃǂ̉��H�H�i�Ɋ܂܂�A�����d���Ȃǂ̌����ɂȂ�Ƃ����g�����X���b�_�ɂ��āA2018�N6���ȍ~�A�H�i�ɉ����邱�Ƃ������֎~����Ɣ��\�����B2013�N�Ɏg�p�֎~�̕��j��ł��o���A�Ȋw�I�Ȍ�����i�߂Ă���

���A�ŏI�I�Ɂu�H�i�ւ̎g�p�����S�Ƃ͔F�߂��Ȃ��v�Ɣ��f�����B

���\�ɂ��ƁA�g�����X���b�_�̒��ڂ̔������ƂȂ�A�������퉷�Ōł܂�悤���������u�������f�Y�����v�̎g�p���֎~�����B

�}�[�K������V���[�g�j���O�ȂǑ����̉��H�H�i�̌����ɂȂ��Ă���A�H�i�ƊE�͑Ή��𔗂���B

�g�����X���b�_�́A�}�[�K�����Ȃǂ�����ہA�t��̕s�O�a���b�_���Ō`�����邽�ߐ��f�Y�����{���ĖO�a���b�_�ɕω�������ߒ��Ŕ�������B

�V�R�ɑ��݂��鎉�b�_���قڑS���V�X�^�Ƃ������̍\�������A���f�Y���������̂́A�g�����X�^�Ƃ����V�R�ɂȂ��\���ɂȂ�B

�č��ł��O�a���b�_�y�ѐH���R���R���X�e���[���̐ێ�̑��ɁA�g�����X�_�̐ێ悪�������S�����̃��X�N�����߂�LDL

�R���X�e���[���i���ʃR���X�e���[���j�̃��x�����㏸������Ƃ����Ȋw�I�m���Ɋ�Â��āA

2006�N1��1���ȍ~�A�H�i�̉h�{�����\�����ɖO�a���b�_�A�R���X�e���[���ɉ����ăg�����X�_�̊ܗL�ʂ����L���邱�Ƃ��`���t����ꂽ�B

���̌��ʁA

�H�i�ƊE������I�Ɏg�p���T����Ȃǂ������߁A�č����̏���ʂ�2012�N�ɂ�2003�N�Ɣ��78���������Ƃ���邪�A1�H������̊ܗL�ʂ�0.5�O�����ȉ��ł���u

�[�� �O�����v�ƕ\���ł��邱�Ƃ�����A�Ⓚ�s�U��p�b�P�[�W�p�C�A�d�q�����W�Œ�������|�b�v�R�[���Ȃǂ̉��H�H�i�A�P�[�L�ɂ����鍻���߁A�}�[�K�����A�R�[�q�[�p�N���[���Ȃǂɂ܂������g���Ă���B

FDA�̓g�����X���b�_���֎~���邱�ƂŔN��2�����̐S�������h���A�S���a�ɂ�鎀�҂�

7,000�l����ƌ�����ł���B

FDA�ł́A�֎~��60���h���̃R�X�g�������邪�A�w���X�P�A�⑼�̃R�X�g��20�N�ȏ�ɂ킽��1400���h���߂����ߖ��ƌ��Ă���B

�H�i�ƊE�ł́A3�N�Ԃ̗P�\���^����ꂽ���Ƃ͊��ł��邪�A���S�����͓���Ƃ��āA����̐��i�ɏ��ʂ̃g�����X���b�_���c������͔̂F�߂ė~�����Ƃ��Ă���B

���{�ł͕��ϐێ�ʂ�WHO�̊�l�������Ȃ����Ƃ���A�ʏ�̐H�����𑗂��Ă���Ό��N�ւ̉e���͏������Ƃ���A���i�ȋK���͂Ȃ��B�@

�[�[�[

FDA��2006�N�Ƀg�����X���b�_���ܗL�ʂ̕\�����`���Â������A�j���[���[�N�s��

���N12���ɁA�S�Ă̎����̂Ƃ��ď��߂āA���X�g�����ł̃g�����X���b�_�̎g�p�������I�ɋւ��邱�Ƃ����߁A2007�N7���P���Ɏg�p�K�����{�s�����B

�s���̌v�� 32,000�̈��H�{�݂͓�������A�������Ȃǂ̃g�����X���b�_�̗ʂ��P�H������0.5�O���������ɗ}����悤�`���t��

�A�ᔽ�������X�g�����Ȃǂ�200�h���`2000�h���̔������Ȃ����B�t�@�X�g�t�[�h

1�̐H���ɂ́A�����ꍇ10�O�����ȏオ�܂܂�Ă���Ƃ����Ă���A����͎����I�Ȏg�p�֎~�[�u�ł���B

2008�N8������͒������Ȃǂ����łȂ��A���ׂẴ��j���[�Ɋ܂܂��g�����X���b�_�̗ʂ��A�P�H������0.5�O���������ɗ}����悤�`���t�����B

2006/12/11

�j���[���[�N�s�A�g�����X���b�_�̎g�p�֎~��

�J���t�H���j�A�B��Schwarzenegger

�m����2008�N7��25��

�A�J���t�H���j�A�B�����X�g������H�i�����ݔ��ł̃g�����X���b�_���܂ޖ��A�}�[�K�����A�o�^�[�̎g�p���֎~����@�ĂɃT�C�������B�g�����X���b�_�͊������S���a�̌����Ƃ���Ă���A���N�ȃJ���t�H���j�A�Ɍ������͂Ȉ���ݏo���Əq�ׂ��B

�g�����X���b�_���܂ޖ��A�}�[�K�����A�o�^�[���p���ɓh������A�t���C�Ɏg���̂�2010�N1��1������֎~���ꂽ�B�P�[�L�o�^�[�ł̎g�p�Ȃǂ�1�N�Ԃ͔F�߂��

���B

�ᔽ�҂�25�h���`1,000�h���̔������ۂ�����B

�I�n�C�I�B�N���[�u�����h�s�ł�2011�N4���ɋ֎~�����߂����A2������ɃI�n�C�I�B�c��B�\�Z���C�����A������ז����������߁A�s���͌��@�ᔽ�Ƃ��đi�����B

2012�N6���A�s�����i�����B

�t�B���f���t�B�A�s��2007�N2���A���X�g�����ł�1�H

0.5�O�����ȏ�̃g�����X���b�_���܂ޖ��̎g�p���֎~�����B

2015/6/19�@�ĉ��@�ATPA�P�Ɩ@�Ă����@

�ĉ��@�{��c��6��18���A�哝�̂ɒʏ��ꊇ������^����TPA�@�Ă��^�������ʼn������B

| �@ |

���a�} |

����} |

���v |

| �^�� |

190 |

28 |

218 |

| ���� |

50 |

158 |

208 |

| ���� |

6 |

2 |

8 |

| ���v |

246 |

188 |

434 |

����}�����6��12����TPA�@�ĂɎ^������28����������^�������B

��@����������̖@�Ă�P�Ɩ@�ĂɏC���������߁A�����ɂ͏�@��TPA�@�Ă��ēx�A������K�v�����邪�ATPA�@�ĒP�Ƃʼn�����邩�͗\�f�������Ȃ��B

���O�������R�f�Պg��ɂ�鎸�Ǝґ�����iTAA�j�ɂ��ẮA�ʓr�A����}���]��ł������̖@��(�������H�̐����𑣐i���邽�߂̖@���̊��������Ȃ�)�Ƒg�ݍ��킹��Ȃǂ��ď㉺���@�ʼn����₷������Ă����サ�Ă���B

�[�[�[

��@��5��22����TPA�@�Ă����������A����ɂ́ATPP�Ȃǎ��R�f�Պg��ɂ�鎸�Ǝґ�����iTAA�j���܂�ł����B

2015/5/25

�ď�@�A�f�Ռ����@�Ă����@

���@��6��12���A�֘A�@�Ă��ɕ����ċc�����s�����B

�@TPA�@�āF�哝�̂ɒʏ��ꊇ�����iTPA�j��t�^

�ATAA�@�āiTrade Adjustment Assistance Bill �j�F���R�f�Պg��ɂ�鎸�Ǝґ�

�̌��̌��ʁA�@�͉����ꂽ���A�A�͔ی�����A�@�ƇA�̗����̖@�Ă������ɉ�����邱�Ƃ��K�v�\�������ł��邽�߁A����Ŗ@�Ă͎�����ی����ꂽ�B

2015/6/13�@�ĉ��@�ATPA�@�Ă������邪�A�֘A�@�Ĕی��Ő�������

�@�@

�ĉ��@�̖�}�E���a�}�w������TAA���ēx�̌����A��������j�����߂����A�uTPA�j�~�v�̎p������閯��}��Z���ԂŐ�������͍̂���Ɣ��f�ATAA�@�Ăɂ��āA6��16���̍č̌���摗�肵�A�Œ���7�����܂ŐR�c�ł���悤�ɂ�����j�����߂��B

�������A�^�}�E����}���ԓx���d���������܂܂�TAA�̉ߔ������m�ۂ��郁�h�������Ȃ��ł��邽�߁A�}篁ATPA�@�Ă�P�Ƃōč̌����邱�Ƃ����߂��B

6��12���ɉ����ꂽ�@�Ă�TAA�@�ĂƑɂȂ��Ă��邽�߁A�ꕔ�C�����A�č̌�������́B

��@��5��22���ɉ������@�ĂƂ͈قȂ邽�߁A��@�ōēx�c������B

5��22���̍̌��ł͖���}����14�����^�����A���ɕK�v��60�[��h������2�[����������B

| �@ |

���a�} |

����} |

������ |

���v |

| �^�� |

48 |

14 |

�@ |

62 |

| ���� |

5 |

30 |

2 |

37 |

| ���� |

1 |

�@ |

�@ |

1 |

| ���v |

54 |

44 |

2 |

100 |

�^���̑O��ɂ́A���R�f�Պg��ɂ�鎸�Ǝґ�iTAA)�����������߁A����ATAA�������������@�Ă�������邩�ǂ����A�\�f�������Ȃ��B

�@

2015/6/20�@�ď����ȁA�������^�C���̔��_���s���O�y�є��⏕�������ŃN���̍ŏI�ْ�

�@

�ď����Ȃ�6��12���A��������A��������p�ԁE���^�g���b�N�p�^�C���Ƀ_���s���O����ѕ⏕����肪���݂���Ƃ����ŏI�ْ�̌��ʂ\�����B

�u�������č��ɗA�o���Ă����p�ԁE���^�g���b�N�p�^�C���ɂ̓_���s���O����ѕ⏕����肪���݂���B�_���s���O����14.35���`87.99���ŁA�⏕������20.73���`100.77���B�č������W�r�㍑�ɋ��߂�⏕����2���ȉ��̊�A��i���ɋ��߂�⏕��1���ȉ��̊���Ă���v�Ǝw�E�����B

2014�N6��3����AFL-CIO-CLC (PA)�������̐\�����s���A�����Ȃ����N7���ɒ������J�n�A���N7��22���ɂ�ITC����Q�̉�������s�����B

�č��ł́A�����Ȃ��_���s���O�̗L���AITC����Q�̗L����R������B

�����Ȃ�2015�N1��20���A�_���s���O�ƕ⏕����肪���݂���Ƃ̉�������s�����B

����A7��26����ITC���ŏI���������\��ŁA��Q����Ƃ̌���ł���A8��3���ɍŏI���肪�s����B

�t�L�@ITC��7��14���A�č��̎Y�ƂɎ����I��

��Q��^�����ƔF�肵���B

�@�@�@�@���ψ�����2�l�̈ψ����u��Q����v�A�ψ�����2�l�̈ψ����u��Q�Ȃ��v�łR�F�R�ƂȂ�A�K���ɂ��u��Q����v�F��ƂȂ����B

(�����莞�ɂ͑S�����u��Q����v�Ƃ��Ă����j

��������̃^�C���̗A���́A2012�N��3,148���{�A12��6592���h���ł��������A2014�N��5,801���{�A22��6,456���h���ɑ����Ă���B

�[�[�[

����̏������̌���͉��L�̒ʂ�B

| ��� |

���_���s���O |

���⏕�� |

| �}�[�W�� |

�����ŗ� |

�⏕�����[�g |

�����ŗ� |

| Giti Tire (Fujian) |

29.97% |

14.54% |

37.20% |

36.79% |

| ����Giti Tire

�O���[�v |

30.87% |

30.61% |

|

Sailun Group |

14.35% |

0.00% |

| Cooper Tire�i���L�������j |

25.30% |

10.58% |

| Cooper Kunshan Tire |

20.73% |

20.73% |

| Shandong Yongsheng

Rubber |

87.99% |

76.46% |

100.77% |

100.37% |

| ���̑������Ώۉ�� |

25.30% |

8.18% |

30.87% |

30.61% |

| ���̑� |

87.99% |

76.46% |

�����ŗ��iCash deposit rates)

�͗A�o�⏕���̊z��⏕�����v�̈ړ]�ipass-through)�ɂ�蒲�������B

���_���s���O�Ώۉ�Ёi�}�[�W�� 25.30%) �ɂ́A�č���Cooper

Tire�̂ق��A�č���Goodyear�A���{��Bridgestone�AToyo Tire�A�؍���Hankook Tire�AKumho

Tire�Ȃǂ��܂܂�Ă���B

Shandong Yongsheng Rubber�͎�����o�v���ɉ����Ȃ��������߁AAdverse

Facts Available�����ɂ�������̉ېłƂȂ����B���_���s���O�́u���̑��v��Ƃ����l�B

�[�[�[

�����������̒S���҂�6��15���A�u����̕č��̑[�u�́AWTO�̋K��ɔ�������̂ł���A�������͐[�����O������Ă���v��

���A�ȉ��̒ʂ�q�ׂ��B

����̕ď����Ȃɂ�钆�����^�C�����i�ɑ��锽�_���s���O�E���⏕�������ł́A�����ߒ��ŁA�����̕s���������ʓI�ȕ��@���̗p���ꂽ�B

�č���������i�߂�ߒ��ŁA�������{�֘A����͊��x�ƂȂ��A�č����̕s�����Ȃ����ɑ��Ēk�����J��Ԃ����BWTO���������@�ւ��đ��̂�����WTO

�K���Ɉᔽ���Ă���Ƃ̔��f���������ɂ��ւ�炸�A�č��͂��̌������߂悤�Ƃ����A�������^�C���A�o��Ƃ̍��@�I���v�ɐr���������Q��^���������ł͂Ȃ��AWHO�����Ԗf�Ջ���ɔw���A�����Ԗf�Ղ̒��������B

�������{�́A�č����ɑ��A���ۖf�Ճ��[�������i�Ɏ��A�f�Ջ~�ϑ[�u��T�d�Ɏg�p���A�ӔC������ԓx�ƍs�����Ƃ�A����̌��𐳂��A�����Ԗf�Ց̐��ƕĒ��o�ϖf�ՊW�̑�ǂ����悤�A�����Ă���B

�@

2015/6/20�@�M���V���x�����ӂł����@

EU�̃��[�������������6��18���A������@�̃M���V���ɑ����Z�x�������邩�ǂ��������c�������A�x���̏����ƂȂ���v�Ăō��ӂł��Ȃ������B

EU�̃g�D�X�N��]��c��C�c���i�哝�́j�́A6��22���̃��[������]��c���ً}���W�A�u�M���V��������x�Ȑ����I���x���ŋ��c����v�Ƃ��A��]�ԂőŊJ��}��B

EU��2���ɃM���V���ɑ�����Z�x���v���O�����̊�����6�����܂ʼn����������A�o�ς̍\�����v��i�߂Ȃ���Ύx�������s���Ȃ��A�Ƃ̏�������

�A72�����[���̗Z���𓀌����Ă����B

���̓��̉�ł����v�Ăō��ӂł����A6�����܂łɎ��s����͓̂���Ȃ����B

������@�ɒ��ʂ���M���V���́A6��5����IMF�ւ̍��ԍς������ɐ摗�肵���B6�����Ɋ������}����4�̕ԍόv15.5�����[���́A6��30���ɂ܂Ƃ߂Ďx�����B

|

6/5 |

3.0 |

�����[�� |

|

6/12 |

3.4 |

�@ |

|

6/16 |

5.7 |

�@ |

|

6/19 |

3.4 |

�@ |

|

���v |

15.5 |

�@ |

�X��7��13���ɂ�IMF�ւ�4��5�疜���[���A7��20����8��20���ɂ�ECB�ւ̊e

35�����[���̕ԍς��T���Ă���B

2015/6/8

�M���V���AIMF�ւ�6�������ԍς̈�{���A�����摗���v��

�M���V������EU�Ȃǂ̎x�����Ȃ��ƕԍςł��Ȃ��Ƃ��Ă���A�h�l�e�̃��K���h�ꖱ�����͉�Łu6��30���ɕԍς��Ȃ��ƁA7��1���ɂ��M���V���̓f�t�H���g��ԂɂȂ�v�ƌx�������B�u�P�\���Ԃ≄���͂Ȃ��v�Ƃ��Ă���B

�M���V���̒�����s��6��17���A�u���ӂɎ���Ȃ���A�ɂ݂����̂肪�n�܂�A�܂��f�t�H���g�A�ŏI�I�Ƀ��[�������E��d�t���E�ɂȂ���v�ƌx�������B

�f�t�H���g�ɔ������������o�n�߂Ă���A�M���V���̋�s�ł͗a���̗��o�������A�a�������o���z�̐����Ȃǎ��{�K�����~�����\�����w�E�����B

�p���{��ATM�Ȃǂ���~���ė��s�҂��M���V���Ɏ��c���ꂽ�ꍇ�Ȃǂ̑Ή�����������A�h�C�c���{���ً}������c���Ă���Ƃ����B

���B������s�iECB�j���f�t�H���g����M���V���̋�s�ɑ���ً}�������x���iELA�j�����F��������̂��Ƃ�����������B

���B������s�iECB�j��2��4���A�M���V���~�ςɔ�����������炷�铯�����{�̎p���Ɍ��O�����������Ƃ𗝗R�ɋ����A�M���V�����ɑ���K�i�S�ۃ��[���̓K�p���O���~���邱�Ƃ����߂��Ɣ��\�����B

�S�ۂƂ��č�������Ă���M���V�����́A2��11���������ēK�i�S�ۗv�����������B

�M���V���̋�s�͍���͋���������قǗL���łȂ��M���V��������s��ELA�ł̎��������ɗ��邵���Ȃ��Ȃ�B

ECB�̓M���V��������s�ɑ��A�ő�595�����[���ً̋}������������s�ɋ��^���邱�Ƃ�F�߂����AECB�ɂ͂���������Ȃ�����������A�Q�T�Ԃ��ƂɎ葱�������������ƂƂȂ��Ă���B

���݂̘g��841.5�����[���ɂȂ��Ă��邪�A�M���V�����f�t�H���g�ɂȂ��ELA�𓀌��A�������͘g���k������\��������B

�M���V���̋�s���Ƃ̔j�]�ɂȂ���B

�t�L�@ECB��6��19���A���ʂ̎����J����x���邽�߁A�ً}�x���g��17.5�����[���g�債�A859�����[���Ƃ��邱�Ƃ����߂��B�M���V��������s��35�����[���̑��z�����߂����AECB�͓��ʂ̎����J��ɂ́A���̔����ł��\�����Ɣ��f�����B

�[�[�[

���̎�ȑΗ��_�͉��L�̒ʂ�B

�P�j�N�����x���v

�M���V���̔N���͐��{���s���z���U�����Ԃ����������Ă���AEU�Ȃǂ͍����Ԏ���c��܂������Ƃ݂āAGDP��1%�i��18�����[���j�̎x�����z��v�����Ă��邪�A�M���V�����������͖̂�7�疜���[���̐ߖ�ɂƂǂ܂�B

�R��x�@�ł́A���܂���50�Α�ł̔N���̖��z�������Ă���Ƃ����B

�����A�M���V���ł͉ߋ�5�N�ő啝�ȔN�����z�����{

���A���ώz��4���߂����������Ƃ���Ă���A����Ȃ�N�����z�͐����̌���ᔽ�ƂȂ�B

�M���V���̍������́A�N���͂��łɍ팸���Ă���Ƃ��������ŁA�u�Ꮚ���̔N�������҂ɑ傫�ȕs���ݏo���v�Əq�ׂ��B

�Q�j�t�����l��

���݂͈�ʐŗ�23%�A�y���ŗ� 13%, 6.5%

�����AEU�͂�����A����23%�Ƃ��A�H�i�E���i�E�z�e����̂�11%�Ƃ��邱�Ƃ����߂Ă���B

�ȑf�ȐŐ��ɉ��߂�A���N�f�c�o�̂P���̑����������߂�Ƃ��Ă���B

���ł��œ_�ƂȂ��Ă���̂��d�C��̐ŗ��ŁA�d�t�Ȃǂ͌��݂�13���̐ŗ���23���ɏグ��悤��Ă��Ă��邪�A�M���V���͒Ꮚ���҂̐��������邱�Ƃ���d�C��̐ŗ������u���������咣��

����B

�Ȃ��A�M���V����@�O�̐ŗ���19%�A�y���ŗ� 9%, 4.5%�ł������B

�R�j�R����

EU���͔N���팸�̑�ֈĂƂ��āA�R����̍팸����Ă��Ă��邪�A�M���V�����͘A�������ێ��ւ̔z������T�d�ɂȂ炴��Ȃ��B

�M���V���̋�s�͂��̂Ƃ����K�͂ȗa�����o�ɒ��ʂ��Ă���B6��15���`17���ɃM���V���̋�s�����Q�O�����[�������o�����B4�����̗a�����z��1336�����[���̂��߁A3���ԂŖ�1.5%�����o�����B�M���V��������s�ɂ��ƁA2014�N10������2015�N4���܂ł̊Ԃɖ�300�����[�������o�����B

ECB�̐ꖱ�����́A�M���V���̋�s�̉c�Ƃ�6��19���ɂ��Ă͉\�����A6��22���Ɋւ��Ă͕�����Ȃ��Ƃ��Ă���B

�@

���{�o�ϐV���ɂ��ƁA�M���V��������s�͒�z�ςݗ��Ă̂悤�ɏ����������i�߂Ă���A�M���V���̊O�ݏ����ɐ�߂���̊�����65.7%�ɂ̂ڂ�B60%����̂͐��E�ł��č���h�C�c�Ȃ�9�J���݂̂ŁA���{��2.3%�ɂƂǂ܂�B

���[���̉������N���ɂȂ�n�߂�2011�N5�����甃���n�߂Ă���A�u���[���𗣒E���Ēʉ݃h���N�}�̕��A��O���ɋ���ۗL���Ĉ��̐M�p�͂�S�ۂ��悤�Ƃ��Ă���v�Ƃ��������͍������B

2015/6/22 �؍� Lotte Chemical�A�č��ŐΖ����w

�؍��� Lotte Chemical��6��18���A���C�W�A�i�B��2�̐Ζ����wJV��ݗ�����Ɣ��\�����B

����JV�̓V�F�[���K�X�ɕt������G�^�������A�G�`�����Y������̂ŁA Lotte

Chemical��90%�AAxiall

Corp.��10%�o������B

���n�͍ŏI�I�ɂ͌��܂��Ă��Ȃ����ALake

Charles�ߍx�Ƃ���Ă���B

���Ђ̓G�^���N���b�J�[�̐v�A���݁A�^�c�̂��� LACC LLC

��ݗ������B

�t�L�@

2015�N12��17���A���n��Axiall��Lake

Charles�R���v���b�N�X�̗גn�Ɍ��߂��B

2016�N6��14���ALACC LLC �̔N�Y100���g���̃G�`�����ALotte

Chemical �̔N�Y70���g����EG�̋N�H�����s�����B

�t�L

2016�N8����Westlake��Axiall�������B�G�`�����v��������p���B

�@�@

�t�L

2019�N5��9���ɃG�^���N���b�J�[�̊��H���@�h���j�i�d�����v�j��A�O�V���̗��������o��

�@

�G�`�����\�͔͂N�Y100���g���ŁA�o���䗦�ɉ����ALotte��90���g���AAxiall��10���g����������邪�ALotte�͎��Иg�̂���40���g����Axiall�ɔ̔�����BAxiall�̓G�`���������Ђ�PVC�Ɏg�p����B

Axiall Corp.��2013�N1����Georgia

Gulf ��PPG Industries��commodity chemical

division�ƍ����������̂ŁAChlorovinyls

����i�d���`PVC�`PVC���i�j��Aromatics����i�t�F�m�[���A�A�Z�g���A�L���������j�����B

���Ђ�2014�N2��10���A�N�Y100���g���̃G�^���N���b�J�[��50/50JV�ݗ��� Heads of Agreement����������B���̍ہAAxiall�͎��Ђ�PVC�p�̃G�`������50%���m�ۂ���̂��ړI�Ƃ��Ă����B

����A90:10�ɕύX�������A�G�`�����������͔����_���ʂ���50:50�Ƃ���B�Ȃ��AAxiall�͏o���䗦��50%�Ɉ����グ��I�v�V�����������Ă���B

Lotte�͎c��̃G�`�������g���A�G�`�����אڒn�ŃG�`�����O���R�[��

70���g���Y����B

Lotte�ł͎O�H�����Ƃ�JV�ݗ����������Ă���A���̏ꍇ��Lotte 70%�A�O�H����

30%�Ƃ���B

�e���̕ł͒P�Ɂu�O�H�v�ƂȂ��Ă��邪�AReuters�͐\�����Ɂu�O�H�����v�ƂȂ��Ă���Ƃ��Ă���B

�G�^���N���b�J�[��EG�̍��v�����z��26.3���h���ƌ����܂�Ă��邪�A�ڍׂ����炩�ɂȂ�{�N�����ɍŏI������s���B

2018�N���ɐ��Y���J�n����\��ŁALotte�ł͔N��15���h���̔��㍂��������ł���B

�[�[�[

Lotte Chemical

�͊؍��i2�ӏ��j�ƃ}���[�V�A�ɍ��v280���g���̃G�`�����\�͂������A����g90���g���̒lj��ŁA370���g���ƂȂ�B

| �� �Γ�Ή� |

��� |

1,000��g�� |

| �� ����Ή��i���n��j |

��R |

1,000��g�� |

| Lotte Chemical Titan |

�}���[�V�A |

�@�@345��g��

�A�@495��g�� |

| �@���v |

2,840��g�� |

���v�ł�2,840��g���ƂȂ邪�ALotte�ł�2,830��g���Ƃ��Ă���B

Lotte�O���[�v�͊؍����{�����Γ�Ζ����w�̊������擾���A�Ή��ɐi�o�����B

�Γ�Ζ����w�͓����A�؍����{�ƎO��O���[�v��JV�Ƃ��Đݗ����ꂽ�B���̌�A���b�e���؍����{�̎��������擾�A���{�����P�ނ����B

2006/4/11�@

�؍��̐Ζ����w-2

2003�N1���ɁA����Ή���LG�Ƌ����Ŕ������A���n���LG���A���n���Lotte���������L�����B

2006/4/12�@

�؍��̐Ζ����w-3

2010�N7�����Γ�Ζ����w�̓}���[�V�A�̐Ζ����w���

Titan Chemicals������Ɣ��\�����B

Titan Chemicals��2006�N3���ɂ̓C���h�l�V�A��PE���[�J�[

P.T. PENI �iBP/�O�䕨�Y/�Z�F�������فALLDPE/HDPE 450��g���j���������Ă���B

2010/7/20�@������w�A�}���[�V�A��Titan

Chemicals���@

2012�N12���A�Γ�Ή���KP Chemical ���������ALotte

Chemical �ƂȂ����B

Lotte Chemical �̓E�Y�x�L�X�^���ł��A�����C�ɋ߂�Surgil

�K�X�c���J�����A�K�X���w�v�����g�����݂���v���i�߂Ă���A�{�N�������Ɋ�������B

����̌v��ŁA�i�t�T�Ɉˑ����Ȃ��Ζ����w���X�Ɋg�傷��B

�E�Y�x�L�X�^���̃A�����C�ɋ߂�Surgil

�K�X�c���J�����A�K�X���w�v�����g�����݂��鑍�z41��6�疜�h���K�͂̒���^�v���W�F�N�g�_��2011�N8��23���ɒ������ꂽ�B

2006�N�Ɋ؍��K�X����(KOGAS) ���E�Y�x�L�X�^�����c�K�X���ЁiUNG)

�������o����������A2008�N�ɑo����50%���o���������ى�� (Uz-Kor Gas Chemical) ��ݗ������𑱂��Ă����B

Uz-Kor Gas Chemical�̊���͉��L�̒ʂ�B

| �E�Y�x�L�X�^�� |

Uzbekneftgaz�iUNG) |

50.0% |

| �؍� |

�؍��K�X���ЁiKOGAS�j |

17.5% |

| Lotte Chemical |

17.5% |

| STX Energy�i�o���O���[�v�j |

5.0% |

| LG International |

5.0% |

| SK Gaz |

5.0% |

Surgil �̃K�X�����ʂ�1300���������[�g���ŁA�t���V�R�K�X���Z��9600���g���A�������Z��8��3000���o�����ɏ��B

Uz-Kor Gas Chemical��45���������[�g���̃K�X���������A�G�`����/HDPE

40���g���A�v���s����/PP 10���g���ȂǂY�A���d�����d�C�̗]�蕪���O�̂���B�@

2011/8/29 �@�؍��̗��哝�́A�����A�W�A3������K�A�K�X�c�J���A�Ή����ƂȂǂō��Ӂ@

2015/6/24�@�@�T�E�W�Ń\�[�_�D�Ɖ����J���V�E���̐����v��X�^�[�g�@

Jacobs Engineering

Group��6��16���A�T�E�W��"InoChem"��Yanbu Industrial City

�Ɍ��݂���\�[�_�D�Ɖ����J���V�E���H���PMC( Project Management

Consultancy)�T�[�r�X�̌_�����������Ɣ��\�����BJacobs

�͖{�v��̍\�z�i�K����Q�����Ă���B"InoChem"�̐�������Khair

Inorganic Chemical Industries Co. �ŁAIDEA International for Investment

and Development Company�AMEDA Chemical Group ��A���Ǝ҃O���[�v�Ⓤ����ЂȂǂ��o�����Ă���B("InoChem"

�̐ݗ������i�K�̖@�l���� IDEA Soda Ash & Calcium Chloride Co. :ISACC )

�\�͂̓\�[�_�D���N�Y30���g���A�����J���V�E����

��30���g���ŁA2018�N���߂̐��Y�J�n��ڎw���B

�H��͐�i�I�͐ݔ��ƃ��T�C�N���ݔ�������A�ō����x���̊��ی�ƃR�X�g�ጸ��ڎw���B

�\�[�_�D�̐��Y�͘p�ݒn��ł͏��߂ĂŁA�\�[�_�D�Ɖ��J���̔\�͊e30���g����MENA�n��i�����y�іk�A�t���J�j�ł͍ő�ƂȂ�B�@

�T�E�W�̃\�[�_�D�̎��v�i�K���X�A��܁A���@���w�i���j��2013�N��394��g�������A2018�N�ɂ�627��g���Ɨ\�z����Ă���B���l�ɐΖ��E�K�X�c�Ŏg���鉖�J�����v��2013�N��165��g���ŁA2018�N�ɂ�187��g���Ɨ\�z�����B���݂͂�������C�O����A������Ă���B

2NaCl �i�H�Ɖ��j+ CaCO3 �i�ΊD�j���@Na2CO3

�i�\�[�_�D�j+ CaCl2 �i�����J���V�E���j

2015/6/25�@ExxonMobil ��PDVSA�A���C�W�A�i�B�̐�����JV�p�@

ExxonMobil��6��21���A���C�W�A�i�B��Chalmette Refining

LLC��50%������PBF Energy Inc. ��322�S���h�����p����Ɣ��\�����B

JV����̃x�l�Y�G���̍��c�Ζ����Petróleos de Venezuela (PDVSA)���c��50%�p����B

2015�N���Ɏ������������\��B

����Ώۂɂ́AChalmette�������ƁAMOEM Pipeline

LLC�iPlaquemines����Chalmette Refining�܂Ō����𑗂�54 miles �̃p�C�v���C���j�A�y�� Collins Pipeline

Company��T&M Terminal Company��80%�������܂ށB

ExxonMobil�ł́A���p�͐헪�I�]���̌��ʂł���Ƃ��Ă���B

JV�̔��p�ɂ��APDVSA�Ƃ̕č����̊W�͏��ł���B

PBF Energy�͓Ɨ��n�Ζ���Б��ŁAToledo, OH�ADelaware City,

DE�APaulsboro, NJ��3�ӏ��ɍ��v�\�͓���54���o�����̐����������B

�t�L

����Ƃ͕ʂ�ExxonMobil ��2015�N9��30���APBF Energy

�ɃJ���t�H���j�A�B�̉��L�{�݂p����_�����������B

Torrance�̐�����

Vernon �̏������̔��Z���^�[

Vernon��Atwood �̐��i�^�[�~�i��

�p�C�v���C����

�[�[�[

PDVSA��2014�N�ɕč��q���Citgo�����Ƃ��鐻�������̈ꕔ�������͑S���̔��p���܂߃x�l�Y�G�����O�̎��Y���ĕ҂���v��𗧂Ă��B

���O���Y���p�ɂ�蓾�������������̊����ݔ��̊g���A���ǂ�V�K�{���݂ɏ[�Ă�Ƃ����B

PDVSA�̕č����̐ݔ��͉��L�̒ʂ�B

�@

| �@ |

�@ |

�@ |

�\��

����

�@��bpd |

�K�\����

����

���K���� |

|

CITGO |

PDVSA 100% |

Corpus Christi,

TX |

157 |

420 |

| Lake Charles, LA |

425 |

880 |

| Lemont, IL |

167 |

400 |

| Chalmette

Refining LLC |

PDVSA 50%

ExxonMobil 50% |

Chalmette, LA |

184 |

�@ |

|

Hovensa L.L.C. |

PDVSA 50%

Hess Corp 50% |

St. Croix,

Virgin Islands |

495 |

�@ |

CITGO Petroleum

���Ђ͌��X�A1910�N�ɐݗ����ꂽCities Service

Company�ł���B1965�N�ɏ��W��CITGO�Ƃ����B

1982�N��Occidental Petroleum

�������������A1983�N�ɓ���7-Eleven�̃I�[�i�[�ł�����The Southland

Corporation���R���r�j�`�F�[���ւ̃K�\�����̈��苟���̂��߂ɔ��������B

1986�N9����PDVSA��50%���A1990�N1���Ɏc����������A100%�q��ЂƂ����B

1993�N��Lyondell�Ƃ̍��ى��Lyondell-Citgo�iLyondell

58.75%�j��ݗ������B

Houston��268��bpd�̐������������Ă������A���Ђ̊W���������A2006�N8����Lyondell��Citgo�̎���41.25%�S�Ă�����B

�[�[�[

ExxonMobil ��PDVSA�̓x�l�Y�G���̐Ζ����c�����߂���A2007�N���瑈���Ă���B

2007�N�Ƀx�l�Y�G���͐Ζ��̍��L�������߁A�e�Ζ���Ђ͍��c�Ζ���� PDVSA�Ə��������s�Ȃ����B

Chevron�ATotal�ABP�AStatoilHydro��PDVSA�̏�����ۂ݁AMinority partner �Ƃ��đ��Ƃ𑱂��邱�ƂƂ����B

�������AExxon Mobil

�͂�������ۂ����B���Ђ����c���L�������Q�������Ƃ��ĕ⏞�����߂đi�ׂ��s���A�č��Ɖp���̍ٔ�����2008�N�ɓ������x�����ɉ����Ȃ������ꍇ�ɔ����APDVSA���C�O�ɕۗL���鎑�Y�������������閽�߂��������B�i�ăj���[���[�N�A�M�n�ق�3���h���̌����A�p�ٔ�����120���h���܂ł̎��Y�̍����������𖽂����B�j

CITGO�͎Ѝ����傫���A�Ѝ��҂��D�挠�������Ƃ��珜�O���ꂽ�B

���̌�A�p�ٔ�����PDVSA�̎��Y�̓������߂�P���B

ExxonMobil�͐��E��s�t���̍��ۓ������������Z���^�[�iICSID�j�ɒ�i�����B����ɑ��A�x�l�Y�G�����̓p���ɖ{����u�����ۏ��Ɖ�c���iICC�j�ɖ����N�����B

2011�N12�������ۏ��Ɖ�c���ْ̍�́APDVSA��ExxonMobil

�Ƀl�b�g��746.9�S���h�����x�����Ƃ������̂ŁA�ڎ����Y�̕뉿�ɂقړ������B

�ْ�z��907.6�S���h�������APDVSA��ExxonMobil�ւ̍��i���C�����e�B��ŋ��j161�S���h�����T�������B

907.6�S���h����1997�N�ɗ��ЂŌ��ꂽ�_��Ɋ�Â����̂ŁA1997�N�̌������i�i27�h��/bbl�j����ɁA2035�N�܂ł̎���ꂽ���v�������������Ō��݉��l�Ɋ��Z�������̂ł���A���Y�̕]���z�ł͂Ȃ��B

PDVSA�͂��ْ̍������A���̊z����New York

�œ�������Ă���300�S���h����Exxon�̃x�l�Y�G���q��Ђ̍�191�S���h�������O���A�c���255�S���h�����x�����Ƃ��Ă���B

ExxonMobil�͂��ْ̍�ɓ��ӂ����AICSID�̔��f��҂Ƃ����B

2014�N10���A�h�b�r�h�c�̓x�l�Y�G����ExxonMobil��16���h�����x�����Ƃ����ْ���s�����B

ExxonMobil

��145���h����v���A�x�l�Y�G����353�S���h���̎x�����咣���Ă����B

ICSID�͔����̒��ŁA�u�x�l�Y�G�����{�͍��ۓ������Ɋ�Â��A�⏞�����x�����K�v������v�Əq�ׂĂ��邪�A�ڎ��葱���̈�@���ɂ��Ă͌��y���Ȃ������B

�x�l�Y�G�����{�́A���Y�����ɑ��āA�ŏI�I�Ȏx���z��10���h�������ɂƂǂ܂�Ƃ̔F�������������B

��������2012�N�ɍ��ۏ��H��c���iICC�j�̍��ے��ٍٔ������疽������Exxon

Mobil�Ɏx�������⏞��7.47���h�����A�����16���h�����獷�������Ǝ咣�����B

�uExxon

Mobil�֕⏞�����x���������͂ł��Ă���v�ƃR�����g������ŁA�u�x�l�Y�G�����{�͓��Y�����𗚍s���A���ƌo�ςւ̋��ЂƂȂ������Y�i�ׂ��I��点��v�Ɩ��������B

�x�l�Y�G�����{�́A���Y�����ɂ��⏞�z�����O�\�z�z��啝�ɉ���������Ƃ��A�x�l�Y�G�����̏����Ƃ��đ����Ă���B

���̈����10�����������̌����������߂�葱����\�������B�ΊO���̕ԍς��d�Ȃ������Ƃ�����A�x�����������������邱�Ƃ����f�����Ƃ݂���B

�ŏI�������������܂łɒ������2�`3�N������\��������Ƃ����B�܂��A���⌴�����Y�̒Ƃ����������ł͂Ȃ��x����i��͍�����\��������B

�@

�{���ł�ConocoPhilips��ICSID�Ńx�l�Y�G�����{�Ƒ����Ă���B

ICSID��2013�N9���A�x�l�Y�G�����u���ӂ������āv�⏞�����������邱�Ƃ�ӂ����Ɣ��f�����B�⏞�z�ɂ��Ă͂܂����肳��Ă��Ȃ��B

�@

�@

2015/6/25 �ď�@��TPA�@�ĉ��@�߂�����

�@�@ �� TAA�@�Ă����@�ʼn�

�@

�ď�@��6��24���ATPP�̍��ӂ̃J�M������u�f�Ց��i�����iTPA�j�v�@�Ă��^��60�A����38�ʼn������B

�O��

�R�c�Ő�����߂Ă���A�c���W�Q�͏o���Ȃ����߁A�̌��͒P���������ƂȂ�B

| �@ |

���a�} |

����} |

������ |

���v |

| �^�� |

47 |

13 |

�@ |

60 |

| ���� |

5 |

31 |

2 |

38 |

| ���� |

2 |

�@ |

�@ |

2 |

| ���v |

54 |

44 |

2 |

100 |

���łɉ��@��ʉ߂��Ă���A�T���ɂ��哝�̂��������A�������錩�ʂ��B

���Ǝґ�荞�f�Ւ����������x�iTAA) �@�Ẳ��@�ł̉���҂\��������B

�t�L

��@�͂��̓��ATPA�@�ĉ����TAA�@�Ă��������B

�悸�R�c�Ő�̓��c�������ꂽ�B

| �@ |

���a�} |

����} |

������ |

���v |

| �^�� |

30 |

44 |

2 |

76 |

| ���� |

22 |

0 |

0 |

22 |

| ���� |

2 |

0 |

0 |

2 |

| ���v |

54 |

44 |

2 |

100 |

���̌�A�L�����[�ł͂Ȃ��A�������[�iVoice

vote)�ʼn������B

�č��ł́A�㉺���@�Ƃक\���̕��@�ɂ́A�@

�������[��A �N�����[�A�B �L�^���[ ������B

�������[�ł͎^���҂Ɏ^���iAye)�A�����Ŕ��Ύ҂ɔ��iNo)�Ɖ�����悤���߁A�c�������f����B

�����Ă��A�ًc������L�^���[��v���ł��邱�ƂƂȂ��Ă���B

TAA�@�Ă͉��@�ɑ����邱�ƂɂȂ����B

���@�ł́A�����̖���}�c��������܂�TAA�ɔ����Ă������A����A���a�}��]�͖���}���咣���Ă���Africa

Growth and Opportunity Act�̉����Ȃǂ�܂荞���߁A�������^���ɉ��Ƃ݂��Ă���B

�t�L

���@��6��25���ATAA�@�Ă��������B���łɗ��@�ʼn����ꂽTPA�@�ĂƂƂ��ɁA�I�o�}�哝�̂��߂��������A�������錩�ʂ��B

| �@ |

���a�} |

����} |

���v |

| �^�� |

111 |

175 |

286 |

| ���� |

132 |

6 |

138 |

| ���� |

2 |

7 |

9 |

| ���� |

1 |

�@ |

1 |

| ���v |

246 |

188 |

434 |

�t�L

�I�o�}�哝�̂�6��29���ATPA�@�Ăɏ����A���������B

�[�[�[

��@��5��22����TPA�@�Ă����������A����ɂ́ATPP�Ȃǎ��R�f�Պg��ɂ�鎸�Ǝґ�����iTAA�j���܂�ł����B

2015/5/25

�ď�@�A�f�Ռ����@�Ă����@

�������A���@�ł�TPP�@�Ă͉��������ATPA�@�Ă�ی��������߁A�V����6��18����TPA�@�Ă�P�Ƃōč̌����A�������B

2015/6/19�@�ĉ��@�ATPA�P�Ɩ@�Ă����@�@�@

�������A��@��5��22���ɉ������@�ĂƂ͈قȂ邽�߁A���߂ď�@�ō̌�����K�v������B

��@��6��23���ATPP���̍��ӂɕK�v��TPA�@�Ă̐R�c��ł���A�@�č̌��Ɉڂ邽�߂̓��c���������B�̌��̌��ʂ͉��L�̒ʂ�ŁA�O��5��22����TPA�@�Ă��������ۂɎ^����������}�c����1�������ɉ�������A�R�c�ł���ɕK�v��60�[���M���M���Ŋm�ۂ����B

�@

| �@ |

���a�} |

����} |

������ |

���v |

| �^�� |

47 |

13 |

�@ |

60 |

| ���� |

5 |

30 |

2 |

37 |

| ���� |

2 |

1 |

�@ |

3 |

| ���v |

54 |

44 |

2 |

100 |

5��22���̋c���͉��L�̒ʂ�ł������B

| �@ |

���a�} |

����} |

������ |

���v |

| �^�� |

48 |

14 |

�@ |

62 |

| ���� |

5 |

30 |

2 |

37 |

| ���� |

1 |

�@ |

�@ |

1 |

| ���v |

54 |

44 |

2 |

100 |

�[�[�[

TPA�@�Ẳ����ʂ����A�×���TPP�S������6��24���A����̌��ɂ��āu7�����ɎQ��12�J���̊t����ō��ӂ����K�v������B����͉\���Ǝv���B8���ȍ~�ɂ��ꍞ�ނƂ͑z�肵�Ă��Ȃ��v�Ƃ̌������������B

�@

2015/6/26�@�ɓ����A�ăV�F�[�����Ƃ���P�ށ@

�ɓ��������͑��z�̌����������v�サ���ăV�F�[���I�C���E�K�X���Ƃ���̓P�ނ����߂��B

�k�Ăł̓V�R�K�X���i�̍���̉��ʂ��Ȃǂ𑍍��I�ɔ��f���A25%�o�����鍇�ى��Samson

Resources�ۗ̕L�������P�h���Ŕ��p�����B

Samson Resources��6��19�����ď،�����ψ���ɒ�o���������ŁA�ɓ����ۗL�̃T���\�������ׂĂ��P�h���Ŕ����߂����ƕ����B

���ɑ������v��i��L�j���Ă��邽�ߔ��p�ɔ������v�ւ̉e���͂Ȃ��A�t�ɁA�Ō��ʂ̉e����2016�N3�����̘A�������v���330���~�����グ��v���ɂȂ�Ƃ����B

�ɓ����ł́u�k�ăK�X���i�̉����݁A�T���\���Ђ̌o�c���⍡��̊J���ĊJ���ʂ����𑍍��I�Ɋ��Ă������ʁA�P�ނ����肵���v�Ƃ��Ă���A����̃V�F�[���K�X�E�I�C�����Ƃւ̓����ɂ��Ắu���K�X���i�ቺ���X�N��J�����X�N�Ȃǂ̐�����s�����A���I���đΉ����Ă������j�v�Ƃ����B

�[�[�[

�ɓ�����2011�N11��24���AKohlberg

Kravis Roberts�iKKR�j�ȂǂƂƂ��ɁA����ƂƂ��Ă͕č��ő�̐Ζ��J���E���Y��Ђ̈�ł���Samson

Investment Co.��72���h���i�����݁H�j�Ŕ�������Ɣ��\�����B

KKR��60���A�ɓ�����25���ANGP Energy Capital Management��Crestview

Partners���c��15%���o������B

�ɓ�����Samson��25��������10.4���ăh���Ŕ�������Ƃ��Ă���B

�����������Samson Resources�ɉ��̂���B

Samson��1971�N�ݗ��ŁA�č���1���ȏ�̖��c�̌��v�����L���A���̂����A4000�ȏ���^�c���Ă���B

�ߔN�͔�ݗ��^�������v�������͂̂��鉿�i�Ŏ擾���A�Ζ��ƓV�R�K�X�̃o�����X�̂Ƃꂽ���Y��ۗL���Ă���A����͂����̊J���𑣐i����2021�N�ɂ͓��Y16�������t�B�[�g�i�V�R�K�X���Z�j�ւ̐��Y�g����v�悵�Ă���B

��Ȃ��͈̂ȉ��̃K�X�V�F�[���Ɩ��c�B

�V�F�[���FBakken�APowder River�i���C�I�~���O�B�k���A�����^�i�B�쓌�j�AGreen

River�A

�@�@�@�@ Cana Woodford�AHaynesville/Bossier

���c�FGranite Wash�i�k�e�L�T�X�j�ACotton Valley�i���e�L�T�X�j

�ɓ����͒����ۗL��ړI�Ƃ����헪�I�����Ƃ��Ă���A������

Samson�����Y����V�R�K�X�̏o���䗦�ɉ�����������茠�iLNG���Z�N��100���g���F�s�[�N���j���m�ۂ��A�č��Ɏ��K�X�g���[�h��Ђ̔̔��g��ɉ����A�č��V�F�[���K�X�̍��ۋ����͂ɒ��ڂ��A�����̃A�W�A����LNG�A�o�r�W�l�X������ɓ��ꂽ���g�݂��s���Ƃ��Ă���B

�ɓ����́A�������v���ʂ����݂�3��4��o����/������2015�N����7���o����/���ȏ�ɐϏグ��v��ŁA����̔�����ʂ��Ă��̖ڕW�B����}��B

�����ɁA��ݗ��^�����J�����Ƃւ̎Q����������A�I�y���[�^�[�@�\���������{�Č���k�Ăɂ�����V�R�K�X���Ƃ̒��j�ƈʒu�t���A�V�R�K�X�ELNG�g���[�h�@�\�̊g�[��ڎw���B

2011/11/28�@KKR�ƈɓ����ȂǁA��Samson��72���h���Ŕ������@

�[�[�[

�ɓ�����Samson�̃V�F�[�����Ƃ�2013�N3������300���~��̌����������v��A2014�N3�����ɂ�290���~���v�サ���B

Samson�ł͊J�������̌��ʓI�g�p�̂��߁A���萶�Y�������܂����J���n��ɏW���A�I���ƏW���̊ϓ_���疢�J���n��̍ĕ]�����s���Ă���B

�X�ɁA2015�N3�����ɖ{���Ŗ�380���~�̑������v�サ���B�v�ł�1000���~�ɒB����B

���̌��ʁASamson�ɑ��鎝���@�����̎c���뉿�͖�40���~�ƂȂ����B

����A������1�h���Ŕ��p���A�P�ނ���B

�[�[�[

����Ƃ͕ʂɈɓ�����2010�N10��15���A�č��̃G�l���M�[�E�d�́E���݊֘A�������

MDU Resources Group Inc.�̎q��ЂŐΖ��V�R�K�X�J����Ђ�Fidelity

Exploration & Production Company

�Ƃ̊ԂŁA�č����C�I�~���O�BNiobrara�G���A��88,000�G�[�J�[�̐Ζ��K�X�z�挠�v��25%���擾���A�V�F�[���I�C���J�����ƂɎQ�悷��_�����������Ɣ��\�����B

2010/10/19�@�ɓ����A�č��̃V�F�[���I�C���J���ɎQ���A���Ђ̔�]���^�Ζ�/�K�X�J���o����

����ɂ��ẮA���̌㔭�\���Ȃ����A�ł́A�O���܂łɔ��p�ς݂Ƃ����B

�����Samson���̔��p�ňɓ����͕č��V�F�[�����Ƃ��犮�S�P�ނ��邱�ƂɂȂ�B

MDU

Resources Group ���g��2014�N11����Fidelity Exploration &

Production�p����Ɣ��\�����B���͓I�ȓ����Ώۂł͂��邪�A�J���ɕK�v�Ȏ������傫������Ƃ��Ă���B

���̎��͔��p���������Ȃ��������A�{�N6��7���ɂ͍ēx����ɏo�����B

�[�[�[

�Z�F�������^�C�g�I�C���i�V�F�[���I�C���j��2015�N3������1992���~�̑������v�サ���B

�Z�F������2012�N8���A�č��̓Ɨ��n�Ζ��K�X�J����Ђł���Devon Energy���e�L�T�X�BPermian

Basin�Ői�߂Ă���^�C�g�I�C���J���v���W�F�N�g�ɎQ�悷��_�����������B

�k���n��i��172��G�[�J�[�j�ɂ��ẮA�����������������قǂ̐��Y�ʂ������߂Ȃ��Ɣ��f�ADevon�Ƌ����Ŕ��p����B

���p��A���p�z�� �ڍׂ͖��肾���A���Y���l���������A�Œ莑�Y�]���� ��1700���~���v�シ��B

�암�n��i��47��G�[�J�[�j�͌����_�ł͕ۗL�p���̗\�肾���A��300���~�̕]�������v�サ���B

2014/10/1 �Z�F�����A�č��̃^�C�g�I�C���J���Ȃǂő啝�ȑ����v���@

�@

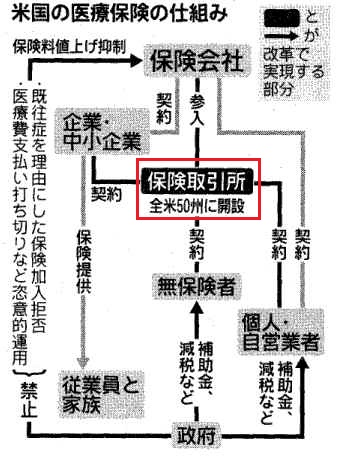

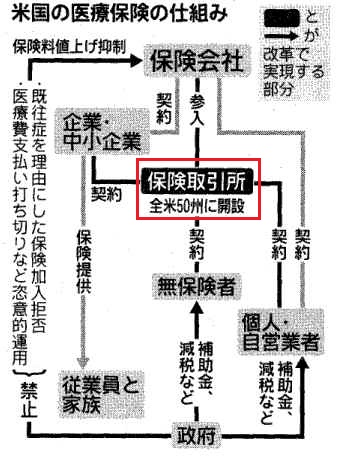

2015/6/27�@�čō��فAObamaCare�⏕���x���͍��@�Ɣ��f�@

�ĘA�M�ō��ٔ�����6��25���A�I�o�}�đ哝�̂����i������Õی����x���v�@(Affordable

Care Act �F�ʏ�

ObamaCare�j�̈ꕔ�̐��{�⏕���x���̐���ɂ��đ���ꂽ�ٔ��ŁA6��3�Ŏx���͍��@�Ƃ��锻�f���������B

ObamaCare�͈�Õی��ɖ������������Ꮚ���҂Ɉ����ȕی�����邽�߁A���Ԃ̈�Õی��w���҂ɐ��{���⏕�����x������d�g�݁B

�ł͏B���{�̃E�F�u�T�C�g�i"established

by the state"�j��ʂ����ی��w���҂��x���Ώۂ����AObamaCare�ɔ������}�E���a�}�m���̏B�Ȃ�34�B���T�C�g���J�݂��Ȃ��������߁A�A�M���{�T�C�g�uHealthCare.gov�v��ʂ����w���҂ɂ��⏕�����B

|

| �@�@�����V���@2010/3/23 |

�A�M���{�T�C�g�uHealthCare.gov�v��ʂ����w���҂ւ̕⏕�����@���ǂ��������_�ƂȂ����B

�����̃o�[�W�j�A�B��4�l�́A�Ɋ�Â��u�B���{�̉^�c����T�C�g�v�ʼn��������l�ɂ̂ݕ⏕�����K�p�����ׂ����Ƒi���Ă����B

�I�o�}�����́A�@���̑S�̍\����v������A�育��Ȉ�Õی��̑S�Ăւ̊g���ړI�Ƃ������̂ł��邱�Ƃ͖������Ǝ咣���Ă����B

�ō��ق́A�A�M���{�̈�Õی��o�^�T�C�g�uHealthCare.gov�v�ł̉����҂��܂߂��S�B�̏Z���ւ̕⏕���x�����\�ɂ�����̂Ɣ��f�����B

���o�[�c�ō��ْ����͑����ӌ����\���A���L�̒ʂ�q�ׂ��B

���̕��͂͞B�������A�@�̎�|�͑S�̂Ƃ��Ė��炩�ł���B

�@���̕�����\������́A���������̂܂ܓǂނ̂Ƃ͈قȂ炴��Ȃ��B

�c��͌��N�ی��s���j�邽�߂łȂ����P���邽�߂�ObamaCare�@��ʂ����B��X�͉\�Ȍ���A�u�j��v������A�u���P�v�ɉ����悤�A�@�������߂��˂Ȃ�Ȃ��B

����ɑ��A������

Scalia�����́A�c����߂�������Ȗ@����₤�͍̂ٔ����̎d���łȂ��Əq�ׂ��B

�ō��ق�����Ȃ���Ȃ�Ȃ��Ȃ�AObamaCare�ł͂Ȃ��ASCOTUScare�ƌĂԂׂ����Ƃ����B�iSCOTUS��Supreme

Court of the United States�j

�ō��قň�@�������o��A34�B�ɕ�炷650���l���ōT�������Ȃ��Ȃ�͂��������B

�@

ObamaCare�̕ی������̋`���Â��ɂ��ẮA2012�N�ɍō��ق͍����Ɣ��f���Ă����B

�O������o�[�c�������哱�����B

13�̏B����Õی����x���v�����@�ᔽ���Ƃ��Đ��{���i�����B

�u���@�̂ǂ��ł��A�č������ڂ��邢�͔������Ȃ��Ƃ̋����̉��ɁA�s���⍇�@�I�ȏZ�������ׂēK�i�ȕی��ɉ�������悤�����邱�Ƃ͔F�߂Ă��Ȃ��v�Ƃ��Ă���B

�t�����_�B�i�@���������U����ŁA�T�E�X�J�����C�i�A�l�u���X�J�A�~�V�K���A���^�A�y���V���x�j�A�A�A���o�}�A�T�E�X�_

�R�^�A�A�C�_�z�A���V���g���A�R�����h�A���C�W�A�i�B�̎i�@��������������B���̂ق��A�o�[�W�j�A�B���P�Ƃł̒�i�ɓ��ݐ����B

�ăo�[�W�j�A�B�̘A�M�n�ق�2010�N12��13���A��Õی����v�@�ɂ��āA�����Ɉ�Õی��������`���Â��A�������҂ɔ������Ȃ������𗧖@���̈�E�Ǝw�E���A���̏��������@�Ɉᔽ����Ƃ̔������������B�č����@�ɂ́A���鏤�i��Ȃ��Ƃ���l�̔��f���K����������͌�������Ȃ��Ƃ����B

���l�̑i�ׂł́A�~�V�K���B�ȂǂQ�J���̘A�M�n�ق����ɍ����������o���Ă���B

�I�o�}�����͍T�i�����B

�čō��ٔ�����2012�N6��28���A�č����ɕی��̉������`���t�����Õی����v�@�ɂ��āA��v�������x������Ƃ̔������������B

�ō��ق�9�l�̔����̂����A���o�[�c�������܂�5�l���x���A�P�l�f�B������4�l���s�x���������B�s�x���Ƃ���4�l�́A��Õی����v�@�S�̂��ጛ�Ɣ��f�����B

���o�[�c�ō��ْ����́u��Õی����擾���Ȃ�����̍����ɑ��Ĕ������ۂ����Ƃ́A�����I�ɐŋ��Ƃ��Ĉʒu�Â�����\��������v�Ƃ����B

�ă��f�B�A�́u�I�o�}�����ɂƂ��ĂQ��ڂ̏����ƂȂ�v�Ɠ`�����B

�I�o�}�哝�͔̂�����A�z���C�g�n�E�X�Ő�����ǂݏグ�u�ΘJ�҂̏������v�Əq�ׁA���@�ɂ��u1600���l�ȏ�̕ی��������҂��ی����v�Ɛ��ʂ����������B

2010�N�ɐ�������ObamaCare�́A�S�ĂŖ�5�疜�l�������ی��҂̍팸��ڎw�����I�o�}�����̊Ŕ���B���a�͍������S�������A���ԑw���ƂɂƂ��ă}�C�i�X�ʂ��傫���Ƃ��Ĕ���

������B

�哝�̑I�̋��a�}���͂��̔�����ᔻ���Ă���BJef Bush �́A�u�����ObamaCare�ɑ���킢�̏I���ł͂Ȃ��B�哝�̂ɂȂ�A������w���X�P�A�V�X�e���̐������ŗD�掖���̈�Ƃ���v�Əq�ׂ��B

�@

2015/6/27�@�M���V���AEU�x����������V���T���ɍ������[�@

�M���V����Alexis Tsipras

��6��27���̌ߑO1���i���n���ԁj�A�ˑR�e���r�������AEU�Ȃǂ�����Z�x���̏����Ƃ��Ē�Ă���Ă�����v�Ă̎���̐����₤�������[���V���T���ɍs���ƕ\�������B

�h�C�c�̃����P���ƃt�����X�̃I�����h�哝�̂�6��26���A�M���V�����{�ɍ\�����v��f�s����A�x�����Ԃ��T�J���ԉ�������Ƃ̐V��Ă�`���Ă����B

EU���͔N�����̃J�b�g�����ł̈����グ�Ȃǂ����߂Ă���B

���A���c�ɂ���Ă͉��B�̋K�������łȂ��A�J���╽���A�����Ɋւ����{�I�������������Ă���Ƃ�����ŁA�u����Ă͂��ׂĂ̊W�҂��[���ł�����̂ł͂Ȃ��A���ׂĂ̐l�X�ɂƂ��ċ��J�ƂȂ肩�˂Ȃ��v�A�u�����͂����Ȃ鋰����������R���ƈӎv��\�����Ȃ���Ȃ�Ȃ��v�Əq�ׂ��B

�����ŁA����̓M���V�������[���]�[�����痣�E���邱�Ƃ��Ӗ����Ȃ��Əq�ׂ��B

�t������������ō��������ɓ��[����悤�Ăт������B�@

�M���V���ւ̋��Z�x���v���O�����́A�������Ɋ�������}���邪�A6��27���ߌォ��\�肳��Ă��郆�[��������������ŏI�ǖʂƂ݂��Ă�

���B

�M���V�����{�͉��v�Ă̎���̐����₤�������[���s���Ƃ��Ă��邪�AEU�̊W�҂́A�������[�̑Ώۂ̉��v�Ă͍ő��Ȃ��Ƃ��Ă���B

�t�L�@���[����19�J����6��27���A�ً}�̍���������J���A���s�x�������������A6�����ŏI�������邱�Ƃ����߂��B

�M���V�������6��28�������A14���Ԃ̐R�c�̌�A�������[���{�ɂ��āA�^��178�[�A����120�[�̎^�������ŏ��F�����B

�t�L�@�@�I�o�}�哝�̂ƃ����P���Ǝ�6��28���A�d�b��k���A�M���V�������[�����ɂƂǂ߂���@��͍����邱�Ƃ��u���ɏd�v�v�Ƃ̔F���ň�v�����B

�[�[�[

7��5���̍������[�Ƃ������Ƃ́A�M���V����6��30����IMF�ւ�15��5�疜���[���̕ԍς��o���Ȃ����Ƃ��Ӗ�����B

�h�l�e�̃��K���h�ꖱ�����́u6��30���ɕԍς��Ȃ��ƁA7��1���ɂ��M���V���̓f�t�H���g��ԂɂȂ�v�ƌx�����A�u�P�\���Ԃ≄���͂Ȃ��v�Ƃ��Ă����B

EU�̃M���V���ɑ�����Z�x���v���O������6�����ŏI������B

EU��2���ɃM���V���ɑ�����Z�x���v���O�����̊�����6�����܂ʼn����������A�o�ς̍\�����v��i�߂Ȃ���Ύx�������s���Ȃ��A�Ƃ̏��������A72�����[���̗Z���𓀌����Ă���B

���B������s�iECB�j��������M���V��������s���M���V���̋�s�ւً̋}�������x���iELA�j��F�߂邩�ǂ����̖�������B

���B������s�iECB�j��2��4���ɁA�M���V�����ɑ���K�i�S�ۃ��[���̓K�p���O���~���邱�Ƃ����߂��Ɣ��\���A�M���V���̋�s���S�ۂƂ��č�������Ă���M���V�����́A2��11���������ēK�i�S�ۗv�����������B

���̂��߁A�M���V���̋�s�̓M���V��������s�ɂ���ً}�������x���iELA�j�ł̎��������ɗ��邵���Ȃ��Ȃ������AECB�ɂ͂���������Ȃ�����������A�Q�T�Ԃ��ƂɎ葱�������������ƂƂȂ��Ă���B

�a�������o���������Ă���M���V���̋�s��6��29���ȍ~�ɉc�Ƃ��s���邩�ǂ����s���ł���B

ECB��ELA�̌p����F�߂Ȃ��ꍇ�A�M���V�����{�͈����o���������s���Ȃǎ��{�R���g���[�����s���\��������B

�t�L

���B������s�iECB�j��6��28���A�ً}��������J�Â��A�ً}�������x���iELA�j�ł̎��������z���Ȃ����Ƃ����߂��B���̏�Łu����̌�����Č�������p�ӂ�������ɂ͂���v�Ƃ����B

ECB��6��17���ɋً}�x���g�������グ841���h���Ƃ������ƁA19����859�����[���Ƃ��邱�Ƃ����߂����A22����878�����[���Ɉ����グ���B

23���ɂ������グ�A����890�����[���O��Ƃ����B

�`�v���X��6��28����A���������Ƀe���r�������A29�������s���x�Ƃ����A���{�K��������Ɣ��\�����B

2015/6/29�@�o�Y�ȁA�Y�Ƌ����͋����@��50���Ɋ�Â��u�K���X�Y�Ƃ̎s��\���Ɋւ��钲���v�\�@

�o�ώY�ƏȂ�6��26���A�Y�Ƌ����͋����@��50���Ɋ�Â��āA�K���X�Y�Ƃ̎s��\���Ɋւ��钲�����s���A�����\�����B

�@�@�@�@https://www.meti.go.jp/press/2015/06/20150626001/20150626001.html

�u�Y�Ƌ����͋����@�v ��2014�N1��20���Ɏ{�s���ꂽ�B

�A�x�m�~�N�X�̑�O�̖�ł���u���{�ċ��헪�v�ɐ��荞�܂ꂽ�{����m���Ɏ��s���A���{�o�ς��Đ����A�Y�Ƌ����͂��������邱�Ƃ�ړI�Ƃ��A�u�n�Ɗ��v�A�u�������v�y�сu���n���v�̔��W�i�K�ɍ��킹�����낢��Ȏx����ɂ��Y�Ƌ����͂��������悤�Ƃ������́B

�Y�Ƌ����͋����̂��߂ɂ́A���{�o�ς̂R�̘c�݁A���Ȃ킿�u�ߏ�K���v�A�u�ߏ������v�A�u�ߓ������v�����Ă������Ƃ��d�v�ŁA���̖@���́A���̃L�[�h���C�o�[�Ƃ��Ă̖������ʂ������̂ł���Ƃ��Ă���B

���@��50���i�������j�͈ȉ��̒ʂ�B

�u���{�́A���Ǝ҂ɂ�鎖�ƍĕ҂̎��{�̉~�����̂��߂ɕK�v������ƔF�߂�Ƃ��́A���i�Ⴕ���͖̎����̓������͊e���ƕ��삪�ߏ苟���\���ɂ��邩�ۂ����̑��̎s��\���Ɋւ��钲�����s���A���̌��ʂ����\������̂Ƃ���B�v

�o�Y�Ȃ�2014�N6��30���A����Ɋ�Â������u�Ζ������Ƃ̎s��\���Ɋւ��钲���v�\�����B�i���L 1.)

�o�Y�Ȃ�2014�N11��7���A�u�Ζ����w�Y�Ƃ̎s��\���Ɋւ��钲���v�����\�����B�i���L 2.�j

����͑�O�e�ƂȂ�B

��������A�ݔ��̏W��⎖�Ƃ̍ĕ҂��K�v�Ƃ̌��_�ɂȂ��Ă��邪�A���̂����A�Ζ������Ƃɂ��ẮA�u�G�l���M�[�����\�����x���@�v�Ɋ�Â��A�u�c���������u�������v�̌���𖼖ڂɎ����I���툳�������u�̏����\�͂̍팸���������Ă���B

�[�[�[

����̕ł́A�V�ݏZ��H�ː��A���������Ԕ̔��䐔���̒�E�����ɂ�鍑�����v�̌����⋟���ߏ�̒����𒆐S�Ƃ���C�O����̗A���̑����ȂǁA�䂪���̔K���X�Y�Ƃ̌�������z�肵�A�����̎��������̌��ʂ����������B

�������ɂ����ẮA���Y�ʂ̌����ɂ��A�߂������ɐݔ��̏W��⎖�Ƃ̍ĕ҂��K�v�ƂȂ邱�ƂȂǁA�K���X�Y�Ƃ̉ۑ�y�ю�g�̕���������Ă���B

�@

�@���{�̔K���X�ƊE�̏�

�䂪���K���X���[�J�[�́A�O���[�o���s��ɂ����Ď�v�v���[���[�ł���B���z�p�K���X�́A�R���f�B�e�B�[�����A���[�J�����[�J�[�Ƃ̋������������Ă���B

�����s��̏o�z�́A1990�N���s�[�N�Ɍ������A2014�N��1990�N���4�����B���i�͉����X���ŁA�Ⴂ�ғ����Ő��ځB

�C�O�s��́A��i���s��̎��v�͐��n�����A�V�������́A���v���傫���������邪�A�����͐��E�S�̂̐��Y�\�̖͂�6�����ߋ����ߏ�̏�ԂŁA���n��ւ̗A�o���ߌX�����g�債�Ă���B

�����K���X���[�J�[3�Ђ́A�������v�̒�A�Ⴂ�ݔ��ғ����A���i�̒�����ɂ��A�K���X���Ƃ͒���v�B

�O����Ƃɔ�ׁA���{��Ƃ̎��v�����Ⴂ�B

�@�����̎������ʂ��F

| �@ |

�x�[�X�V�i���I |

���X�N�V�i���I |

| 2020�N�x |

2030�N�x |

2020�N�x |

2030�N�x |

| �����̔K���X���Y�� |

14���� |

24���� |

21���� |

40���� |

| ���Y�ʂƐ��Y�\�͂̃M���b�v |

41���� |

52���� |

49���� |

70���� |

�@�K���X�Y�Ƃ̋����͋����Ɍ������Ή��̕������F

| �R�X�g�����͋��� |

�@ |

| �@ |

�����̎����M���b�v�̉��� |

�k�k�o���̑g�D���e��Ƃ������Őݗ����A

���Y�ݔ��̉^�c���������s�����Ƃ��I�����̈�� |

| �@ |

���Y�v���Z�X�̌������� |

�X���b�v������̓K���Ȋg��A

���Y�v���Z�X�̏ȃG�l���M�[���A

�����̌����� |

| �@ |

�@ |

�@ |

| ���t�����l���헪 |

| �@ |

�@ |

�@ |

| �O���[�o���W�J |

�[�[�[

�P.

�o�Y�Ȃ�2014�N6��30���A�Y�Ƌ����͋����@��50���Ɋ�Â������u�Ζ������Ƃ̎s��\���Ɋւ��钲���v�\�����B

�䂪���̐Ζ������Ƃ́u�T�ˉߏ苟���\���ɂ���v�ƔF�߂���B

����A���݂̎��v����\�͂��p������Ƃ���A�{�i�I�ȉߏ苟���\���Ɋׂ邨���ꂪ�傫���ɂ���B

�ۑ�

�P�j�������̐��Y���̌���

�@�@�@�ߏ萸���\�͂̉���

�@�@�A�����^�c�ɂ��ݔ��œK��

�@�@�B�ݔ��ғ������x����ғ��M�����i�ݔ��ۑS�j�̌���

�@�@�C�G�l���M�[�����̉��P

�@�@�D���t�����l���i�c�������\�͂̌���A�Ζ����w�i���̓�������j

�Q�j�헪�I�Ȍ������B

�R�j�����E�����ȉ��i���胁�J�j�Y�����̍\�z

�S�j ���ۓI�u�����G�l���M�[��Ɓv�ւ̐���

�ȏ�̉ۑ���������邽�߁A����A�Ζ������Ǝ҂��u���{�̕ǁv��u�n���I�ȕǁv�������ƍĕ����ɐϋɓI�Ɏ��g�ނ��Ƃ����҂����B

�o�Y�Ȃ͂���ɍ��킹�A���������G�l���M�[������̎����E�R�����ȉ�܂Ƃ߂��u����26�N�x�ȍ~��3�N�Ԃɂ��Ă̌������̗L���ȗ��p�Ɋւ���Ζ������Ǝ҂̔��f��i�����j�āv�����\�����B�u�c���������u�������v�̌����ڕW�Ƃ��A�����I���툳�������u�̏����\�͂̍팸������������̂ł���B

2014/7/4�@�o�ώY�ƏȁA2�N�����ŐΖ������\�͍팸�������@

�@

2. �o�ώY�ƏȂ�2014�N11��7���A�Y�Ƌ����͋����@��50���Ɋ�Â��u�Ζ����w�Y�Ƃ̎s��\���Ɋւ��钲���v�����\�����B

�P�D�����Ζ����w�Y�Ƃ̌���

�i�t�T�N���b�J�[ 14��A���Y�\�� �N 720���g���ɑ��A2012�N�������Y�ʁ@�@610���g��

�A�o�����Y�ʂ�3�`4�����߂�B

�Ζ����w�Y�Ƃ̎��v�͑傫���ϓ����₷���A�����ė��v���͒Ⴂ�B

�ߋ�10�N�̔��㍂�o�험�v����2.5%�i�����ƕ��ς�4.1%�j

�@�@

2. ���ۓI�Ȏ����\���̕ω�

3. ��L���X�N�̉e��

�G�`�������Y��

�@2020�N�܂łŁ@470���g���܂Ō����A2030�N�܂łŁ@310���g���܂Ō���

4.�@�Ή���

�@ ���Y�ݔ��W��A�ĕ҂ɂ�鐶�Y�����̌���

�A �Ζ������Ƃ̘A�g�ɂ�鐶�Y�̐��̍œK

�B �אڊ�ƂƂ̃G�l���M�[���ݗZ�ʁA���d�ݔ����̋��L���A���ʕ���̏W���ɂ��R�X�g�팸

�C �C�O�W�J�̑��i

2014/11/10�@�@�Ζ����w�Y�Ƃ̎s��\���Ɋւ��钲����

�@

2015/6/30 �A�W�A�C���t��������s�iAIIB�j�ݗ����蒲��

�A�W�A�C���t��������s�iAIIB�j��6��29���A�k���̐l�����Őݗ�����̒����J�����B

�n�݃����o�[�Ƃ��ĎQ����\�����Ă���57�����̂����A�t�B���s���Ȃ�7�������ݗ�����ւ̏��������������B

| �@ |

���� |

������@�i���͂��̌㏐���j |

|

��� 37�J��

�@ |

�A�W�A |

�����A�؍��A�C���h�A�o���O���f�V���A�����f�B�o�A

�����S���A�l�p�[���A�p�L�X�^���A�X�������J

|

�@ |

| ASEAN |

�~�����}�[�A���I�X�A�x�g�i���A�J���{�W���A�V���K�|�[���A

�u���l�C�A�C���h�l�V�A |

�^�C�A�}���[�V�A�A�t�B���s�� |

| ���\�A |

���V�A�A�A�[���o�C�W�����A�W���[�W�A�A�J�U�t�X�^���A

�L���M�X�A�^�W�L�X�^���A�E�Y�x�L�X�^�� |

�@ |

| �I�Z�A�j�A |

���B�A�j���[�W�[�����h |

�@ |

| ���� |

�g���R�A�T�E�W�A���r�A�A�C�X���G���A�C�����A�����_���A

�I�}�[���A�J�^�[���AUAE |

�N�E�F�[�g |

��O

20�J�� |

���B |

�p���A�I�[�X�g���A�A�t�B�������h�A�t�����X�A�h�C�c�A

�C�^���[�A���N�Z���u���O�A�I�����_�A�m���E�F�[�A

�|���g�K���A�X�y�C���A�X�E�F�[�f���A�X�C�X�A

�A�C�X�����h�A�}���^ |

�f���}�[�N�A�|�[�����h |

| ��� |

�u���W�� |

�@ |

| �A�t���J |

�G�W�v�g |

��A�t���J

|

| ���v57�J���@ |

50�J���@���̌� +6 |

7�J�� |

�@

�t�B���s���͓�V�i�C�̗̗L���������Ē����ƑΗ����Ă��邪�A���������ߗ��Ă����s�������ƂŊW������Ɉ������A����������ɂȂ������Ƃ̌������o�Ă���B

�t�B���s�����ǂ́u�ŏI�I��AIIB�ɉ������邩�ǂ����́A����������𑱂���v�Ɗ܂݂��������Ă���B

���̂ق��A�f���}�[�N�A�N�E�F�[�g�A�}���[�V�A�A�|�[�����h�A��A�t���J�A�^�C�����������Ȃ��������A�����͎����葱���̒x��Ƃ��Ă���B

���������Ȃ́u�葱�����I����Ă��Ȃ��ꕔ�̍��́A�N���܂łɏ����ł���v�Ɛ��������B

�t�L�@

- �}���[�V�A��8��21���A�^�C��9��29���A�|�[�����h��10��12���A�f���}�[�N��10��28���ɏ��������B

��A��12��3���A�N�E�F�[�g��12��4���ɏ������A��������56�J���ƂȂ����B

- �c��̂���V�i�C�̗̗L���������Ē����ƑΗ����Ă���t�B���b�s���݂̂ƂȂ����B

�[�[�[

����ł͋�s�̎��{����1000���h���ŁA���̂����������ł�����30.34%���o������B

�c������85�����o���䗦�ɂ���Ĕz������A�c��15�����͑n�ݍ��ɋϓ��ɔz�������B

�V���ȎQ�����̉�������Ƃ������d�v�ȈČ��͋c�����x�[�X��75���ȏ�̎^�����K�v�ƋK�肳��A������26.06%�̋c�����������A�����͂P�������ŏd�v�Č���ی��ł��鎖����̋��ی��������ƂɂȂ�B

�g�b�v10�J���͉��L�̒ʂ�Ƃ����B

| �@ |

�o���䗦 |

�c���� |

| ���� |

30.34% |

26.06% |

| �C���h |

8.52% |

7.51% |

| ���V�A |

6.66% |

5.93% |

| �h�C�c |

4.57% |

4.14% |

| �؍� |

3.81% |

3.50% |

| �I�[�X�g�����A |

�@ |

�@ |

| �t�����X |

�@ |

�@ |

| �C���h�l�V�A |

�@ |

�@ |

| �u���W�� |

�@ |

�@ |

| �C�M���X |

�@ |

�@ |

�@

AIIB�̖{���͖k���ɒu����A�����I�ɂ͔��W�̎��v�ɍ��킹�A���n��ɂ��֘A�@�ւ⎖������ݒu����B

���ق͈��������I�o����A�C����5�N�ԁA1�x�̍đI���i�����B

����ł́A�������̂������Ȃ��Ƃ�10�J���ŏ��F����A�������̏����o���z�����{�����z��50��������A�N���܂ł̋Ɩ��J�n���m�ۂł����B

����

�ŐV�����@

2015

https://blog.knak.jp