報道された契約内容をそのまま解釈すると、Western Digital によるSunDisk買収は、買収などによって持ち分の所有者の支配権が変わる場合であり、東芝の同意は不要だが、

JV持ち分を移管した東芝メモリの売却は、JV持ち分の第三者への売却であり、相手の同意は必要と思われる。

100%子会社である東芝メモリへのJV持ち分移管そのものは、東芝の支配権は残るため、違反ではないのではと思われる。

ブログ 化学業界の話題 knakのデータベースから 目次

これは下記のブログを月ごとにまとめたものです。

最新分は https://blog.knak.jp

米中両政府は5月11日、4月の米中首脳会談で合意した貿易不均衡の是正に向けた「100日計画」の第一弾を公表した。

米国のMnuchin 財務長官、Ross 商務長官と中国の汪洋 副総理の3人が共同委員長となり、協議をしてきた。

今回は、鉄鋼や為替問題など両国の利害がぶつかる問題は先送りした。

米中は今回、100日間だけでなく、1年間の長期計画をつくることでも一致した。今年夏に米国で包括経済対話を開き、具体策を協議する。

付記

初の「米中包括経済対話」が7月19日、ワシントンで開かれた。米国の対中貿易赤字や鉄鋼製品を巡る問題などを協議したとみられるが、7月16日に期限を迎えた「100日計画」に代わる今後の道筋などは示されず、協議は平行線に終わった。声明に「100日計画」の具体策を明記せず、予定された記者会見も突然中止された。

第一弾は次の10項目から成る。

1. 中国は7月16日までに、国際的な食品安全基準、動物の健康基準を満たした米国産牛肉の輸入を認める。

中国は米国産牛肉について、過去の牛海綿状脳症(BSE)発生を理由に輸入を禁止してきた。

2. 米国は中国原産の調理済み鳥肉の米国への輸入問題を出来るだけ早く解決し、輸入を認めるためのルールを7月16日までに発表する。

3. 中国のバイオセーフティ委員会は、申請されている8つの米国のバイオテクノロジー製品について、使用される用途での安全性を評価するための会合を5月末までに開催する。

4. 米国は中国や他の貿易相手国が米国からLNGを輸入するのを歓迎する。中国に対して、他のどのFTA非締結国に比べても不利な扱いをしない。中国の企業はいつでも、あらゆるタイプの輸入契約を締結できる。

米国は輸出承認で米国とFTAを締結している国とそれ以外で差をつけている。

2010年9月に米国がFTAを締結している国(将来締結した国も含む)に限定して輸出許可が出された。その後、個別に承認しており、4月25日現在、FTA非締結国に対し、日量192億立法フィートの天然ガス輸出を承認済み 。

5. 中国は7月16日までに、100%外資が中国で信用格付サービスを行うのを認める。

6. 米商品先物取引委員会(CFTC)は、商品取引所法に定められたデリバティブ決済組織としての登録を怠ったShanghai Clearing Houseに対して強制措置を推奨しないという期限付きのノーアクションレターを発行しているが、これをさらに3年延長する。

7. 中国は7月16日までに、100%米国資本の電子決済サービス開始申請のガイドラインを出し、完全で迅速な市場アクセスに道を開く。中国は中国の銀行に対し、引き続き二重通貨建てカード発行を認め、米国の電子決済サービス業者が取引できるようにする。

8. 米国の連邦規制当局は、中国の金融機関に対し、他の外国金融機関と同じ管理を行う。

9. 中国は米国の金融機関2社に対し、7月16日までに債券の引き受け・決済業務の免許を付与する。

10. 米国は中国の「一帯一路」構想の重要性を認識し、5月14-15日の関連会議に代表団を送る。(White HouseのアドバイザーMatt Pottinger を代表とする)

中国政府は「一帯一路」計画をテーマにした初の国際会議「一帯一路フォーラム」を5月14日から2日間、北京で開催する。会議にはロシアのプーチン大統領ら28か国の首脳などが出席する。

北朝鮮の対外経済相も出席する。日本からは自民党の二階俊博幹事長ほかが出席する。中国から招待されていた世耕経済産業相は出席を見送ったが、会議出席による日米関係への影響を考慮したとされる。

2017/5/13 中国の「一帯一路」計画の現状

中国主導のアジアインフラ投資銀行(AIIB)にはG7中、米国と日本だけが参加していない。

AIIB参加の可能性を問われたRoss 商務長官は「短い期間では協議されていない」として明言を避けた。

アジアインフラ投資銀行(AIIB)は2017年3月23日、新たにカナダや香港など13カ国・地域の加盟申請を承認したと発表したが、「一帯一路フォーラム」の前日の5月13日にさらに7か国の加盟を発表した。合計は77か国となる。(アジア開発銀行は67か国)

2017/3/25 アジアインフラ投資銀行、加盟70カ国地域に G7参加見送り 日米だけ に付記

大統領は4月16日のtwitterで、「中国が北朝鮮問題で我々に協力してくれているのに、為替操作国だと呼べるか」とつぶやいた。

Why would I call China a currency manipulator when they are working with us on the North Korean problem? We will see what happens!

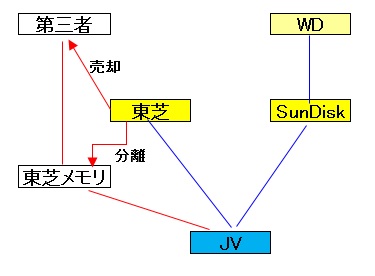

2017/5/15 東芝の半導体事業売却、Western Digital が差し止め申し立て

東芝が売却する半導体事業を巡り、東芝と半導体を共同生産するWestern Digital は5月14日、同社の子会社 SunDisk が半導体事業の売却の差し止めを求める申し立てを国際仲裁裁判所に行ったと発表した。

東芝に対し、半導体事業の東芝メモリへの移管を元に戻すことを命じるよう求め、東芝がSunDiskの同意なしにJVの持分を他社に移すことで、これ以上JV契約に違反しないことを求めている。

Western Digital のCEOは、「東芝とは共同事業の利益を守るため、相手が同意していない事業移転を禁止することで合意していた。これまでの調整が不調に終わり、法的手段に訴えた」とコメントした。

経営再建中の東芝は4月に半導体のメモリー事業を分社化し、新会社「東芝メモリ」を発足させた。JV持ち分も移管した。

JV契約では、移管するにはSunDiskの同意が必要となっており、WDは、これについても合意に違反するとしている。

東芝は現在、東芝メモリを入札で売却しようとしているが、SunDiskの同意を得るつもりはないとしており、契約違反であるとする。

合弁契約では、合弁相手の同意なしに事業の持ち分を第三者に売却できないが、買収などによって持ち分の所有者の支配権が変わる場合は同意は不要と明記されている。

東芝側は、「事業の子会社自体が買収されれば支配権も移転するので、東芝が同意を取り付ける必要はない」とし、Western DigitalがSunDiskを買収した際、東芝側が同意を求められた経緯はなかったと指摘する。

これに対し、Western Digital は「支配権の変更に同意がいらなくなるのは、あくまで契約主体である東芝本体が売却される場合であり、今回の子会社売却には適用されない」と指摘している。

報道された契約内容をそのまま解釈すると、Western Digital によるSunDisk買収は、買収などによって持ち分の所有者の支配権が変わる場合であり、東芝の同意は不要だが、

JV持ち分を移管した東芝メモリの売却は、JV持ち分の第三者への売却であり、相手の同意は必要と思われる。

100%子会社である東芝メモリへのJV持ち分移管そのものは、東芝の支配権は残るため、違反ではないのではと思われる。

契約上、仲裁はSan Franciscoで行われる。

東芝広報・IR部は「契約に抵触するような事実はなく、差し止めの根拠はない」としている。

付記

東芝は5月31日付で、WD側に「合弁会社の権益」を東芝メモリから東芝本体に移すことを書簡で通知するとともに、WDが売却を妨害していると非難した。

WD側の国際仲裁裁判所での主張の無効化を狙ったものとみられる。6月3日に本体に戻す。

売却対象の東芝メモリにはJV持ち分が含まれなくなり、売却金額が下がると思われる。

付記

これに対し、Western Digital は6月1日、「仲裁請求は取り下げない」と表明した。「東芝側の契約違反は明確。合弁事業における自社の権利を守る」とし、東芝側と協議を続けていく姿勢を示した。

付記

Western Digitalは6月14日、同社子会社(=SanDisk系子会社)がカリフォルニア州上級裁判所に、東芝と共同で運営する3つのNAND型フラッシュメモリ合弁事業売却の予備的差し止めを求めたと発表した。今回の予備的差し止めは、ICC 国際仲裁裁判所の決定が下るまでの暫定措置として請求している。

ーーー

Western Digitalは、他社への売却に異議を唱え、売却に拒否権を持つと主張したのに対し、東芝は、5月15日までに妨害行為をやめなければ、四日市の施設からWestern Digital の技術者らを締め出すと通告した。(客観的にみて、両社の主張が食い違っている段階でのこの通告はひどい。)

東芝社長とWestern DigitalのCEOが5月10日会談した。両社の見解の対立が続くが、打開策を模索する予定であった。

しかし、Western Digital

側は会談の不調を受け、今回の売却差し止め申し立てを行ったとみられる。

「仲裁は問題解決のための最初の選択ではないが、解決のためのこれまでの努力は成功に至らず、法的手段しか残っていない」としている。

今回、申し立ては契約の当初の当事者である子会社のSunDiskが行った。

付記

東芝は5月16日、Western Digital による四日市工場への情報アクセスの遮断を見送ったと表明した。

「問題解決のため協議を継続しており、アクセス制限の判断を保留している」と明らかにした。

付記

東芝メモリを担保とする7000億円弱の協調融資に関し、Western Digital が反対し、実施できていない。

主要行は6月末、緊急的な措置として、東芝メモリ株を銀行の手元に置いて担保とみなす「保護預かり」と呼ばれる仕組みを使い、東芝に対して280億円の短期融資を実施した。

7月に入り、「賞与などで支払いが増える7月は資金繰りが苦しくなる可能性がある」ことから、正式に担保を設定し、本格的に資金繰りを支える体制にした。

付記

Western Digial は東芝メモリ売却の入札手続きに対して、看過できない妨害行為を継続的に行っている。

東芝とSunDiskの合弁会社の持分を東芝メモリへ譲渡すること及び東芝メモリの株式を第三者に譲渡することについてWestern Digital の同意が必要などを流布し、信用を毀損した。また、Western Digital は、合弁事業及び共同開発に関する情報へのアクセス権を有するSunDiskの従業員をWestern Digitalに転籍させること等により、機密情報を不正に取得、使用している。

これらの行為が不正競争防止法や民法上の不法行為に該当すると判断した。

合弁事業及び共同開発に関する情報へのアクセスについては、本日をもって遮断することとした。

付記

米カリフォルニア州の上級裁判所は7月11日、東芝によるWD技術者に対する情報アクセス遮断を取りやめるように命じる暫定判断を下した。

WDは売却差し止めを求めた訴訟とは別に情報アクセスを認める措置を求めて同裁判所に申し立てていた。

2017/5/16

主要企業の2017年3月決算 − 三菱ケミカルホールディングス

2017年3月期よりIFRS方式に変更した。下記では2016年3月期もIFRS方式に組み替えた。

営業損益は前年とほぼ同じで大好調が続いた。

株主帰属損益は、前期に計上した非継続事業(インド及び中国におけるテレフタル酸事業)における減損損失が減少したことに加え、同事業の譲渡に関連した繰延税金資産の計上に伴う税金費用の減少があり、同1,049億円増となった。

2016/5/19 主要企業の2016年3月決算 − 三菱ケミカルホールディングス

|

〔IFRS〕 単位:億円 |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

営業損益は下記の通り。

2016/3と2017/3はIFRS方式のため、非経常項目を含む(従来より範囲が広がる)

グラフと表では、セグメント別では非経常項目を除いたコア営業利益で計算し、これまでと合わせ、非コアを加えた。

2016年3月期は各分野とも好調で、2014年下期に連結対象とした大陽日酸の業績がフルに寄与したこともあり、営業損益は大幅増益となり、過去最高だった2011年3月期を上回った。

本年度も好調が続く。ヘルスケアは減益となったが、ポリマーズが補った。

| 営業損益対比(億円) | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

ケミカルズ:基礎化学品 -50、炭素 -11(市況悪化等)、産業ガス +73(米・豪事業追加、原燃料価格下落)

ポリマーズ:ポリオレフィン等 -38 (定修規模拡大等)、MMA&アクリル樹脂 +193 (アジア・欧米市況堅調)エレクトロニクス:-19(円高、ディスプレイ材料売価低下)

デザインドマテリアルズ:+65ヘルスケア:-138(薬価改定影響、前期に技術料一時金)

なお、2017年4月に三菱化学、三菱樹脂、三菱レイヨンを統合し、三菱ケミカルにしたのに伴い、2018年3月期のセグメントを変更する。

営業損益予想は次の通り。

田辺三菱製薬の実績は以下の通り。

2017年度よりIFRSを適用。(三菱ケミカルHDの出資比率は56.3%)

単位:億円 (配当:円)

売上高 コア営業利益 営業損益 税引前損益 株主帰属損益 配当 中間 期末 2016/3 4,258 1,070 818 833 593 22 24 2017/3 4,240 945 941 961 713 24 28 前年比 -18 -125 123 128 120 2 4 2018/3予 4,410 900 900 910 715 38 28

コア営業利益は、減収に加え、米国事業展開準備費用の増加等により減益となった。

前期には非経常項目で早期退職実施に伴う割増退職金などの構造改革費用を計上したが、当期は大幅に改善したため、全体としては増益となった。

2014年下期から連結対象とした大陽日酸の業績は下記の通り。

2017年度よりIFRSを適用。(三菱ケミカルHDの出資比率は50.7%)

単位:億円 (配当:円)

売上高 コア営業利益 営業損益 税引前損益 株主帰属損益 配当 中間 期末 2016/3 5,944 475 489 466 290 7 9 2017/3 5,816 547 537 502 347 9 11 前年比 -128 73 47 36 57 2 2 2018/3予 6,200 565 570 345 11 11

2017/5/17 主要企業の2017年3月決算 ー 信越化学

営業損益は2010年3月期から連続増益となった。

Shintechが100%子会社であることから、連結損益のほとんどが株主帰属損益であり、当期損益では三菱ケミカルを大きく上回る。

|

単位:億円 (配当:円) |

||||||||||||||||||||||||||||||||||||||||||||

|

||||||||||||||||||||||||||||||||||||||||||||

営業損益は下記の通り。

営業損益推移 (単位:億円)

| セグメント | 15/3 | 16/3 | 17/3 | 増減 | |

| 塩ビ・化成品 | 503 | 447 | 532 | 85 | Shintechが増強した能力を生かし、拡販 |

| シリコーン | 334 | 415 | 425 | 10 | 米、中国、東南ア向け機能商品の出荷が堅調 |

| 機能性化学品 | 153 | 182 | 222 | 40 | セルロース誘導体:国内は医薬用が好調、欧州は総じて順調に推移 |

| 半導体シリコン | 356 | 469 | 560 | 91 | メモリデバイス向け堅調、ロジックデバイス向けも好調 |

| 電子・機能材料 | 462 | 515 | 552 | 38 | 希土類磁石、フォトレジスト製品、LED用パッケージ材料 いずれも堅調 |

| その他 | 48 | 56 | 96 | 40 | |

| 全社 | -3 | 1 | -1 | -3 | |

| 合計 | 1,853 | 2,085 | 2,386 | 301 |

Shintech

の業績は下記の通りで、2012年に急回復し、2013年も増益となった。

2014年、2015年と減益となった。Westlakeによると2015年の平均売価は前年比18.9%下落した。

2016年は増強した能力を生かし、増益となった。

同社の能力は次のとおりとなる(単位:万トン)。エチレンの完成は2018年。

立地 PVC VCM カ性ソーダ エチレン Texas州 Freeport 145 − − Louisiana州 Addis 58 − − Plaquemine 60 160 106 今回増設 32 30 20 50 合計 295 190 126 50

平均レート 2011 79.8円/$ 2012 79.8円/$ 2013 97.6円/$ 2014 105.9円/$ 2015 121.0円/$ 2016 108.8円/$

決算を公表している米国の企業の業績は下記の通り。Shintech は経常損益、WestlakeはVinylsの営業損益。

Westlakeは最近、ドイツのVinnolit、旧Georgia Gulf のAxiall を買収、急拡大している。

2015年にShintechが減益となったのに対し、Westlakeは増益となった。

Westlake Chemical は2014年6月28日、投資会社のAdvent International からドイツを拠点とする塩ビメーカーVinnolit Holdings GmbH とその子会社を490百万ユーロで買収する契約を締結し、同年7月31日に 取引が完了した。2015年はこれがフルに寄与した。

ドイツと英国に6つの工場を持ち、能力は苛性ソーダが475千トン(100%)、VCMが665千トン、PVCが780千トンとなっている。2013年の売上高は917百万ユーロであった。

また、Calvert Cityのエチレン原料転換が完成、エチレン増産、Geismarのクロルアルカリも増産した。

2012/10/10 Westlake Chemical、エチレン原料をプロパンからエタンに変更

そのWestlakeは2016年8月にAxiallを買収した。

Axiall Corp.は2013年1月にGeorgia Gulf がPPG Industriesのcommodity chemical divisionと合併したもので、Chlorovinyls 部門(電解〜PVC〜PVC製品)とAromatics部門(フェノール、アセトン、キュメン等)を持っていたが、Aromatics部門はIneosに売却した。

Westlake Chemical は2016年1月29日、

Axiall Corporationの全株式を14億ドルで買収する提案をしたと発表したが、 Axiallの取締役会はこれを拒否した。Westlakeは2016年4月4日、新提案を行った。買収額は約15億ドルの債務込みで31億ドル、ネットで16億ドル(←14億ドル )となる。

この後6月10日に、 負債込みで38億ドル(ネットで23億ドル)での買収で合意し、8月31日に取引完了した。 Axiall と韓国の Lotte Chemicalは2015年6月、年産100万トンのエタンクラッカーをルイジアナ州に建設するJVの設立を発表した。

Axiallは自社のPVC用のエチレンの50%を確保するのが目的としており、Lotteは残りのエチレンを使い、エチレン隣接地でエチレングリコール 70万トンを生産する。

Westlakeはこれを引き継ぐ。

2015/6/22 韓国 Lotte Chemical、米国で石油化学

ーーー

Westlake Chemicalは台湾でCGPCを設立した故 T.T. Chao が1986年に米国に進出、設立した。

2006/9/16 Westlake Chemical、20周年 2008/3/12 T.T. Chao 逝去 2012/10/10 Westlake Chemical、エチレン原料をプロパンからエタンに変更

同社の歴史と現状は次のとおり。

2017/5/18 主要企業の2017年3月決算 ー住友化学、三井化学

住友化学

営業損益は情報電子化学やメチオニンの値下がりが大きく減益となったが、海外石化の持分利益が大きく増加した。

減損損失や事業構造改善費用を増やしたが、株主帰属損益はほぼ前期並みとなった。

三菱ケミカルと同様、大日本住友製薬など高収益企業の少数株主帰属利益分が大きい。

| 単位:億円 (配当:円) | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 営業損益対比(億円) | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

石油化学:千葉工場の石油化学事業再構築で売上高は減少

特別損益の状況は下記の通りで、減損損失、事業構造改善費用が再度増加した。

2014/3 2015/3 2016/3 2017/3 投資有価証券売却益 34 41 158 273 固定資産売却益 162 10 減損損失 -218 -333 -247 -343 事業構造改善費用 -106 -322 -48 -189 投資有価証券評価損 -15 その他 56 45 35 合計 -249 -407 -136 -214

このうち、減損損失は以下の通り。

2015/3 2016/3 2017/3 英国 EL材料、デバイス 126 新居浜 アルミナ 、高純度アルミナ、高純度アルミ 64 44 韓国 高純度アルミナ 23 新居浜 医薬品(撤去) 52 韓国 サファイア基板 48 韓国 ダッチセンターパネル 16 シンガポール S-SBR 85 51 ポーランド ディーゼル・パティキュレート・フィルター 82 シンガポール メタアクリル 54 新居浜 光学製品 102 新居浜 硝酸、アニリン 29 新居浜 電解系 34 合計 333 247 343

大日本住友製薬の業績は次の通り。 (住友化学出資比率 50.22%)

単位:億円 (配当:円)

売上高 営業損益 経常損益 当期損益 配当 中間 期末 2015/3 3,714 233 233 154 9 9 2016/3 4,032 369 352 247 9 9 2017/3 4,116 528 543 290 9 11 前年比 84 158 191 43 0 2 2018/3予 4,500 550 550 360 9 11

日本では、後発医薬品の使用促進による大幅減収で減益

北米では、「ラツーダ」や抗てんかん剤「アプティオム」の売上が拡大、円安の影響もあり、大幅な増収増益

ーーーーー

三井化学

基盤素材の交易条件の大改善などにより、営業損益は大幅増益となった。事業構造改善も一段落し、特別損益も改善した。

| 売上高 | 営業損益 | 経常損益 | 特別損益 | 当期損益 | 配当 | ||

| 中間 | 期末 | ||||||

| 2015/3 | 15,501 | 420 | 444 | -86 | 173 | 2 | 3 |

| 2016/3 | 13,439 | 709 | 632 | -219 | 230 | 4 | 4 |

| 2017/3 | 12,123 | 1,021 | 972 | -114 | 648 | 5 | 9 |

| 前年比 | -1,316 | 312 | 340 | 105 | 419 | 1 | 5 |

| 2018/3予 | 13,000 | 980 | 960 | 650 | |||

営業損益は下記の通り。

| 16/3 | 17/3 | 増減 |

増減内訳 |

18/3 予想 |

||||

| 数量差 | 交易条件 | 固定費他 | ||||||

| モビリティ | 449 | 407 | -42 | 39 | -79 | -2 | 420 | |

| ヘルスケア | 116 | 101 | -15 | -12 | -6 | 3 | 130 | |

| フード&パッケージング | 203 | 206 | 3 | 14 | -11 | 0 | 205 | |

| 基盤素材 | 10 | 385 | 375 | 12 | 295 | 68 | 295 | |

| その他 | -69 | -78 | -9 | -9 | -70 | |||

| 合計 | 709 | 1,021 | 312 | 54 | 199 | 60 | 980 | |

当期よりセグメントを変更

モビリティ エラストマー、機能性コンパウンド及びポリプロピレン・コンパウンド、機能性ポリマーは好調に推移したが、交易条件の悪化及び円高の影響を受け、減益となった。 ヘルスケア ビジョンケア材料等における堅調な販売及び歯科材料における固定費減少があったものの、不織布における販売数量の減少により、減益となった。 フード&パッケージング 円高の影響があったものの、堅調な販売により増益となった。 基盤素材 事業構造改善の効果が発現したこと及び堅調な国内需要の影響、大幅な交易条件の改善により、前期の10億円の利益が当期は385億円と大幅増益となった。 他社のナフサクラッカーの停止が相次ぎ、稼働率は高水準で推移した。

特別損益は下記の通り。(億円)

2015/3 2016/3 2017/3 増減 特別利益 資産売却益 23 51 26 -25 事業譲渡益 - 37 - -37 合計 23 88 26 -62 特別損失 固定資産処分・売却損 45 56 73 17 減損損失 53 241 41 -200 その他 11 10 26 16 合計 109 307 140 -167 特別損益 -86 -219 -114 105 2016/3の減損損失には、2013年にドイツのHeraeus Holdingsから有利子負債を含め約543億円で買収した歯科材料事業 Heraeus Dental のノレンの減損195億円を含む。

2017/5/19 主要企業の2017年3月決算 ー 東ソー、旭化成

東ソー

売上高については、ナフサ等の原燃料価格の下落に伴う石油化学製品の価格下落や円高による輸出販売価格の下落等により、減収となったが、営業利益については、原燃料安を背景とした交易条件の改善等により大増益となった。

特に、クロルアルカリの交易条件差が大きく、営業損益は前々年比で5.8倍、前年比で2.7倍となった。

| 単位:億円 (配当:円) | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

2015年3月期には、日本ポリウレタン工業との合併で、同社から引き継ぐ繰越欠損金等の一時差異に係る繰延税金資産の計上等による税金費用の減少240億円があった。

営業損益は下記の通り。

15/3 16/3 17/3

増減 内訳

- 18/3予想 数量差 交易条件 固定費他 石油化学 69 116 201 85 2 51 32 168 クロルアルカリ 83 180 479 299 20 218 62 465 機能商品 300 327 354 27 61 -37 3 306 エンジニアリング 33 46 51 6 5 1 38 その他 28 26 27 1 2 -1 23 合計 514 694 1,112 418 90 231 96 1,000

ーーー

旭化成

特別損失の減少で当期損益は増益となった。

| 単位:億円 (配当:円) | ||||||||||||||||||||||||||||||||||||||||||||||||||

|

||||||||||||||||||||||||||||||||||||||||||||||||||

営業損益は下記の通り。

セグメント別

2016/3 2017/3 増減 2018/3予 マテリアル 792 845 53 900 住宅 710 641 -69 645 ヘルスケア 362 319 -43 355 その他 38 60 23 20 全社 -250 -273 -23 -270 合計 1,652 1,592 -60 1,650

事業部別

15/3 16/3 17/3 増減 内訳

18/3予 数量差 売値差 コスト差 ケミカル 542 609 704 94 50 -348 391 725 繊維 105 139 117 -22 22 -58 14 125 エレクトロニクス 143 44 25 -20 77 -108 11 50 住宅 592 654 595 -60 -15 19 -64 600 建材 41 58 45 -14 -9 -5 0 45 医薬・医療 267 243 171 -72 12 -111 26 180 クリティカルケア 41 119 148 29 58 19 -48 175 その他 9 38 60 23 19 4 20 全社 -161 -253 -271 -19 -19 -270 合計 1,579 1,652 1,592 -60 215 -591 316 1,650

ケミカル事業は、交易条件差、数量差で増益となっている。

住宅は減収、コスト増で減益。

医薬は薬価改定の影響、後発医薬品の影響で減益。

特別損益は下記の通り。

2015/3 2016/3 201/3 増減 特別利益 有価証券売却益 28 83 99 16 固定資産売却益 4 9 2 -8 合計 31 92 101 9 特別損失 投資有価証券評価損 11 4 1 -3 減損損失 13 35 15 -20 固定資産処分損 47 52 49 -4 事業構造改善費 40 36 62 26 訴訟和解金 ー 12 - -12 杭工事関連損失 ー 15 - -15 施工データの流用等の調査等に要した費用のみ。

これ以外は現時点では影響額を合理的に見積もることは困難共同販売契約終了損 ー 53 - -53 久光製薬との過活動膀胱治療剤の共同販売契約終了 統合関連費用 ー 15 7 -9 組織再編 特別退職金 ー 20 - -20 Polypore International 買収後、一部幹部が退任 その他 1 ー - - 合計 112 242 133 -108 特別損益 -81 -150 -32 117

水俣条約が2017年8月16日に発効する。

締結国数が発効に必要な50カ国に達して90日後に発効するが、5月17日にEU とそのメンバー7か国(ブルガリア、デンマーク、ハンガリー、マルタ、オランダ、ルーマニア、スウェーデン)が批准し、51か国となった。

水銀の使用を国際的に規制する「水銀に関する水俣条約」が2013年10月10日、熊本市で開催中の外交会議で採択された。

参加 141カ国・地域のうち、議長国の日本や最大の排出国の中国を含む87カ国・地域が条約に署名した。(その後、128か国に)

日本は2015年5月に国会での承認を経て、2016年2月2日の閣議で締結を決定した。

2013/10/15 「水俣条約」採択

LG電子は1997年のインド進出から20年を迎えた。昨年の売上高は20億ドルで、1997年の60倍になった。

LG電子のインドでの成功は、「徹底的な現地化戦略」により、住居環境と生活文化を考慮したインド特化製品の発売戦略が功を奏したからとされる。

地元の市場調査機関「TRA」から「2016年の最も魅力的なブランド 」に選ばれた。

現地進出20周年を記念して、年末までに20ヶ月間無利子分割払い、製品割引など、さまざまなプロモーションを行う。

代表的な製品は次の通り。

1)超音波で蚊を追い払うエアコンやテレビ

エアコンとテレビに Mosquito Away Technologyを導入した。

研究の結果、超音波で、人間には聞こえないが、蚊が嫌がって逃げ出す周波数を見つけた。薬品を使わないため、安全で、臭いもなく、殺虫剤費用が節約できるとしている。

2)電力供給が途絶えても7時間も冷気を維持する冷蔵庫

インドの地方では停電が多いが、 ‘Power Cut Evercool Technology’ を採用した、電気なしでも7時間冷やせる冷蔵庫を発売した。

保冷剤を使った追加の冷却メカニズムを備えており、電気が切れた場合のみ、バルブが開き、冷却するもの。

逆に、停電がほとんどないGujarat州などの人には、夜間にスイッチを切って、電気代を節約できると宣伝している。

その他、悪い水質を考慮して浄水性能を高めた浄水器 など。

2017年3月期決算がほぼまとまった。

各社の決算状況は https://knak.jp/kessan/

売上高は円安などの影響で減収の会社が多い。

営業損益では、三井化学(石化)、東ソー(クロルアルカリ)、三菱ガス化学(芳香族、機能化学品)などは交易条件差が著しく改善し、利益が急増した。

| 売上高 | |

|

|

| 営業損益 | |

|

|

| 経常損益 | |

|

|

| 当期損益 | |

|

|

下記各社はブログ記事を参照

三菱ケミ、信越化学、住友化学、三井化学、東ソー、旭化成

帝人は当期損益が急増している。米国在宅医療事業からの撤退を決定したことに伴う税効果会計の適用で、税額が前期比338億円減少した。

2017年4月に、米国で在宅医療事業を展開する連結子会社Braden Partners, L.P.ならびにAssociated Healthcare Systems, Inc.の持分全てを売却し、米国在宅医療事業から撤退。

単位:億円 (配当:円)

売上高 営業損益 経常損益 特別損益 税引前 税金 当期損益 配当 中間 期末 2015/3 7,862 391 424 -493 -69 31 -81 2 2 2016/3 7,907 671 603 -147 456 164 311 3 4 2017/3 7,413 565 559 -220 339 -175 501 5 6 前年比 -495 -106 -44 -73 -117 -338 190 2 2 2018/3予 8,550 620 630 420 6 6

単位:億円 (配当:円)

売上高 営業損益 経常損益 特別損益 税引前 税金 当期損益 配当 中間 期末 2015/3 3,021 195 129 -779 -650 3 -653 0 0 2016/3 3,071 231 177 -1,042 -865 130 -1,006 0 0 2017/3 2,991 397 340 45 385 -149 522 0 0 前年比 -80 166 163 1,088 1,250 -279 1,527 2018/3予 3,000 360 320 130 2 2

三菱ガス化学は海外のメタノール事業の持分法損益が営業外損益に含まれる。

2016年10月1日付けで2株を1株に併合したため、配当は表面上、2倍となった。

単位:億円 (配当:円)

売上高 営業損益 持分法 経常損益 特別損益 当期損益 配当 中間 期末 2015/3 5,296 150 289 430 40 444 7 7 2016/3 5,935 340 167 454 4 341 8 8 2017/3 5,565 438 211 624 -13 480 8 11(22) 前年比 -370 97 44 169 -17 138 0 3 2018/3予 5,800 370 550 430 11(22) 11(22)

2017年3月期決算がほぼまとまった。

各社の決算状況は https://knak.jp/kessan/

武田薬品、アステラス製薬、第一三共、エーザイと、田辺三菱製薬(2016/3以降)はIFRS方式、他は日本方式。

IFRS方式の場合は、営業損益の範囲が広く、日本方式での営業外損益や特別損益で処理されるものも含む。

(日本方式の営業損益に相当するものをコア営業損益として表示する会社もある。)

日本方式では経常損益(特別損益を含まず)、IFRS方式では税引後損益

いずれも税引後損益のうち、少数持分株主に帰属する損益を除外したもの。

第一三共の本来の2015/3の株主帰属損益は3221億円。

ランバクシーがサン・ファーマに吸収合併されたことによる税効果考慮後の子会社合併差益2,787億円など、非継続事業からの損益2754億円を除外した。

2017/5/24 東洋エンジニアリングの決算 米国エチレンプロジェクトで損失

東洋エンジニアリングは5月19日、2017年3月期決算を発表した.

売上高は受注した海外プロジェクトなどの進捗で増収となったが、営業利益は、米国向けエチレン製造設備プロジェクトにおいて工事コストの大幅な増加による収支悪化により、20億円の損失 (前連結会計年度は営業利益110億円) となった。 昨年度決算発表時から当年度第2四半期までは125億円の利益を予想していたが、第3四半期でゼロとし、決算では20億円の赤字となったもの。

付記 2018年2月にコスト増を266億円とした。完成は2018年末。

なお、2017年10月1日に株式5株を1株に併合する。期末配当の15円は従来ベースで3円。 単位:億円

配当(円)

付記 同社の2018年3月期実績は上記の通りとなった。米国エチレンの総利益は485億円の損失。

2016/5時点の営業損益予想と、'17/2予想との差、実績との差から、本工事のコストアップによる損失負担は125〜145億円に達するとみられる。 この米国向けエチレン製造設備プロジェクトはShintechのエチレンプロジェクトである。 2014/4/17

Shintech、米国でエチレン工場の建設許可を申請 同社が実施中の米国の石化プロジェクトは次の通りで、工事を含めるのはエチレンの1件のみ。 東洋エンジニアリングによると、本プロジェクトの状況(2017年3月末)は次の通り。 杭工事完了、全体としてキャッチアッププラン通りに進捗 (当初の完成時期からの遅れは明らかにしていない) 基礎工事・鉄骨・配管据付・大型機器据付進行中 全体進捗率 約50%、工事進捗率 約20%

東洋エンジニアリングは2015年3月期にも営業損益で赤字を計上している。更に、営業外損益で持分法適用に伴う損失

154億円を計上し、経常損益は253億円の赤字となった。

海外プロジェクト(エジプト向けPE、カナダ向けオイルサンド処理、インドネシア向け化学肥料、米国向け2件の石化製品、等々)での収支悪化が原因で、本質的原因として下記を挙げている。 ・受注不振時期に無理な受注があったこと ・プロポーザル時のリスク評価に甘さがあったこと ・事業拡大のなか、キーパーソンが不足し業務品質が低下したこと

・拠点分散型のプロジェクト管理が不十分で、問題発生前、発生時の状況把握に遅れが生じたこと

ソフトバンクグループは5月20日、サウジアラビアなどと共同で10兆円規模の投資ファンド

SoftBank Vision Fund を発足させたと発表した。

ソフトバンクグループは2016年10月14日、グローバルにテクノロジー分野へ出資することを目的とした私募ファンド「ソフトバンク・ビジョン・ファンド」(仮称)の設立を決定したと発表した。 2016/10/17 ソフトバンクグループ、10兆円規模の「ソフトバンク・ビジョン・ファンド」を設立

すでに発表済みのソフトバンクグループおよびサウジアラビアのPublic

Investment Fundに加え、アラブ首長国連邦アブダビ首長国のムバダラ開発公社 (Mubadala Investment Company)、Apple

Inc.、Foxconn Technology Group (鴻海科技集団

/ 富士康科技集団)、Qualcomm

Incorporated および鴻海の子会社になったシャープが出資者として参画し

、930億米ドル超の出資コミットメントを取得し、大規模な初回クロージングを完了した。

ファンドはソフトバンクが運営責任を負う。運営トップには同社財務担当のRajeev Misra

氏が就くが、孫氏も「私もすべての投資案件に関わる」としている。 本ファンドの投資先の各企業はソフトバンクグループのグローバルな事業展開規模、事業運営に関する専門的知見、Sprint

Corporation やヤフーなどのグループ企業のエコシステムから多くのメリットを享受できると見込まれており、それによって、本ファンドの投資先の各企業の成長を加速させることになると考えている。 次世代のイノベーションを実現しようとしている企業や基盤となるプラットフォーム事業に対して、大規模かつ長期的な投資活動を目指す。 IoT、人工知能、ロボティクス、モバイルアプリケーションおよびコンピューティング、通信インフラならびに通信事業、計算生物学、その他データ活用ビジネス、トランスポーテーションテクノロジー、クラウドテクノロジー、ソフトウエア、消費者向けのインターネットビジネス、金融テクノロジーなど、また、これらに限らない広い範囲のテクノロジー分野で投資活動を行ってい

く。

付記 Intelsat と OneWeb は一旦は合併することで合意したが、その後の協議の結果、合併を断念した。

今回、ソフトバンクは全額出資子会社の英の半導体設計会社 ARM

Holdings plc.株のうち、82億ドル分に相当する24.99%をファンドに移し、現金と合わせ総額で280億ドルを拠出、このファンドを自社の連結対象に加え、実質的にグループ内にファンドを抱える形となる。 各社の出資は次の通りと推定される。 2017/5/26 Huntsman と Clariantが統合

Huntsman と Clariant

は5月22日、両社の取締役会が満場一致で両社の対等合併の契約を承認した。 統合会社の社名はHuntsmanClariant

で、統合会社の売上高は132億ドル、 EBITDA は23億ドル、企業価値は約200億ドルとなる。 付記 両社は2017年10月27日、合併を断念した。 両社は合併が長期的に株主の利益になると信じるが、Clariantの株主で24.99%を所有する物言う投資家White Tale

Holdings が反対を続け、他の株主も同調しているため、無理と判断した。 統合の概要: Clariantの株式がそのままHuntsmanClariant

の株式となり、Huntsmanの株主はHuntsman株式1株につき1.2196株のHuntsmanClariant株を受け取る。 取締役は両社から均等に出す。 新会社のグローバル本社はスイスのPratteln

に置き、運営本部はテキサス州The Woodlandsに置く。 株式はスイスとNew Yorkの両方で上場する。 新会社は、年間4億ドル以上のコスト面でのシナジーを期待している。 両社の2016年の業績は次の通り。 1スイスフラン=1.02米ドル Huntsmanの歴史: 当初、各社から石化汎用品事業を買収したが、その後、売却した。 2007年に

Pigments and Additives をspin-off する。(社名:Venator Materials Corporation) Clariant の歴史: 2017/5/26 番外編 本日で本ブログは4000号となりました。 2006年2月15日が第一号で、それ以来、11年と3カ月になります。 2006/2/15 プラスチック100周年 引き続き、書いていきたいと思いますので、よろしくお願いします。 バックナンバーは下記にあります。項目別索引もあります。

https://knak.jp/blog/zenpan-1.htm データベースの方もご覧ください。 (このブログは、見ていただいた広告の広告料で運営しています。) 東京電力・福島第1原発の事故をきっかけに、スイスは脱原発方針を決定

、今回の国民投票の結果を受け、長期エネルギー戦略に基づく改正法が2018年に施行される見通し。 長期エネルギー戦略は、原発の新設を禁止し、代わりに風力や太陽光、水力などの再生可能エネルギーの利用を増やすというもの。

現在は太陽光・風力発電は総発電量の5%未満で、水力は60%、原発は35%となっているが、2035年までに太陽光、風力などの発電量を現在の4倍に引き上げることなどを目指している。 太陽光、風力、バイオマス、地熱の発電量を、現在の2,831 gigawatt hours

から、2035年までに少なくとも11,400 gigawatt hours に増やす。 スイスには現在、5基の原発があるが、今後、新設はおこなわず、5基のうち

Beznau-1号機は2019年に停止、他の4基については安全基準を確保できなくなった段階で解体する。(安全基準を満たす限り、稼働が可能)

風力、太陽光、水力による発電への投資に向け、年間4億8000万フラン電気料金を追加徴収する。1世帯当たり年間平均40スイスフラン(約4600円)増加することになる。

主に環境保護団体や「緑の党」が政府の方針に賛成した。

右派政党で議会第1党の国民党は電力供給が不安定になると訴えた。国民の負担が大幅に増すと指摘し、風車の建設などで観光資源として欠かせない景観が損なわれることも問題だと主張していた。 ロイトハルト大統領は記者会見で「国民が新たなエネルギー政策を支持し、原発の新設を求めていないことが示された」と指摘した。 ーーー 欧州ではドイツが2022年までに原発を段階的に全面停止する。 2002年に当時のSchröder政権(ドイツ社会民主党と緑の党の連立政権)が原子力法を改正し、原発の運転年数を32年と定めて順次停止し、2022年までに原発を廃止すること、原発の新規建設は認めないことを決定した。 しかし、2009年にMerkel

政権(キリスト教民主・社会同盟と自由民主党の連立政権)が成立し、方向転換した。

ところが、2011年3月11日の福島第一原発事故で、この決定が覆ることになった。メルケル政権は、福島原発事故後のドイツ国内の反原発運動の圧力に抗いきれずに、すべての原発を2020年までに廃止するという以前の決定を受け入れることになった。 2011年6月末のドイツ連邦議会で、この決定が513対79で可決された。 2016/7/12 ドイツの原発停止訴訟、電力大手の敗訴続く オーストリアは、Zwentendorf

原発を建設したが、1978年11月に行われた国民投票で、50.47%が反対という結果となったため、完成した原発を稼動させないことを決め、現在に至っている。 さらに2013年7月、オーストリアの議会は原発で発電された電力の輸入禁止案を可決した。実際には、2015年からは全電力の電源表示が義務化されるということであるが、すべての電力供給事業者が、原発で発電された電力を国外から購入しないと誓約している。 ーーー スイスの原発は次の通り。

2011に格付けをA1からAa3に1段階引き上げてから6年ぶりに当時の水準に戻した。Moody'sが中国の格付けを下げたのは

天安門事件のあった1989年以来28年ぶりとなる。 格付け各社の日本、中国、韓国の格付けは下記の通りとなる。 格付けをA1に下げた結果、今後の見通しを「ネガティブ」から「安定的」に変更した。 Moody'sは次の通り説明している。 成長が鈍化する中で、経済全体の負債が増加し、今後、中国の金融の力が弱まる。

中国政府が進めている改革措置が今後、経済システム、金融システムを改善させるが、全体の債務が増加し、政府の保証債務が増加するのを防ぐことは出来ない。

改革措置は、長期的には成功するとみるが、債務の増、成長鈍化のなかで信用力の劣化を抑えるには十分なインパクトはなく、また即時の効果はない。

2016年の政府予算の赤字はGDPの3%程度だが、政府の直接債務負担は2018年にGDPの40%近くになり、2010年代末には45%に近づくだろう。

更に、間接的、偶発的債務も増加するだろう。地方政府の特別目的会社

(LGFV)

の銀行借入や発行債券は、2015年に5.5%増え、2016年には6.2%増えた。他のパブリックセクターの借り入れ、支出も、GDPの成長の維持のため増える。

政府、家計、非金融企業の全体の債務も昨年末のGDP比256%から更に増え続ける。経済活動が借り入れに大きく依存するためである。

以上を勘案すると、政府の直接債務、間接的、経済全体での債務が増え続け、信用格付けはA1が妥当と考える。 ーーー

A1に下げた結果、リスクのバランスが取れ、見通しを「安定的」に変更した。

中国財政部はすぐに声明を出し強く反発した。 まったく根拠がない。中国が直面した困難を過大評価し中国政府の努力は過小評価した

。 1−3月期に中国の経済成長率は6.9%で前年同期比0.2ポイント上がり、主要経済指標は予想を上回り、経済構造も徐々に改善されている

。 人民網は、商務部国際貿易経済協力研究院研究員による「ムーディーズの中国格付け引き下げに3つの誤解」と題する記事を掲載した。

▽ムーディーズの1つ目の誤解:中国経済の安定回復の経済活性化政策への依存度を高く見積もりすぎ、その一方で中国の構造調整の取り組みと決意を過小評価していること。

ここ数年の中国における中央政府から地方政府まで各クラス政府が構造調整と革新をめぐって重ねてきた努力をみれば、中国で新興産業がわき起こり成長する様子をみれば、今年1〜4月の市場の一般的な予測を大幅に上回る経済の「通知票」をみれば、ムーディーズのこのような断言のロジックが客観的事実に反したものであることはすぐにわかる。

▽ムーディーズの2つ目の誤解:中国政府の債務水準を高く見積もり過ぎ、これに基づいて中国の債務の安定性について実際とかけ離れた謝った判断を下していること。

ムーディーズは地方政府の資金調達プラットフォーム企業、その他の国有企業といった機関の未償還債務をすべて政府の間接債務や偶発債務に計上し、これに基づいて中国政府の債務規模や見通しについて悲観的な評価を下している。

規定によれば、中央政府直属の国有企業でも、地方政府に属する国有企業(資金調達プラットフォーム企業を含む)でも、各企業が借り入れた債務はいずれも政府債務には入らず、政府が引き受ける義務は出資額の範囲を超えない。

すでに1990年代末に、中国政府は広東国際信託投資公司が借り入れた対外債務は国の債務ではなく、中国政府はこの対外債務について償還義務を負わないと宣言している。

▽ムーディーズの3つ目の誤解:中国に対する姿勢といわゆる「高格付けの国」(米国や欧州などの西側諸国)に対する姿勢が実際の状況に合わないダブルスタンダードであること。

ムーディーズが上記の過大評価の方法を採ったとしても、中国の債務水準はいわゆる「高格付けの国・地域」でもみられる程度の水準だ。

だがムーディーズは、一連の「高格付けの国・地域」は一人あたり平均所得の水準、金融市場の成熟度、体制のもつ実力がどれも中国より高く、こうした特徴により債務償還能力が高くなり、マイナス事態が発生しても蔓延のリスクは低いと論じたてる。

こうした見方には道理があるようにみえるが、国際金融市場全体を転覆させかねなかったサブプライム問題や米欧の債務危機は一体、何年前のことだろうか。危機はどこで起こったというのか。中国だろうか、ムーディーズが「金融市場の成熟度や体制のもつ実力がいずれも中国より高い」とみる一連の「高格付けの国・地域」だろうか。 ( 主要各国の現在の格付け なお、サブプライム問題は

Moody's 等が証券化したサブプライムローンを高位格付けしたのが発端である)

実際、過去のデータに頼り過ぎて相対的に見通しが不十分になったり、主観的な「体制要因」を重視しすぎたりして、ムーディーズをはじめとする国際的格付け機関が誤った格付けをしたことは一度や二度ではない。

中国の債務は95%が対内債務であり、中国国民の貯蓄率は引き続き30%前後を保っており、中国には3兆ドル規模の外貨準備残高と政府が保有するその他の流動性の高い巨額の資産があり、中国の債務がシステムを脅かす債務危機に発展することはないと保証できる。 5月23日の日本経済新聞は、「好況の化学に迫るXデー 米で大型設備、秋から逆風

」と題する記事を掲載した。 2017/5/22 化学メーカーの3月期決算 記事はこう述べている。

「大半をアジアやアフリカに輸出する」。エクソンモービル系化学会社のニール・チャップマン社長は19日、札幌市で開いた石油化学業界の国際会議で、メキシコ湾岸で建設中のポリエチレン設備についてこう宣言した。日本勢はどう向き合うのか。

原油価格はかつてのバレル100$から50$前後に下がった。しかし、それでも日本のナフサベースのエチレンは、中東のエタン、米国のシェール原料のエチレンと比べると、コストは2倍以上である。 米国で今後数年で稼働するシェール原料のエチレンの能力は、下記の通り、850万トンに達し、増加分だけで、現在の日本の総能力 680万トンを上回る。 さらに、サウジなどでも新設が相次ぐ。また、サウジでは汎用品に加え、いろいろな機能製品の生産も始まる。(下記のPetroRabigh 2期や三菱ケミカル50%出資のSaudi

Methacrylates など) 一時の好況に浮かれていてはいけない。 新設計画 このほかにも誘導品計画は多数ある。(単位:千トン) 次世代メタロセンEPDM 200、Specialty

Elastomers 320、 500 8,500

6,824 1,500

300 Sadara Chemical (単位:千トン)

https://www.sadarabasicservicescompany.com/Sadara-EN-MAIN-V.19.pdf

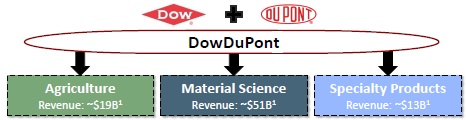

両社は2015年12月、統合会社発足後の18カ月以内に農業関連、汎用化学品、高機能化学品の3社に分割・独立させる計画を明らかにしていた。

2015/12/14

Dow と DuPont、経営統合を発表 しかし、米メディアによると、両社の株を持つ物言う株主(Activist)から、計画通りの分割案では株主価値を最大化できないとの異論が出た。 Dowの大株主のThird Point のDaniel Loebと、DuPontの大株主のTrian

FundのNelson Peltzが 汎用化学品と高機能化学品に収める事業について、両社の経営陣とは異なった主張をしていたという。

DuPontは発表で、両社の役員会は事業分割について総括的なレビューを行うことで合意したと述べた。DuPontは、分割が株主価値を最大化することを保証すると述べた。

なお、合併の各国の独禁法上の承認は予定よりは遅れているが、両社は現時点で、2017年8月1日〜9月1日の間に統合を行い、それから18カ月以内に会社分割を行う予定としている。 欧州委員会は3月27日に、中国商務部は4月29日に条件付きで承認した。 2017/3/28 EU、条件付きでDow

/ DuPont 合併を承認 2017/5/8 中国商務部、DowとDuPontの合併を条件付きで承認 ブラジル当局は5月17日、ブラジルのコーン種子事業の一部の売却を条件に承認した。 あと、米国、カナダ、豪州などが残っている。 付記 豪州は6月8日 合併を承認した。 ーー ActivistのThird Pointは5月24日、新会社の5分割案を発表した。 Material Scienceからコモディティでない Dow Corning

silicones、Engineered materials、Energy and water solutions、Consumer

care products などをSpecialty Productsに移したうえで、Specialty Products

を4分割し、それぞれ独立させるというもの。 現行の3分割案と比較し、株主価値が200億ドル増加すると主張している。 分割案対比: Third Point の計算では、Material Science

は特殊品が抜けて企業価値の倍率は下がるが、Specialty Products

は分割によりそれぞれの企業価値倍率が高まり、全体として企業価値は200億ドル増えるとしている。

最新分は https://blog.knak.jp

売上高

営業損益

経常損益

当期損益

中間

期末

2015/3

3,115

-74

-253

-210

4

0

2016/3

2,998

111

39

30

0

4

2017/3予

'16/5

4,500

125

105

50

'17/2

4,500

0

10

0

2017/3

4,319

-20

16

15

0

2

前年比

1,321

-131

-23

-16

0

-2

2018/3予

3,700

65

50

20

0

15 (3)

付記

2018/3実績

3,357

-330

-278

-268

0

0

同社は11月28日の取締役会で、インテグラルTeam投資事業有限責任組合 及び Innovation Alpha Team L.P.

に、第三者割当の方法により、総額15,000百万円のA種優先株式を発行することを決めたと発表した。

同社の説明によると、米国のエチレン製造設備プロジェクトでは昨年春以降、地盤の問題で杭工事の手直しが相当量発生し、対応工事を進めてきたが、本年1月に杭工事の問題がほぼ見通せる状況となり、また、プロジェクト全体の設計が固まったことを受け、工事スケジュールと工事数量の見直しを行い、コストを精査した結果、杭工事の追加工事、工事数量増によるコスト、工期遅延防止のためのコストの大幅な増加を認識した。

ポリエチレン計画

エチレン計画

メタノールプラント設計業務

受注

2014年12月

2015年4月

2016年3月

客先

Sasol

Shintech Inc. (信越化学)

G2X Energy, Inc.

EPCコントラクター

Proman AG の下請け

受注者

Toyo Engineering Korea

東洋エンジニアリング

東洋エンジニアリング

建設地

ルイジアナ州 Lake Charles

ルイジアナ州 Plaquemine

ルイジアナ州 Lake Charles

対象設備

LLDPE 年産45万トン

エチレン 年産50万トン

メタノール 年産140万トン

ライセンサ-

Univation Technologies, LLC

Lummus

役務内容

ポリエチレン製造設備の詳細設計、資機材調達、モジュール製作、建設支援業務

設計、機器資材の調達、工事、試運転の一括請負

タノールプラントの基本設計および詳細設計

完成時期

2017年を予定

2018年前半

受注金額

約14億ドル

Google mapからShintech

Plaquemine

トランプ米大統領のサウジ訪問に合わせて孫正義社長が現地入りしサウジ政府と最終合意した。

本ファンドは、情報革命の次の段階の基盤となりうる事業の構築のためには、これまでにない大規模かつ長期的な投資が必要であるという

、孫社長の確固たる信念のもとに設立された。

当初の発表では、ソフトバンクは5年間で少なくとも250億ドル、サウジのPublic

Investment Fundは最大

450億米ドルを出資するとしていた。

SoftBank Group

280億ドル

うちARM の株式の約24.99% (約82億ドル)

Public

Investment Fund

450億ドル

当初発表の最大額

Mubadala Investment Company

150億ドル

Apple Inc.

10億ドル

報道

Foxconn

Technology

30億ドル

内訳不明

Qualcomm

Sharp

10億ドル

発表

合計

930億ドル

結果として、Clariant株主が52%、Huntsman株主が48%となる。

Huntsman 単位:100万ドル

Clariant (100万スイスフラン)

売上高

EBITDA

売上高

EBITDA

Polyurethanes

3,667

569

Care Chemicals

1,465

276

Performance

Products

2,126

316

触媒

673

160

Advanced

Materials

1,020

223

Plastics & Coating

(顔料、マスターバッチ、添加剤)

2,525

368

Textile

Effects

751

73

天然資源ビジネス

Oil & Mining、Functional Minerals

1,184

200

Pigment &

Additives

(2017 spin-off)

2,139

130

Corporate

-46

-184

Corporate

-

-117

Total

9,657

1,127

Total

5,847

887

1983

Shell Oil からPSプラント(Belpre, Ohio)を買収

1986

Hoechst CelaneseからPS工場(Chesapeake, Virginia とPeru, Illinois)を買収

1987

ShellからPP工場(Woodbury, New Jersey)を買収

1989

Hoechst Celanese からSM工場(Bayport, Texas)を買収

1992

Goodyear からフィルム、フレコン事業を買収、

Huntsman Packagingを設立

1993

Monsanto からLABと無水マレイン酸事業(Texas と Floridaに工場)を買収

1995

Novacor Chemicals からPP事業(Marysville, Michigan)を買収

1997

Texaco のPOとMTBE事業(Port Neches, Texas)を買収

Rexene Corporationを買収(オレフィン、SM、機能性ポリマーなど)

1998

LLDPEプラント稼動(Odessa, Texas)

北米と欧州のSM事業をNova Chemical に売却

Orica Australia (旧

ICIオーストラリア)を買収

1999

ICIから ポリウレタン、酸化チタン、芳香族、石油化学事業(Global)を買収

2006/3/7 「ICIの抜本的構造改革」

2000

Rohm & Haas から熱可塑性ポリウレタン事業を買収

Huntsman PackagingをChase Capital Partnersに売却

2004

英国Wilton工場(ICIから買収)に40万トンのLDPEプラント建設を決定

2006

Ciba Specialty Chemicals

からテキスタイル機能材事業を買収

欧州の石化・ポリマー事業をSABICに売却

SABIC、Huntsmanから英国の石化子会社を買収

Texas Petrochemicalsに米国のブタジェンとMTBE事業を売却(PO/MTBE設備は含まず)

2007

米国5工場のオレフィンとポリマー工場を売却

ハンツマン、米国の汎用品事業を売却

2008

Hexionとの合併を図るが、破棄

Huntsman、Hexionとの合併契約を破棄

2009

酸化チタンメーカー

Tronox の資産買収 破談

Huntsman

による酸化チタンメーカーTronox の資産買収 破談に

Performance

Additives とTitanium Dioxide 事業買収

Rockwood

Holdingsから、Performance Additives とTitanium Dioxide 事業を買収

2014

RockwoodからPerformance Additives、Titanium Dioxide 事業を買収

2017

Pigments and

Additives をspin-off.

社名:Venator Materials Corporation

当初予定のTextile Effectsは分離せず。

1995

Sandoz の化学品部門が

スピンオフ

Sandoz

は1997年にCiba-Geigy

と合併し、生命科学に特化したNovartis

となっている。

1997

Hoechst

の化成品部門を買収

Hoechst がClariant の株式の45%を取得するが、Rohne

Poulent と合併してAventisになった時点でClariant

株式を売却

1998

Ciba

Specialty Chemicalsとの合併合意

→ 破談

2000

英国のファインケミカルのメーカー、BTP買収.

2006

Ciba

Masterbatchesを買収

2008

Rite

Systems 社とRicon

Colors

社を買収・統合(マスターバッチビジネスにおける世界リーダーに)

2011

吸着剤

と触媒のSüd-Chemieを買収

Scientific

Design(旧 Halcon International)はSABIC とClariantのJVとなる。

また、既存の化石燃料税から4億5000万フランがビルのエネルギー使用量を2035年までに2000年比で43%削減する取り組みに充てられる。

この決定で、8基の旧型の原発が2011年に廃止され、9基の原発は2022年までにすべて廃止されることが確定した。

原発名

炉型

発電量

商業生産

終了予定

Beznau-1

加圧水型

365 MW

Sep. 1969

2019

Beznau-2

加圧水型

365 MW

Dec. 1971

安全基準を満たす限り、稼働

Gösgen

加圧水型

970 MW

Nov. 1979

Leibstadt

沸騰水型

1,220 MW

May 1984

Mühleberg

沸騰水型

355 MW

Nov. 1972

S&P

Moody's-

Fitch

AA

韓国

Aa2

韓国

AA

AA-

中国

Aa3

(中国↓)

AA-

韓国

A+

日本

A1

日本

中国

A+

中国

A

A2

A

日本

中国のGDPは非常に大きく、その伸びは他国に比べ高いが、潜在的成長力は今後落ちる。2010年の10.6%から2016年には6.7%まで下がったが、これは構造調整の結果であり、今後も続く。次の5年で5%近くまで下がるだろう。

中国政府が成長に重点を置くため、景気刺激策が続き、経済全体の負債が増加する。

(2016年では、格付けがAクラスの国の平均は40.7%で、Aaクラスの国の平均は36.7%である。)

それから20年近くが経ち、ムーディーズは当時130人を超える海外の債権者が「身を切るようにして」国際金融市場全体に知らしめたこの道理をまだ理解していないだろうか。

好業績に沸く化学業界に追い風がやむ「Xデー」が迫っている。米国で今秋から、割安なシェールガスを原料とする工場が続々と動き出すためだ。過剰だった国内設備を5年かけて1割ほど減らした時期に海外勢のトラブルが頻発し、日本メーカーは市況好転の恩恵を受けていた。かりそめの好況はあと半年で終わり、実力が再び問われる。

昭和電工 新中期経営計画

エチレン

その他

Dow

Chemical

Freeport, TX

1,500

Enhanced PE 400、LDPE 350

プロピレン 750

2014/7/2 Dow

Chemicl、新エチレン設備の建設着工

2012/3/12 Dow、ワールドスケールのプロピレン建設を決定

Chevron Phillips Chemical

Baytown, TX

1,500

Old Ocean, TX

HDPE

500、LLDPE

500

2011/12/29 Chevron

Phillips Chemical、シェールガス利用で大規模石化計画

ExxonMobil

Chemical

Baytown, TX

1,500

Mont

Belvieu, TX

PE 650 x 2

2014/6/20

ExxonMobil もエチレンとポリエチレン工場の建設開始

Formosa

Plastics

Point Comfort, TX

1,000

LDPE、MEG

Louisiana

(1,200)

構想段階

Sasol

Lake Charles, LA

1,500

LDPE 420

2013/4/3 Sasol、ルイジアナでエチレンとLDPEプラント建設、シェールガス利用計画拡大

Lotte Chemical

Lotte 90%/ Axiall (→Westlake)10%

Lake Charles, LA

1,000

(引取は50/50)

Lotte Chemical EG 700

Westlake PVC用

2015/6/22

韓国 Lotte Chemical、米国で石油化学

Shintech

Plaquemine, LA

PVC用

米国計

参考 日本全能力

(定修なし)

Sadara Chemical

Jubail,

Saudi Arabia

下記

2011/7/26

DowとSaudi

Aramco、石油化学JV設立を最終決定

PetroRabigh 2期

Rabigh, Saudi Arabia

下記

2012/5/28 住友化学、サウジ・アラムコとの「ラービグ第2期計画」実施へ

Etylene

1,500

LLDPE 375 x 2、LDPE

350、Elastomer 220 (Metallocene) + 250 (Ziegler Natta)、

EO 360、EOA/EA 208、BGE 200

Propylene

400

PO 390、PG

70、Polyols 400

Benzene

280

MNB 416、Aniline 316

Toluen

134

DNT 250、TDA 153、TDI

200

Formalin

132

PMDI 400

Nitric Acid

400

Chlor-alkali

115

塩酸

458

PetroRabigh

経営統合するDow Chemical とDupont は5月11日、統合後の3社分割策について包括的に見直す方針を明らかにした。

社名

DowDuPont

体制

統合後に無税スピンオフで Agriculture、Material

Science、Specialty Products の3つの会社に分離し、それぞれ上場する。

DowDupont 現行案

Third Point 提案

Agriculture

Material Science

Specialty Products

Agriculture

Material Science

Electronic Specialties

Nutrition & Biosciences

Engineered Materials

Silicones

Dow

Agricultural

Sciences

〇

〇

Performance

Plastics

〇

〇

Perf.

Materials & Chem

〇

〇

Infrastrucrure Solutions

〇

Performance Monomers

〇

Coating

Materials

〇

Building & Construct

〇

Energy & Water

〇

Solution Silicones

〇

Consumer

Solutions

Consumer Care

〇

〇

Automotive Systems

〇

〇

Silicones

〇

〇

Electronic Materials

〇

〇

DuPont

Agriculture

〇

〇

Performance

Materials

〇

TX cracker

〇

Etylene copolymer

〇

Engineerd Materilas

〇

Elec &

Communications

〇

〇

Nutrition &

Health

〇

〇

Industrial

Biosciences

〇

〇

Safety &

Protection

〇

Tyvec

〇

Solid Surfaces

〇

Aramids

〇