日本経済新聞 2002/10/4

背景

NEC・日立・三菱電、DRAM統合発表

米インテルに出資要請へ 台湾大手の力晶と提携 基盤強化急ぐ

NECと日立製作所の折半出資会社、エルピーダメモリと三菱電機は3日、DRAM(記憶保持動作が必要な随時書き込み読み出しメモリー)事業を来年3月末に統合すると正式発表した。国内DRAMメーカーは1社に集約される。エルピーダは経営基盤を一段と強化するため、米インテルなど海外メーカーへ出資を要請する見通しだ。

三菱電機はDRAMの販売権をエルピーダに譲渡する。譲渡額は20億-30億円の見通し。同時に数十人の社員を派遣、技術開発や顧客サポートなどの機能も移す。独自ブランドのDRAM生産は来年3月末で中止し、エルピーダから要請があれば受託生産に応じる。三菱電機には重電分野で使うパワー半導体、通信インフラ用の光半導体が残る。

エルピーダは三菱電機が提携している台湾の力晶半導体との協力関係も引き継ぐ。回路の微細化技術を供与し、力晶半導体をファウンドリー(半導体の受託生産会社)として活用する。 1999年に発足したエルビーダは来年1月、直径300ミリウェハーの加工能力を持つ広島県の最新鋭工揚で初の量産に入る計画。だが、1千億円単位の開発・設備投資が必要なDRAM事業で生き残るには資本増強が欠かせず、インテルなど海外メーカーの資本参加を求める方向だ。

経営体制の強化も検討中。台湾・聯華電子の日本法人、ユー・エムーシー・ジャパン前社長の坂本幸雄氏に社長就任を打診している。

同日、記者会見したエルピーダの徳山賢二社長は「いろいろな形で資本を調達したい。方法は常に議論している」と述べた。

「供総能力の確保が重要」インテル社長

米インテルのポール・オッテリーニ社長兼最高執行責任者(COO)は3日、東京都内で日本経済新聞記者に対し、日本のDRAMメーカーが1社に集約されることについて「パソコン用MPU(超小型演算処理装置)と適切な技術で接続できるメモリーの供給能力が確保されることは重要だ」と述べた。資本参加などエルピーダメモリとの事業協力の可能性については「個別には承知していない」と語った。

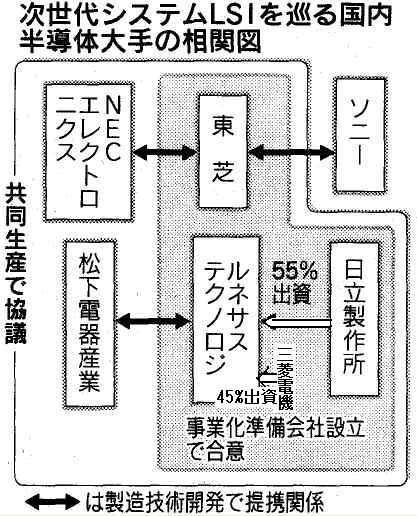

システムLSIなど 日立・三菱電が統合発表

日立製作所と三菱電機は3日、来年4月に設立するシステムLSI(大規模集積回路)事業の統合会社にフラッシュメモリー(電気的に一括消去・再蓄き込み可能なメモリー)、SRAM(記億保持動作が不要な随時書き込み読み出しメモリー)の2事業も併せて統合すると正式発表した。

統合会社の「ルネサス テクノロジ」に両社のほぼすべての半導体事業を移管する。ルネサスは2004年3月期に連結売上高9千億円を見込み、売り上げ規模で米インテルに次ぐ世界2位の半導体メーカーとなる。

出資比率について日立の庄山悦彦社長は「資産評価の結果に素直に従った」と説明。日立の伊藤達上席常務は統合にフラッシュメモリーなどを加えた理由に「システムLSIと技術的な共通性がある」点を挙げた。

日立製作所と三菱電機の半導体統合会社の概要

| 社名 |

ルネサス テクノロジ |

| 資本金 |

500億円

(日立55%、三菱電機45%)

|

| 役員 |

会長兼最高経営責任者(CEO)に三菱電機の長沢紘一専務、

社長兼最高執行責任者(COO)に日立の伊藤達上席常務 |

| 業績目標 |

2006年3月期に売上高営業利益率10%以上、

株主資本利益率(ROE)20%以上 |

海外勢に対抗 分野超え集約必要

システムLSIは日立製作所ー三菱電機、東芝-富士通、NECの3グループ。DRAMはエルピーダ1社。国内半導体大手の再編は一応の形が見えた。しかし、1980年代に世界を席巻した「日の丸半導体」の復活には、製品分野を超えたもう一段の集約が必要だとの声も根強い。

韓国サムスン電子などの低価格攻勢に押され、国内大手5社では東芝、富士通がDRAM事業から撤退。メモリー事業の重点を技術水準がより高いフラッシュメモリー(電気的に一括消去・再書き込み可能なメモリー)などに移している。

日立と三菱電機はフラッシュメモリーなども統合対象に加えた。だが、業界内には「製造技術が似ている各種メモリーをさらに集約する方が効率的だ」という指摘がある。

この観点から浮上しているのが、エルピーダにさらに国内メーカーの事業を集め、総合メモリー会社に脱皮させるとの構想だ。技術面の相乗効果だけでなく、量産効果でコスト競争力でも海外勢に対抗しやすくなる。

NECと東芝が9月、共同開発で合意した新型メモリーのMRAM(磁性記録式随時書き込み読み出しメモリー)もエルピーダで量産するのが理想だとみる向きもある。海外勢に対抗しうる日の丸メモリーを死守するうえで、エルピーダを核とした一段の再編は十分起こりうる環境にある。

システムLSIでも、実際の再編はNECが11月1日付で半導体部門を単独で分社する「NECエレクトロニクス」の発足でようやく動き出す段階。システムLSIに経営資源をさらに集中させる国内大手の再々編の余地はなお残っている。

市況への影響 冷静な見方大勢

エルピーダが国内唯一のDRAMメーカーとなることについて、半導体市場では市況への影響を冷静にみている。

主力のシンクロナス型256メガンビット品のスポット(当用買い)価格は1個2.3-2.5ドル前後と低迷している。「供給が需要を約30%上回る供給過剰は改善されない」(ドイツ証券の佐藤文昭株式調査部長)などの声が聞かれた。

日本経済新聞 2002/9/25

三菱電機、NEC・日立へ移管 DRAM事業 国内1社に

NEC、日立製作所、三菱電機は来年4月にもパソコン用の主要半導体であるDRAM(記憶保持動作が必要な随時書き込み読み出しメモリー)事業を集約する方向で最終調整に入った。三菱電機の事業をNECと日立のDRAM統合会社に移管する見通し。1980年代のピーク時に6社で世界シェア8割を握った国内DRAMメーカーは1社になる。

統合会社はNECと日立が1999年12月に折半出資で設立したエルピーダメモリ(Elpida

Memory, Inc)。DRAM事業を移管する方法はエルピーダが三菱電機の開発・営業部門を20億-30億円程度で買収する案が有力。買収条件などを詰め10月中旬の合意を目指す。

三菱電機のDRAM生産拠点の西条工揚(愛媛県西条市)は譲渡せず、当面はエルピーダの委託生産に応じるが、段階的に生産を縮小し、数年かけてシステムLSI(大規模集積回路)に品目を切り替える。提携先である台湾大手、力晶半導体との関係もエルピーダが継承する見通し。

三菱電機のDRAM事業の2002年3月期の売上高は約220億円で、2001年の世界シェアは7位の2.6%。同社の半導体部門は前期に約700億円の営業赤字を計上したが、メモリー事業がその3分の2を占めた。DRAM事業をエルピーダに移し、市況変動の影響を受けにくい経営基盤を構築する。

エルピーダの2002年3月期の売上高(非公開)は千億円前後とみられ、2001年の世界シェアは8.5%の5位。前期に500億円を超える営業赤字を計上したもようで、規模拡大により収益改善をめざす。

エルピーダが三菱電機のDRAM事業を引き継ぐと、世界シェアは11%強となり、独インフィニオンテクノロジーズを抜いて4位に浮上する。日本の半導体大手5社はシステムLSI事業を軸に東芝-富土通、日立ー三菱電機、NECの三大グループに再編される。世界の半導体需要の4割程度を占めるといわれる同事業に経営資源を集中する狙い。

DRAM事業は韓国のサムソン電子などの低価格攻勢に押され、富士通と東芝がすでに撤退。NECと日立-三菱電機は1社集約で投資負担などを軽減、生き残りをめざすことにした。

DRAMの2001年世界シェアと日本のメーカーの状況

| 企業名 |

シェア(%) |

| 韓国サムスン電子 |

27.0 |

| 米マイクロン・テクノ□ジー |

19.1 |

| 韓国ハイニックス半導体 |

14.5 |

エルピーダメモリ

(99年にNECと日立製作所が統合)

+

三菱電機 |

(8.5)

(2.6)

11.1 |

| 独インフィニオンテクノロジーズ |

9.7 |

| 東芝(2002年に撤退) |

6.4 |

| |

|

富士通(2001年に撒退)

沖電気工業・(98年に特殊品だけに縮小)

|

|

(注)米ガートナーグループのデータをもとに作成

「フラッシュ」も統合 日立と三菱電機 半導体事業で調整

日立製作所と三菱電機は来年4月、システムLSI(大規模集積回路)事業に加え、フラッシュメモリー(電気的に一括消去・再書き込みできるメモリー)やSRAM(記憶保持動作が不要な随時書き込み読み出しメモリー)などの事業も併せて統合する方向で最終調整に入った。10月中旬をメドに正式発表する。

この結果、両社の折半出資で来年4月に設立する統合会社の売上高は6500億円程度になる見通し。日立は本体のほぼすべての半導体事業が統合会社に移る。三菱電機はDRAM事業をエルピーダメモリに移管、フラッシュメモリーなども日立と統合することでメモリー事業は本体から切り離す。

生き残りへ背水の陣

NEC、日立製作所、三菱電機の3社はDRAM(記憶保持動作が必要な随時書き込み読み出しメモリー)事業のエルピーダメモリへの一本化で、国内業界の生き残りへ背水の陣を敷く。しかし、DRAM特有のリスクに耐えうる新たな収益モデルを築けなければ、1990年代と同様に縮小均衡が続くだけだ。

日本のDRAMメーカーは80年代に圧倒的な強さをみせて米インテルなどの競合メーカーを撤退に追い込んだ。しかし90年代に入り韓国メーカーが台頭。沖電気工業が記憶容量の小さい特殊品へ事業を大幅縮小、東芝と富士通は撤退。日本勢のシェアは1割強に低迷している。

DRAMは回路の微細化に伴う記憶容量の増大で、2、3年ごとに主力製品の世代が替わる。メーカーはそのたびに1千億円規模の開発・量産投資を追られる。昨秋には標準品の価格が1ドルを割るなど市況性も高く、典型的なハイリスク・ハイリターンの商品だ。

エルピーダは特定の国内パソコンメーカーを顧客として抱え込むなど新たな収益モデルづくりを急ぎ、早期の株式公開で自立をめざす。DRAM事業に精通したユー・エム・シー・ジャパン社長の坂本幸雄氏を新社長に迎えることも検討中だ。軌道に乗るまでは親会社の資金面での支援が欠かせないとみられる。

日本経済新聞 2003/2/22

NEC・日立DRAM連合 インテルが資金支援

200億円 世界3強めざす

NECと日立製作所が折半出資する半導体メーカーのエルピーダメモリ(東京・中央)は、米インテルから200億円程度の資金を受け入れる方向で最終調整に入った。パソコン用の主要半導体であるDRAM(記憶保持動作が必要な随時書き込み読み出しメモリー)事業を国内で唯一手掛けるエルピーダは、インテルの支援を得て増産体制を構築、韓国サムスン電子、米マイクロン・テクノロジーと並ぶDRAM世界三強を目指す。

エルピーダは今年1月に広島県の工場で直径300ミリ

シリコンウエハー対応の最新鋭設備を稼働させたが、現在3千枚の月産能力を年内に、1万5千枚程度とし、量産効果による価格競争力の引き上げを狙う。約800億円の資金を投じる計画で、うち200億円程度をインテルが拠出する方向で最終交渉に入っており、3月中に合意する見通し。

転換社債型新株予約権付社債を4月にも発行、インテルがこれを引き受ける。エルピーダは来年までに株式を公開する方針で、インテルが転換社債をすべて株式に転換すれば10-20%の出資比率になる。残る600億円の資金は国内外の投資会社や半導体メーカーなどから幅広く集める。

DRAMは技術進歩が速く、巨額の投資が必要。日本のDRAM産業は1980年代には8割超の世界シェアを誇っていたが、その後サムスン電子など海外勢が大型投資に踏み切り低価格攻勢に出たため、各社の収益は急速に悪化。富士通や東芝が撤退に追い込まれ、世界市場から脱落した。

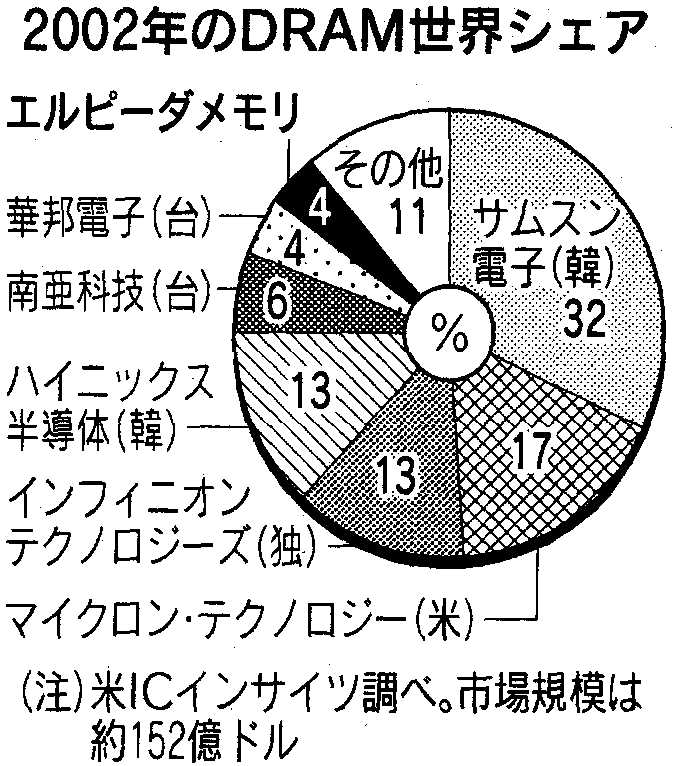

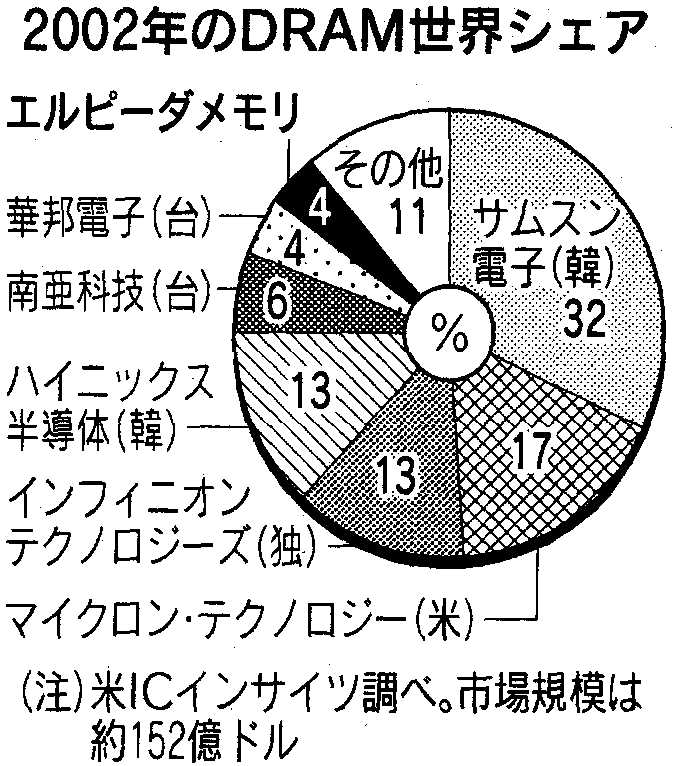

NECと日立が生き残りのため設立したエルピーダも、2002年の世界シェアは6.4%と世界5位にとどまる。上位企業との格差は広がっており、大規模投資で一気にコスト競争力を上げる必要があった。エルピーダは信用力のあるインテルの支援を受けることで、ほかの企業から投資資金を集めやすくなると判断。半導体の技術に強みを持つインテルとの関係強化がDRAM事業そのものにも役立つとみている。

世界のDRAM市場はサムスン電子とマイクロンが合わせて50%近いシェアを占めており、両社の戦略が国際価格を左右しかねない状態。インテルにとって主力の超小型演算処理装置(MPU)の販売を拡大するには、DRAM価格を抑えパソコン需要を喚起する必要がある。エルピーダ支援で寡占化を防ぎ、価格上昇を抑える狙い。

「半導体復活の要」死守 DRAMの安定供給源に

日本の半導体産業の再起に向けた動きが、一歩前進する。韓国などとの差ほまだ大きいが、国内半導体業界は、米インテルの資金を得て生産力増強に乗り出すDRAM(記憶保持動作が必要な随時書き込み読み出しメモリー)メーカー、エルーピーダメモリを“シリコン強国”復活の要の一つにしたい考え。エルピーダの競争力向上は、国内情報技術(IT)産業全体にも好影響を与えそうだ。

支援を引き出したエルーピーダ社長の坂本幸雄氏(55)は、日本テキサス・インスツルメンツ(日本TI)副社長、台湾の聯華電子(UMC)日本法人社長などを歴任。「半導体産業を知り尽くした国際派経営者」(NEC首脳)といわれる。

昨年11月、エルピーダ親会社のNEC、日立製作所に請われて社長に就任するや、中国のファウンドリー(半導体受託生産会社)大手、中芯国際集成電路製造(SMIC)との提携など、矢継ぎ早の経営再建策を打ち出してきた。

坂本氏が就任以来、口にしてきたのは「(DRAMで世界最大手の)韓国サムスン電子にあってうちにないのは一にも二にも資金」。エルピーダが世界最高水準の半導体技術を保持しているのは海外メーカーも認める。インテルなどの資金を得て、エルピーダは今後、パソコン、サーバー向けの汎用DRAMだけでなく、デジタルAV(音響・映像)機器、ネットワーク機器向けの高付加価値DRAMの開発・販売を強化する考え。技術力が問われるこれらの製品分野で、エルピーダの勝機は十分にある。

一時は、日本のDRAM産業全面敗退の可能性もあっただけに、エルピーダの資金力向上でDRAM技術が日本に残る意味は大きい。DRAMは回路の微細化技術などで半導体の技術革新をけん引してきた。エルピーダまでもが国際競争に敗れた場合には、日本の半導体産業はDRAMという中核製品を欠いたまま技術競争に臨まなくてはならない懸念があった。

エルピーダの競争力強化には、パソコンメーカーなどの期待も高い。昨年の春先にはDRAM価格の上昇などで国内パソコンメーカーは値上げを強いられ、需要不振に輸をかけた。DRAMの価格支配力をサムスン電子など海外勢に握られることへの不安は大きく、情報・電機メーカーの間では「エルピーダを安定調達先として確保できる意味は大きい」(富土通幹部)と指摘する声が多い。

日立や東芝など 先端分野で攻勢

DRAM事業をエルビーダメモリに任せることで、国内にDRAMを残しつつ成長分野を開拓する、日本の半導体産業復活の「二正面作戦」が本格的に動き出す。

実際、エルピーダ以外の半導体大手は、システムLSI(大規模集積回路)など、より先端の技術が必要な製品に経営資源を移している。

日立製作所と三菱電機は4月、半導体事業の大半を統合して新会社「ルネサステクノロジ」を発足させる。システムLSIの中核回路であるマイコンで世界首位に立ち、DVD(デジタル多用途ディスク)録画再生機をはじめとするデジタル家電向けなどの成長市場で需要を獲得する戦略だ。

回路の微細加工技術では、東芝が4月をめどに、世界に先駆けて線幅が90ノ(ナノは十億分の1)メートルと、チップ面積が現在の半分になるシステムLSIの量産を始める。NECエレクトロニクス、富士通も年内に90ナノメートル製品の量産に入る。

メモリーでは大容量化しやすい「NAND型」と呼ぶフラッシュメモリー(電気的に一括消去・再書き込み可能なメモリー)がデジタルカメラ用などに好調で、東芝が昨年末に1500億円を超える増産投資を決定。NECと東芝は、情報処理能力が高く、消費電力も少ない次世代メモリーの共同開発も始めた。

米国では1986年、日本勢に押されDRAMからの撤退を余儀なくされたインテルが、超小型演算処理装置(MPU)という、当時の新市場に進出。その一方でマイクロン・テクノロジーがDRAMで台頭し、国として「二正面作戦」で半導体先進国の座を守り抜いた例がある。

日本経済新聞 2003/4/1

富士通・米AMD 事業統合 フラッシュメモリー世界2位に

富土通は米半導体大手のアドバンスト・マイクロ・デバイス(AMD)と、主要半導体のフラッシュメモリー(電気的に一括消去・再書き込み可能なメモリー)事業を統合する。米国に共同出資の新会社を設立する。日米の半導体大手が事業統合するのは初めて。米インテルに次ぐフラッシュメモリー世界二位の企業として成長市場で生き残りを目指す。

新会社は米カリフォルニア州に本社を置き、9月までに両社の事業を移管。売上高15億ドル(約1800億円)前後、世界シェア約17%、社員5千人程度のフラツシュメモリー専業会社となる。資本金は10億ドル超とみられ、AMDが6割、富士通が4割出資する。

フラツシュメモリーは携帯電話機などに広く使われ、年間100億ドル(約1兆2千億円)前後の世界需要がある。富士通とAMDの世界シェアは2002年でそれぞれ5、4位。インテルのほか2位の韓国サムスン電子などと競合している。開発や設備に1千億円単位の投資が必要で、単独での生き残りが難しくなっていた。販売業務は今後も両社に残すが、次世代品の設計、開発、生産からマーケティングなどの業務を新会社に移管、統合しブランドも統一する。

両社は1993年にフラッシュメモリーのウエハー加工を手掛ける富士通エイ・エム・ディ・セミコンダクタ(福島県会津若松市)を合弁で設立、共同運営するなどかねて協力関係にある。富士通エイ・エム・ディも新会社の子会社とする。

日本経済新聞 2003/6/4

エルピーダ 1000億円調達 DRAM生産5倍 インテルなど30社出資

NECと日立製作所が折半出資する半導体メーカー、エルピーダメモリは10月に1千億円を調達する。3日に同社への出資を発表した米インテルや親会社2社に加え国内外の半導体関連企業など約30社が出資する。エルピーダは調達資金を設備投資に使い、最先端製品の生産能力を5倍以上に引き上げる。

エルピーダは国内唯一のDRAM(記億保持動作が必要な随時書き込み読み出しメモリー)メーカー。非上場企業が1千億円を一度に調達するのは異例。インテルが1億ドル(約120億円)、親会社2社がそれぞれ最大95億円出資する。3社以外の出資は坂本幸雄エルピーダ社長が同日、日本経済新聞のインタビューで明らかにした。

エルピーダが配当を優先する必要のない無議決権株式を発行。米部品メーカー、国内の半導体製造装置メーカーや商社などが5億-60億円程度の出資に応じる。一部は投資組合を活用する。

エルピーダは1月に広島県の工場で直径300ミリシリコンウエハー対応の最新鋭工場を稼働。800億円を投じ月3千枚の生産能力を来年2月に同1万6千枚に引き上げる。

日本製DRAM 先端製品に活路 シェア15%めざす

シェアを大きく落とした日本の半導体産業が再生に向け動き出す。エルピーダメモリ(坂本幸雄社長)は約1千億円の資金を調達、インテルとは技術面でも協力する。デジタル家電向けなど最先端製品を開発する。米国や韓国企業に水をあけられたエルピーダは「世界シェア3位以内」を目指し、足がかりを築いた。

エルピーダは3日、インテルなどから出資を受けることで合意したのに合わせ、広島工場(広島県東広島市)のDRAM(記憶保持動作が必要な随時書き込み読み出しメモリー)生産ライン増設に着手した。

日本の半導体メーカーは1980年代にDRAM市場で世界シェア8割以上を占めた。世界市場を席巻できたのは設備投資競争で米国勢を圧倒したためだ。大量生産によるコスト効果で競争相手を駆逐するというDRAMの事業モデルは今も変わっていない。

エルピーダは年明け以降、台湾・中国のファウンドリー(半導体受託生産会社)3社とも生産委託契約を締結済み。広島工場の能力増強分と合わせ、坂本社長は「シェアを現在の4%から、2004年に15%まで引き上げる製品供給能力を確保できる」とみる。

1億ドルの出資と同時に、インテルと技術協力で合意した。DRAMの用途は現在、7割をパソコンが占める。頭脳に当たるMPU(超小型演算処理装置)が処理している画像などのデータを、一時的に保存しておく役割を果たす。エルピーダは技術協力によりインテルの「お墨つき」を得ることができた格好で、営業上プラスに働く。

エルピーダは今後、広島工場の増強工事の立ち上げと同時に、パソコン以外の需要開拓が課題になる。日本にはデジタル家電や高機能な携帯電話機の有カメーカーが多い。画像処理の高度化などに伴い必要なメモリー容量が増えるのは確実で「DRAMメーカーにとって宝の山が広がっている」(坂本社長)。

各種の新型メモリーの開発は進んでいるが、動作が速く、大容量であるというDRAMの利点は当面揺るがない見通し。非パソコン分野で海外DRAMメーカーにない特徴を出せれば「世界シェア3位以内」というエルピーダのシナリオが現実味を帯びてくる。

インテル 出資で競争促す DRAM市場

サムスン独走警戒

インテルがエルピーダメモリヘの出資を決めたのは、主力のMPU事業の収益力を確保するためには「DRAM市場の健全な競争が必要」(クレイグ・バレット最高経営責任者=CEO)と判断したためだ。

インテルはパソコン用MPUでシェア8割を誇るが、2001年以降はパソコンの出荷台数自体が頭打ち。このため、パソコンでDVD(デジタル多用途ディスク)録画再生、無線LAN(構内情報通信網)接続などの新機能を実現させようと、MPUの性能向上を一段と加速している。

しかし、MPUの演算能力が高まっても、処理データを受け取る側のDRAMが追随できなければパソコン自体の性能は上がらない。新機能で販売を刺激するというシナリオが狂う。

インテルは1998年から2000年にかけ、韓国サムスン電子、独インフィニオンテクノロジーズなど有力DRAMメーカーに相次ぎ出資した。ただ、必ずしも想定通りの技術成果は得られなかったもよう。今回はエルピーダに肩入れし、開発競争を促す。

エルピーダがこのまま世界の一線から脱落すれば、寡占化が一段と進むという事情もある。DRAM価格は3、4ドルの低水準が続いているが、サムスン、米マイクロン・テクノロジーの二強が価絡支配力を強めれば、パソコンの価格上昇要因になる。

DRAMメーカーはここ数年、ほとんどが赤字だが、インテルは常に40%以上の粗利益率を上げてきた。DRAM市場での競争環境を保つことでパソコンの価格を低く抑え、自らの利益を上げるという構図を維持する戦略だ。

日本経済新聞 2003/6/11

息吹き返すかメモリー産業

深化する合従連衡 「先端技術」「中国」を軸に

ソニー・コンピュータエンタテインメント(SCE)の家庭用ゲーム機「プレイステーション2」。2000年3月の発売以来、5千万台以上売れた商品の頭脳にあたるLSI(大規模集積回路)が今年のクリスマス商戦では大きく変わる。

制御用と画像処理用で2枚に分かれていた中核LSIが1枚に集約されるのだ。新LSIのチップ面積は86平方ミリメートル。プレステ2発売時のチップ2枚の合計面積の6分の1の大きさに縮小、製造コストも激減する。

1チップ化はソニーグループが東芝と2001年3月に始めた半導体回路混載技術の共同開発の成果だ。外付けだったDRAM(記憶保持動作が必要な随時書き込み読み出しメモリー)を演算回路と同じチップに載せるため、回路線幅を90ナノ(ナノは10億分の1)メートルまで細くしたのである。

SCEと東芝は今春から新LSIの量産に入っている。90ナノメートル技術の実用化は米インテルなど海外大手に比べ半年以上早い。先端技術で手を結んだソニーと東芝は開発投資リスクを互いに分担する形で結果を出した。

富士通と米アドバンスト・マイクロデバイス(AMD)がフラッシュメモリー(電気的に一括消去・再書き込み可能なメモリー)事業を統合するのも開発投資リスクを共有しようとの思惑が込められている。標的は同じチップサイズで記憶容量を一挙に2倍にできる「多値技術」だ。

富士通・AMD連合が手がけるのは、高速だが小容量の「NOR(ノア)型」フラッシュメモリー。7月に発足する統合新会社に両社の技術者を集め、昨年実用化したばかりの多値技術をさらに磨いて、大容量の「NAND(ナンド)型」に対抗する。「研究開発一体化で、世界最強メーカーを目指す」と富士通の小倉正道専務は意気込む。

メモリー分野で繰り広げられてきた合従連衡劇は、量的拡大を追求する事業の売買と共同生産が主軸になっていた。しかし、システムLSIへの混載や大容量化などメモリーの需要構造の変化で、企業間提携の主眼も先端技術協力に移り始めている。

生産面では「中国」という新たな要素が登場してきた。

中国初の本格的なファウンドリー(半導体受託生産会社)、中芯国際集成電路製造(SMIC)と日本の半導体技術者か昨年半ばから頻繁に連絡を取り合っている。SMICに技術移転を進め、韓国メーカーにコスト面で太刀打ちできない汎用品の生産を中国に移そうとしているのだ。

エルピーダメモリ(坂本幸雄社長)がDRAM生産をSMICに委託することを決め、東芝と富士通も一部メモリーの生産を委託する。エルピーダ向けの量産は年末にも上海の工場で始まる。

中国ではSMICのほかに30社程度がファウンドリー参入を計画しているという。台湾積体電路製造(TSMC)など台湾勢の専売特許だったが、「2010年にはファウンドリー上位5社のうち2社は中国メーカーになる」(米調査会社のICインサイツ)との見方もある。ぼっ興する中国メ-カーといち早く生産委託などで協力関係を結ぶことで、日本勢は生産投資リスクを抑える戦略に出ている。

自前の設備投資能力がメモリービジネスの勝敗を分けた時代は過ぎ去ろうとしている。柔軟な合従連衡で先端技術と生産能力を手に入れた半導体メ-カーにも、生き残りのチャンスがある。

日本経済新聞 2005/12/28

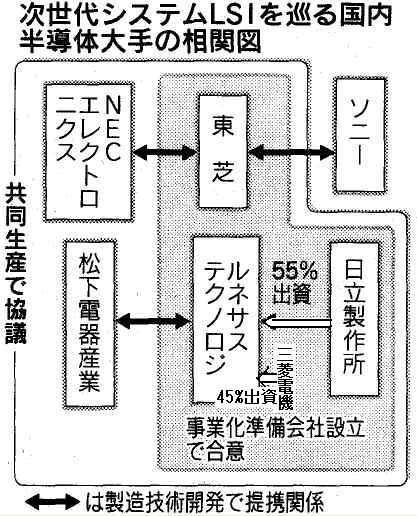

「日の丸半導体」3社で出発 日立・東芝・ルネサスが準備会社

1000億円投資、共同生産へ 米韓に対抗

構想縮小

日立製作所、東芝、ルネサステクノロジの3社は最先端半導体の共同生産に向けた準備に入ることで合意した。来年1月に準備会社を設立、2007年をメドにデジタル家電の心臓となる次世代システムLSI(大規模集積回路)の生産を始めたい考え。巨額の投資が必要なLSI生産を巡っては今秋、米韓勢に対抗するため国内メーカーが大同団結する計画が浮上した。資金負担などの調整がついておらず、参加企業を絞る形で始動する。

ルネサステクノロジは日立と三菱電機の半導体事業の統合会社。3社が設立する準備会社は資本金数億円規模で、事業化に向け採算性などを調査するほか、生産計画をつくる。来年中に工場建設・運営を担う会社へ衣替えしたい考え。

東芝の大分工場(大分市)かルネサス那珂第2工場(茨城県ひたちなか市)に生産ラインを新設する。投資額は最大1千億円程度のもよう。松下電器産業、NECエレクトロニクスなど他の大手にも参加を呼び掛ける。

システムLSIは機器の小型・高性能化のため回路線幅の微細化が進む。現在の主流は線幅90ナノ(ナノは10億分の1)メートルで、米インテルなどが65ナノメートルの生産を始めたばかり。共同生産するのは線幅65ナノメートル以下。新会社は参加各社が開発した製品を生産するフアウンドリー(受託生産会社)となる。

次世代システムLSIを巡っては今秋、3社に松下とNECエレを加えた共同生産計画が表面化した。その後、資金負担などの交渉が難航していた。東芝とNECエレは今回の枠組みとは別に、線幅45ナノメートルのLSI技術開発で提携している。

資金負担など調整続く NEC・松下、参加見送り

システムLSIは微細化が進むほど工場建設にかかる設備投資が増える。次世代品の工場建設には3千億円規模の投資が必要。国内半導体各社のシステムLSIへの設備投資は年間数百億円規模にとどまり、5千億円以上の投資を続ける米インテルや韓国サムスン電子に大きく差をつけられている。

対抗策として考え出したのが、各社は設計・開発に専念、生産を共同化すること。国内業界では今秋、大同団結によるファウンドリーの設立構想が浮上した。ただ資金と技術者をどう出すかを巡り調整が難航。業績悪化で投資負担が難しいNECエレは交渉から離脱、松下電器産業も距離を置く姿勢をとっている。

このため3千億円程度を投資して工場を建設するという当初の構想を縮小。既存工場に間借りする形で投資を最大1千億円程度に抑え再出発する。ただ今回合意した日立など3社の間でも依然として負担割合の調整が続く。折り合いがつかなければ事業化を断念する可能性も残っている。

「日の丸ファウンドリー」づくりにもたつく間に、海外では台湾積体電路製造(TSMC)など既存の大手ファウンドリーが勢力を拡大。米国などでは設計・開発に特化する企業も台頭してきた。早期に体制を整えなければ業績低迷に悩む日本勢の失地回復は遠のく。

世界半導体メー力一の売上高ランキング

順

位 |

1988年 |

2005年 |

| ① |

NEC |

米インテル |

| ② |

東芝 |

韓国サムスン電子 |

| ③ |

日立製作所 |

米テキサス・インスツルメンツ |

| ④ |

米モトローラ |

東芝 |

| ⑤ |

米テキサス・インスツルメンツ |

仏伊STマイクロエレクトロニクス |

| ⑥ |

富士通 |

ルネサステクノロジ |

| ⑦ |

米インテル |

独インフィニオンテクノロジーズ |

| ⑧ |

三菱電機 |

NECエレクトロニクス |

| ⑨ |

松下電子工業 |

韓国ハイニックス半導体 |

| ⑩ |

蘭フィリップス |

米アドバンスト`マイクロ・デバイス |

▽日本企業のシェア

51.0% |

20%程度 |

(出所)米ガートナー'データクエスト、2005年は速報値

日本経済新聞 2006/6/2

半導体共同生産 白紙に 日立・東芝・ルネサス

企画会社解散へ

採算見通し立たず

日立製作所、東芝、ルネサステクノロジの3社が進めていた先端半導体の共同生産計画が白紙に戻る見通しになった。3社は今年1月に企画会社を設立して事業化準備を進めていたが、採算をとれる生産量を確保できないと判断した。投資体力に劣る日本勢が団結して台湾や韓国メーカーに対抗する構想が頓挫することで、今後半導体業界で新たな再編の動きが出てくる可能性が高い。

企画会社「先端プロセス半導体ファウンドリ企画」は今月末にも解散手続きに入る見通し。企画会社には日立が約50%、東芝が約33%、半導体大手ルネサスが約16%出資している。

共同生産を計画していたのは、デジタル家電などに使われるシステムLSI。企画会社を事業会社に格上げしたうえで、回路線幅65ナノ(ナノは10億分の1)メートルの最先端品を製造できる設備を導入。日立など3社のほか国内外のメーカーから半導体製造を受託して生産コストを引き下げる考えだった。事業会社を設立する際、3社のほか内外エレクトロニクスメーカーや投資銀行から出資を募り、千億円規模の設備投資資金を集める計画だった。

しかし事業立ち上げに必要な技術者の派遣などを巡って3社間の意見調整が難航。システムLSIの受託生産事業で先行する台湾メーカーなどから顧客を奪って十分な生産量を確保できる見通しも立たない状態になった。現状のまま共同生産事業を立ち上げても、投資に見合う収益を確保できないと判断したもようだ。

今回の「日の丸半導体構想」は経済産業省の強い後押しもあって昨年夏に浮上した。日本の半導体業界では、ルネサスやNECエレクトロニクスが2006年3月期に連結最終赤字を計上するなど収益力が低下している。システムLSI分野ではルネサス、NECエレ、東芝が大手だが、最先端のLSI工場建設は約3千億円の資金が必要で、1社単独で投資するのは難しい状況。各社の製造の受け皿となるはずだった共同出資会社が頓挫することで、今後メーカー間で提携機運が高まるのは必至だ。