�u��A���E��i��������v��搂�����Ƃ��� �h���[���֘A�T�[�r�X��

�����s�̃e���h���[�����iTerra

Drone �j��1��25���A�T�E�W�A���r�A�̍��c�Ζ���� Saudi Aramco�̃x���`���[�L���s�^�� Wa'ed

Ventures����$14 million�i18.5���~�j�B�����Ɣ��\�����B

���̎�����2023�N�t�ɂ����n�q��� Terra Drone

Arabia ��ݗ����A�Ζ��^���N���g�Ō�������h���[���_���T�[�r�X�̈Č��l����ڎw���B

�s�s�J���Ŏ��v�����܂鑪�ʃT�[�r�X�Ȃǂ��������l��

�ŁA�T�E�W���N�_�ɒ����s����J��B

�@

�e���h���[���� 2016�N2���ɐݗ����ꂽ�B

�{�Ђ𓌋��ɂ����A�S��6�x�ЂƊC�O2�����ɋ��_���\���A�����O�ɂăh���[����p�������[�U�[�E�ʐ^���ʂ����{�A�����x3�����}�ʂ�Z���Ԃō쐬�A�{�H�Ǘ��ɖ𗧂T�[

�r�X��B

�Ǝ��Z�p�A�m�E�n�E�ɂ�鍂���x�̒S�ہA�f�[�^��͂̍������A�_��ȑΉ��́A���ЊJ���̃\�t�g�E�F�A���������ŁA���[�l�R���E���@���[�J�[�E���ʉ�Г�����̎𒆐S�ɁA400��ȏ��UAV���ʎ��т�L���Ai-Construction��UA

V���ʎ��т��S���g�b �v�N���X�B2���Ԕ�s���\�ȌŒ薳�l�@�����ЂŊJ���B

���Ђ�2022�N3���ɁA �V���[�YB���E���h�ő��z80���~�̎������B�����{�����B�O�䕨�Y�ASBI�C���x�X�g�����g�A���}�s���YHD�A��B�d�͑��z�d�A���؎Y��

��5�Ђɉ����A���������Ƃł���x���`���[���{�C���x�X�g�����g����lj��������s���A�����Ƃ����B�����āA���y��ʏȎP���̊����t�@���h�ł���C�O��ʁE�s�s�J�����Ǝx���@�\���A���ʖړI��Ђ�ʂ��ĊW��Ђł���Unifly

N.V.�ւ̋����o���g���m�ۂ����B

�@

�O���[�v��Ђɂ̓A�W�A�œd����ցA�O�ւ��A�̔����A�C�O����䗦85%�A�N��3 �����グ��e�����[�^�[�Y������B

�h���[���^�s�Ǘ��V�X�e�� (UTM)���Ƃł́A���E�L����Unifly�Ђƒ�g���A��T���~�̎��{�𓊓����M������Ƃ��Ď�����̃V�X�e���J�����s���B

Unifly NV�@(�{�Ѓx���M�[)�F Flemish institute for

technological research�iVITO�j���玖�Ƃ�Ɨ�����2015�N�ɐݗ��B�h���[���ƗL�l�q��@�̍q��֘A�\�����[�V�����̒��s���Ă���\�t�g�E�F�A��ƁB���ݒ��Ă���T�[�r�X��UNIFLY

LAUNCHPAD��UNIFLY PRO�AUNIFLY SENTRY�AUNIFLY CONNECT��4�B

�e���h���[����2016�N11���A �h���[���̉^�s�Ǘ��V�X�e���ł���UTM�iUAV

Traffic Management�j���Ƃ̊J�n�\�����B�܂��AUTM�ƊE�ɂ����Đ��E�I�ȃ��[�f�B���O�J���p�j�[�ł���x���M�[��Unifly

NV�Ɛ헪�I�p�[�g�i�[�V�b�v��������A�{�T�[�r�X�̐��E�W�J��ڎw�����B

UTM�Ƃ́A���A���^�C���ɖ��l�q��@�̈ʒu����c�����A�����̃h���[���̌����I�ň��S�ȃt���C�g���x������V�X�e���ŁAUTM�𗘗p���邱�Ƃɂ��ȉ��̂��Ƃ������\�Ƃ�

��B

�h���[���̃t���C�g�v�����̊Ǘ�

��s�G���A�̊Ǘ�

������UAV�ԁE��Q���Ԃ̏Փ˖h�~�A�ً}���̒�~�E�����A��

�@

���h���[���͐��E�I�ȃh���[���s�꒲���@��Drone Industry

Insights�́u�h���[���T�[�r�X��Ɛ��E�����L���O�v�ŁA3�N�A�����ETop 3�ɑI�o����Ă���B

�e���h���[����2018�N��9�ʂł��������A2019�N��2�ʁA2020�N��1�ʁA2021�N��2�ʂƃg�b�v���x�����ێ����Ă���B2021�N��1�ʂ̓}���[�V�A��Aerodyne�A3�ʂ͕č���Cyberhawk�ł������B

�@

���Ђ̓h���[�������p�����y�ؑ��ʁA������H��{�݂Ƃ������C���t����_������T�[�r�X�Ȃǂ𐢊E10�J���Œ��Ă���B���̎��т�O���[�v��Ƃ̃h���[���l�ފJ�����]������AAramco ����̏o�������܂����Ƃ����B

�T�E�W�ł͍��ƃv���W�F�N�g�̎�����s�s�uNEOM�v�̌��݂��i�ށB�u�L��ȓy�n�𑪗ʂ���K�v������A�h���[�����ʂ̎s��͑傫���v�i���d�O�В��j�Ƃ����B�e���h���[���͐��N��100�l���x�����n�̗p���A�h���[���l�ނ���Ă�B���ʗp�@��Ȃǂ̐��Y���_�ݗ����������Ă���B

�T�E�W��Neom City �͇@ ���ɂ₳���������s�s�uThe

Line�v�ƁA�A�C�̏�ɕ����Ԕ��p�`�̐�[�Y�ƒc�n�uOxagon �v�A�B���ɂ₳�����R�x�ό��c�n�uTrojena �v�̂R�̃v���W�F�N�g�ō\�������B

���ɁANeom City�̒��S�ł���The

Line�́A���H��Ԃ̂Ȃ��Y�f�r�o�[���s�s��ڎw���B���x500���[�g���̒����^�����s�s�ŁA������170km�A����200m�ō����������đ��������B

�@�@�@�@�@�@ ������s�s�uNEOM�v�ɂ��Ắ@2022/11/21�@�T�E�W�̃��n���}�h�c���q�A�؍��K��A�����͒��~

�@�ɏڍL��

�@

2023/2/4

�c�ӎO�H����A�V�^�R���i���N�`������P�ށA�J�i�_�q��ЂZ�ց@

�c�ӎO�H����̃J�i�_�q���

Medicago Inc. �́A �A���R���E�C���X�l���q ( �u VLP �v ) �Z�p��p���� �V�K���N�`���̌����J���ɓ��������J�i�_�̃o�C�I���i��Ђł���A 2022

�N2���ɂ͐V�^ �R���i�E�C���X�����ǂ̗\�h��K���Ƃ��ĊJ�����Ă���

VLP

���N�`���u COVIFENZ ® �v���J �i�_�ɂ����ď��F����A���p�K�͐��Y�̈ڍs�Ɍ���������i�߂Ă����B

�������A �c�ӎO�H���� ��2��3���A Medicago

Inc. �̑S���Ƃ���P �ނ��邱�Ƃ����肵���Ɣ��\�����B

�V�^�R���i�E�C���X�����ǂ���芪�����͑傫���ω����Ă���A����� �V�^�R���i�E�C���X���N�`���̐��E�I�Ȏ��v�y�юs����ƁA���p�K�͐��Y�̈ڍs�ւ̓��� �̉ۑ���I�Ɍ����������ʁA COVIFENZ ® �̏��p����f�O����Ƃ������_�Ɏ���A ���Z��i�߂�B

�t�L�@�O�H�P�~�J��HD��2��7���̎l�������Z�Ō���������480���~�ł��邱�Ƃ\�����B

���Ђ̃��N�`�������ݔ��y�ѓ��Ђ̎��ƂɊ֘A����̂��ɂ��Ē��뉿�z������\���z�܂Ō��z���A����������48,029�S���~���v�サ�܂����B

�o�܂͉��L�̒ʂ�B

�Ȃ��AMedicago�͌��݁A�c�ӎO�H�����100%

�q��ЂƂȂ��Ă���B

�c�ӎO�H�����2013�N7��12���APhilip Morris�Ƌ����ŁA�J�i�_��Medicago

Inc.�̑S�������擾���邱�Ƃœ��Ў������ƍ��ӂ����Ɣ��\�����B

2013/7/19

�c�ӎO�H����A�J�i�_���i���Medicago���q��Љ�

���̌�̕ł� �ŋ߂̏o���䗦�͓c�ӎO�H��79%�APhilip

Morris��21%�Ƃ���Ă����B

WHO�̊W�҂�2022�N3��16���AMedicago���J�������A���R���̐V�^�R���i�E�C���X���N�`���́A���Ђ��^�o�R���[�J�[��Philip

Morris ����̏o���iPhilip

Morris 21%�j ���Ă��邱�Ƃ𗝗R�ɁAWHO�ً̋}�g�p���F���u���Ȃ��\�������ɍ����v�Ɣ��\�����B

�^�o�R�═���ЂƂ̒�g�Ɋւ���WHO�́u���Ɍ������v�|���V�[�ɒ�G���鋰�ꂪ���邽�߁A�ً}�g�p���F���ꎞ��~����Ă���Ƃ����B

���̌�AMedicago ��WHO�ւ̐\������艺�����ƕ��Ă���B

2022�N12����Medicago�� Philip

Morris�Ƃ̊W��₿�A���Ђ͓c�ӎO�H�����100%�q��ЂƂȂ����B

�[�[�[

Medicago�͐A���R���̃E�C���X�l���q(VLP�FVirus Like

Particle�j�Z�p��p�����V�K���N�`���̌����J���ɓ��������o�C�I���i��ЂŁA��`�q����ɂ���ĐA���̍זE����VLP�������A�����I�ɒ��o�E��������Ǝ��Z�p��L���Ă���B

Medicago�͉��L�̋Z�p�����B

�@Proficia™�@�@�A���̗t�ł̃��N�`�������@

�C���t�����N�`���̐����͌{�����g���ăE�C���X��|�{����̂���ʓI�ŁA�E�C���X���l�̑̓��œ����Ȃ��悤�s�����������s�����A6�����قǂ�����BProficia™

�̓^�o�R��1��

Nicotiana benthamiana �j���g�����̂ŁA1�����Ő����ł���B

�@�@�@�@�@�@�@�@�@ 2016/2/26�@�c�ӎO�H����A�^�o�R�̗t����C���t���G���U���N�`�� �@VLPExpress™

�@�V���N�`���𑁂��������@

�c�ӎO�H�����2013�N7��12���APhilip Morris�Ƌ����ŁA�J�i�_��Medicago

Inc.�̑S�������擾���邱�Ƃœ��Ў������ƍ��ӂ����Ɣ��\�����B �̏o���䗦�͓c�ӎO�H��79%�APhilip

Morris��21%�ƂȂ��Ă����B�j

2013/7/19

�c�ӎO�H����A�J�i�_���i���Medicago���q��Љ�

�c�ӎO�H�����2021�N9��30���A�A���q��Ђ̃J�i�_��Medicago���J�����Ă���COVID-19�̐A���R���̃E�C���X�l���q���N�`���i�J���ԍ��FMT-2766�j�ɂ��āA10��2�������{�ɂ����đ�1/2���Տ��������J�n����Ɣ��\�����B2022�N3���܂łɓ��{�ł̏��F�\�����߂����Ƃ����B

�����̏��F�\�����܂łɕč��A�p���A�J�i�_�A�h�C�c�A�t�����X�̂����ꂩ�ŏ��F���ً͋}�g�p���iEUA�j�����Ă���Ɓu���Ᏻ�F�v��������B

�c�ӎO�H����� 2022�N2��24���A�J�i�_�ŏ��F���擾�����B �i ���i���F COVIFENZ�j

�Ȃ��AMedicago��WHO�ɏ��F�\���������AWHO�̊W�҂�2022�N3��16���AMedicago���J�������A���R���̐V�^�R���i�E�C���X���N�`���́A���Ђ��^�o�R���[�J�[��Philip

Morris ����̏o���iPhilip

Morris 21%�j ���Ă��邱�Ƃ𗝗R�ɁAWHO�ً̋}�g�p���F���u���Ȃ��\�������ɍ����v�Ɣ��\�����BMedicago

��WHO�ւ̐\������艺�����ƕ��Ă���B

�c�ӎO�H����̘A���q��Ђ̃J�i�_��Medicago���J�����Ă���COVID-19�̐A���R���̃E�C���X�l���q���N�`���i���i��

�F COVIFENZ�j��2022�N2���ɃJ�i�_�ŏ��F���擾�������A 2022�N�Ă� �č��H��ŏ��p�K�͂ւ̗ʎY�ɉۑ肪������A���ƌv�������

�����B

�������̗t�Ɉ�`�q��g�ݍ���ōR������邪�A�i�K�I�ɐ��Y�������グ��u�X�P�[���A�b�v�v�ɉۑ肪������A�v��ʂ�ɗʎY�ł��Ȃ��Ƃ����B

�ő�7600���̌_������ԃJ�i�_���{�ւ̋������ł��Ȃ���ԂŁA9���܂łɏ��F�\������v�悾�������{�̎��p�����x���B

2022/8/6�@ �c�ӎO�H����̃J�i�_�̃R���i���N�`���A�ʎY�ɖ�� �@

�@

�c�ӎO�H����ł͓����A�u �J�i�_�ŏ��F�����A���E���̐A���R�����N�`���Ƃ��Ă��n�t����B������g���K�[�ɂ��ă��N�`���𐢊E�W�J�ł���v���b�g�t�H�[�����m�����Ă��������v�Əq�ׁA���E���ł̔̔���ڎw���Ă����B

�������A Philip

Morris ����̏o������Q�ƂȂ���WHO�ւ̐\������艺���A������č��H��ŏ��p�K�͂ւ̗ʎY�ɉۑ肪���������B

�ʎY�ւ̌��ʂ��͕s�������A���E����Pfizer��Moderna�̃��N�`�����Ȋ����Ă���Ȃ��A���ԂƔ�p�������ėʎY�̐��ɐ��������Ƃ��Ă��A���ƂƂ��Đ��藧���Ȃ��Ɣ��f�����Ǝv����B

�[�[�[

���Ђł́A�R�A�c�Ƒ��v�̂قƂ�ǂ��߂Ă������C�����e�B�������������A�啝�������v�ƂȂ��Ă���B�������d���ǎ��Í܁u�W���j�A�v�̃��C�����e�B�����ł���B

2019�N2���A�m�o���e�B�X����{���_��̋K��̈ꕔ�̗L�����ɂ��ċ^�`����N����A2019�N2��15���A���ۏ��Ɖ�c�����A�m�o���e�B�X��\���l�Ƃ��钇�ق̐\���Ă��������|�̒ʒm����̂����B

�m�o���e�B�X�́A�č��AEU���ɂ����鐻�i�̔���x�[�X�̃��C�����e�B�x�����`�����߂�{���_��̋K��̈ꕔ�͖����ł���A�m�o���e�B�X�ɂ̓��C�����e�B�̈ꕔ�̎x���`�����Ȃ����Ƃ̊m�F�����߂Ă���B

���̂��߁AIFRS���[���ŁA�������� ���v���珜�O���Ă���B

���Ђł͂��̂Ȃ��ŁA

VLP

���N�`���u COVIFENZ ® �v�ŋN����}���Ă����Ǝv���邪�A��݂ɋA�����`�ƂȂ����B

2023/2/6�@ FRB 0.25���̗��グ����

FRB��2��1���ɊJ�����A�M���J�s��ψ���iFOMC�j�ŁAFederal

Fund�����̗U���ڕW��0.25���|�C���g�����グ4.50�`4.75���Ƃ����B����͑S���v�B

2022�N6������4��A����0.75%�̈����グ�𑱂������A�O���2022�N12���ɂ�0.50%�̈����グ�Ƃ��A�����0.25%�ƁA�����グ�����k�������B

�����Ɍ��\�����������ł͐�������̐�s���ɂ��āu�p���I�Ȉ����グ���K�v�Ƃ����O��܂ł̕\�����ێ����A���グ�̒�~�������܂���ł��邱�Ƃ����������B

�@

2018/12

2.25%�`2.50% +0.25%

2019/7

2.00%�`2.25%

-0.25%

2019/

1.75%�`2.00%

-0.25%

2019/10

1.50%�`1.75%

-0.25%

2020/3

1.00%�`1.25%

-0.50%

2020/3

0.00%�`0.25%

-1.00%

2022/3

0.25%�`0.50%

+0.25%

2022/5

0.75%�`1.00%

+0.50%

2022/6

1.50%�`1.75%

+0.75%

2022/7

2.25%�`2.50%

+0.75%

2022/9

3.00%�`3.25%

+0.75%

2022/11

3.75%�`4.00%

+0.75%

2022/12

4.25%�`4.50%

+0.50%

2023/2

4.50%�`4.75%

+0.25%

FRB�͐����Łu�ŋ߂̎w�W�ł͏���Ɛ��Y���ɂ₩�ɑ������Ă��邱�Ƃ�������Ă���B�������J���A�ٗp�̑����͌����ŁA���Ɨ��͒ᐅ���ɂƂǂ܂��Ă���B�C���t�����͂��݉��������A�ˑR�Ƃ��č��������ɂ���v�Əq�ׂ��B

FOMC�͍ő�ٗp�ƃC���t����2%���I�ɒB�����邱�Ƃ�ڎw���Ă���A�����̖ڕW���x���邽�߁A�t�F�f�����t�@���h�iFF�j�����̗U���ڕW�����W��4.5〜4.75%�Ɉ����グ�邱�Ƃ����肵���Ƃ��Ă���B

�@

�Ȃ��AEU�Ɖp���������_�ŗ��グ�����肵���B

�[�[�[

2022�N12���̕č��̕����͉��}�̒ʂ�B���Ȃ艺�����Ă������AFRB���ړI�Ƃ���2.0%���x�ɂ͉����B�@�@�@�@�@�@�@�@�@�@�@�@�@

2023�N1���̌ٗp���v�ł́A��_�ƕ���̌ٗp��51.7���l�Ƒ啝�ɑ������B

1���̎��Ɨ���3.4%�ŁA�����1969/5�ȗ��̒ᐅ�� �ł���B�i�ŋ߂ł́A 2019/9�A11�A12���A2020/2���A2022/7�A9�A12����3.5%���L�^�j

����܂ł̂Ƃ���A���������グ�͌ٗp�Ɉ��e����^���Ă͂��Ȃ��B

�@

���́A2022�N3����FRB�������������グ�Ĉȗ��A�����͏����ɉ������Ă��Ă��邪�A�X�ɋ������グ�Ă����āA�������ڕW��2%�܂ʼn����邩�ǂ����ł���B

�{�u���O�ł́A������Ȃ����낤�Ƃ̌�����2�������B

1 �́u�S���C���t���_ �v�ł���B

�S�����i�iSticky-price�jCPI

�́A�ƒ���O�H�����A������ʁA��ÊW�ȂǁA���܂�ω����Ȃ����́i���ς���4.3�����ȏ�͕ς��Ȃ��j�ŁA�A���A��������㏸���n�߂�ƂȂ��Ȃ�������Ȃ��i�ڂ��W�߂������w�W�ł���B

�t�ɁA�e�͉��i�iFlexible-price�jCPI�̓K�\�������i��V�ԉ��i�A���N�H�i�ȂǐU��₷���i�ڂ��W�߂������w�W�ł���B

�S�����i�iSticky-price�jCPI

�͒���2%��Ő��ڂ��Ă������A2021/6��3%��A2022/1��4%��ɏオ��A���̌�オ�葱����12����6.7%�܂ŏ㏸�A1982�N�̕s�����ȗ��A40�N�Ԃ�̍��� �ƂȂ����B

�����P�́A �n�Ӗ��@������w��w�@�o�ϊw�����ȋ����́u���E�C���t���̓�v�Ɏ�����Ă���B

����̃C���t���́A���V�A�̃E�N���C�i�N�U�̑O�ɋN�������B�����͐V�^�R���i�̖����ł���Ɛ�������B

����ɂ��3�̎��Ԃ������s�� ���N�������Ƃ݂�B����ɃE�N���C�i��肪��������B��L�̔S�����i�̏㏸�͂���ɂ����̂Ǝv����B

���ɕč��ł́A�R���i���őސE�����܂܁A�R���i���I���Ɍ������Ă��E�T�������Ȃ���J���͐l�����ڗ��B�R���i�O����400���l�قǑ������܂܁A�����Ȃ��č��l�͂�����1���l�ɏ��B

�č��ɂ͒�N���͂Ȃ��A���S�Ɏ����̈ӎv�ɂ���A�Ƃł���B

�Q�l

�@

FRB�͕�����2%�܂ʼn����邽�߁A���ʁA�����̈����グ�𑱂��悤�Ƃ��Ă���B�������A�����s���ɂ�蕨�����オ���Ă���Ƃ���ƁA�������グ�Ă������͉�����Ȃ��B

�t�ɁA���������グ�ŋ������̂��߂̓������~�܂�A�����������炸�A�s���ɂȂ鋰�������B

�@

2023/2/7 �u�N���̕ǁv���

�ݓc���Y������قŁA�z��҂��������Ԃ�}�������Ƃ����u�N���̕ǁv�ւ̑Ή������������l�����������B

���s�ł́A�z��҂����p�[�g�J���҂͔N��106���~�܂���130���~����ƕ}�{����O��A�Љ�ی����̕��S��������B���肪�����Ă��܂����߁A���Ƀp�[�g��w�͓��������Ă��A����z���Ȃ��悤�ɏA�J������]�V�Ȃ�����Ă����B

�@

�{�����j�����Łu�N���̕ǁv�̌�������\�������ݓc�ɑ��A�����}�̕��c�����\�Z�ςŁA�u�����T�����N���A�l��s�����i�ށB�������グ�Ă��A����Ɏ��Ԃ����Ƃ����g���Ԓn���h�ɂȂ��Ă���v�ȂǂƎw�E�B��������m�ۂ��邽�߁A�u�ǁv�Ƀu�`���������ۂɏ���������Ȃ��悤�A�Љ�ی������ɑ������I�ȋ��t���̎x�����Ă����B

�@

���������オ�����钆�A�T�����[�}���̍Ȃ��w�N���̕ǁx���Ȃ�����}�{�̉��b���Ă��錻�s���x�́A�g��Ǝ�w�̗D���h�Ɣᔻ����Ă����B���̂��߁A�ꎞ�I�ȋ��t���ɂ���A�w�ǁx�ƂȂ��Ă�������������������ɂ���A����ɗD������̂��Ƃ����ᔻ�����o�����˂Ȃ��B

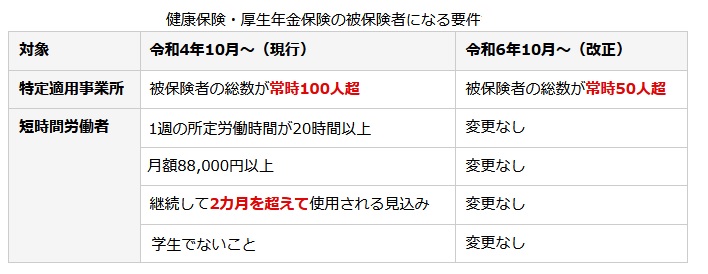

�Љ�ی��Ɋւ��ẮA�N��106���~�i����8.8���~�j�ȏ�̐l�͏]�ƈ�����T�̘J�����ԂȂǂɉ����ĕی����S���Ȃ���Ȃ�Ȃ��w106���~�̕ǁx������B���s�͏]�ƈ����̏������w101�l�ȏ�x�����A2024�N10������w51�l�ȏ�x�ɕύX�����\��ł���B

���{���Љ�ی������L���W�߂悤�Ƃ������A����ɂ��Ă̂������͖̂��ł���B

�[�[�[

���݂́u�N���̕ǁv�ɂ͉��L������B

�ȉ��A���������^�����݂̂Ƃ���B���ۂɂ͉ېŏ����Ō��܂邽�߁A���̏�����T�����ڂ�����A��������Z�����B

1�D103���~�̕ǁ@�@

�@���������^�����̂ݏꍇ�A�����łƏZ���ł���������B�i�Z���ł͏ꏊ�ɂ���b�T�����ς��B�j

�@���^�����T����55���~�A��b�T����48���~���邽�߁A103���~�܂ł͉ېł���Ȃ��B�������Ɖېł����B�܂��A�����̊�ƂŔz��Ҏ蓖���Ȃ��Ȃ�B

�@

������ �n����

���^���� 103 108

���^�����T�� -55 -65

�ېőΏۏ���

48

43

��b�T�� -48 -43

�ېŏ��� 0 0

�@�i��b�T���͓����P�[�X�j

�@

2�D106���~�̕�

�@�N��106���~�i������8.8���~�j����l�ʼn��L�̏����ɂ��ׂĊY������l�́A�Љ�ی��ւ̉����`������������B

�ٗp���Ԍ����݂�1�N�ȏ� ���N10������w51�l�ȏ�x�ɕύX�����B �j

�t�L�@���z88,000�~�͌_�̏���������Ō��܂�A�c�Ƒ�A�ܗ^�A�ʋΎ蓖�Ȃǂ͊܂܂Ȃ��B�N���Ɏc�Ƃ����炵�Ă��W�Ȃ��B

3�D130���~�̕ǁi60�Έȏ�܂��͏Ⴊ���҂̏ꍇ�́u�N�Ԏ���180���~�v�j

�@�u�z��ҁv�Ɓu3�e�����̐e���v�͔N����130���~�����܂ł́A�u�}�{�҂̎Љ�ی��v�̔�}�{�҂ƂȂ��B�i���̏ꍇ�͑��N���j

�@�N����130���~����ꍇ�A�Љ�ی��̕}�{����O��邽�߁A�u106���~�̕ǁv����O�ꂽ�Ƃ��Ă��A���� �Љ�ی��։������K�v�ƂȂ�B

�S�D�z��ҍT��

�i�P�j�@�z��ҍT�����i�K�I�ɏk���@�@�u150���~�̕ǁv

�@�@�@�@�����S�W���~�܂ł͔z��ҍT���A����ȏ�͔z��ғ��ʍT���ƂȂ�B

�@�@�@�@�z��ғ��ʍT���́A����95���~�i����150���~�j�܂ł͔z��ҍT���Ɠ��z�ł���B�������ƁA�����ɉ����i�K�I�Ɍ��z�ƂȂ�B

�@�@�@�@�Ȃ��A�z��ҍT���A�z��ғ��ʍT���Ƃ��A�[�ŎҖ{�l�̏����ɂ��A�T���z���ς��B�[�Ŏҏ�����1000���~�ȏ�͍T���͂Ȃ��Ȃ�B

�i�Q�j�@�z��ғ��ʍT�����Ȃ��Ȃ�@�@ �u201���~�̕ǁv

�@�@�@�@����133���~�i����201���~�j�ȏ�͔z��ғ��ʍT���͑ΏۊO�ƂȂ�B

���^�݂̂̎����̏ꍇ�A���������^���� �}�C�i�X ���^�����T��

���^���� ���^�����T��

�`1,625��~ 550��~

�`1,800��~ �������zX40%�[100��~

�`3,600��~ �������zX30%�{80��~

�`6,600��~ �������zX20%�{440��~

�`8,500��~ �������zX10%�{1100��~

8,500��~�` 1,950��~

�@

�t�L�@

�{�l�̎Љ�ی��i���N�ی��j�A�N���ی��̉��������͉��L�̒ʂ�B�ی����x�����͕K�v�����A�����N�������邤���A��}�{�҂̏ꍇ�͎��Ȃ����a�蓖����o�Y�蓖���Ȃǂ�����

�B

2023/2/8 2023/2/8

�َ����̏��q����F�uN��N������v

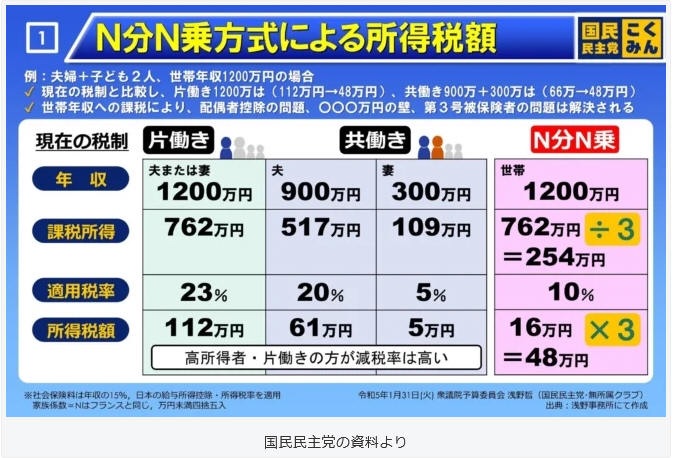

1��25�A26���ɊJ���ꂽ�O�@�{��c�̑�\����ŁA�����A���{�ېV�̉�A���������3�}��������āA�q�ǂ��̑������тقǏ����ł��y�������uN��N������v�̓����Ɍ��y�����B

�u N��N������v�� �t�����X��1946�N�Ɏn�܂����Ő��ŁA�t�����X����̑���A�푈�Ō������l���𑝂₻���Ɠ��������B�p��ł�family-quotient

system�i�Ƒ��W���V�X�e���j�Ƃ����B

���{�̏����ł��l�̏����ɉېł���̂ɑ��A���ђP�ʂȂ̂������ŁA���т̑��������Ƒ��̐l���Ŋ���o�����u�����v�ɉېł��邽�߁A�q�ǂ��������قǐŗ��͒Ⴍ�Ȃ�B

�t�����X�ł́A���я������Ƒ��̌W���ł���uN�v�Ŋ���A�Ƒ��W��1������̏����Ŋz���Z�o����B���̏����Ŋz�ɍĂсuN�v�������A���ёS�̂̏����Ŋz���Z�o����B�uN��N��v

�q����2�l�܂ł͊e0.5�A3�l�ڈȍ~�͊e1�Ōv�Z����B

�uN�v�͕v�w�����Ȃ�Q�C�q��1�l�Ȃ�2.5�i2+0.5�j�A2�l�Ȃ�3�i2+0.5+0.5)�A�q�ǂ�3�l�Ȃ�4(2+0.5+0.5+1) �ɂȂ�B

�q���������قǐŋ��������Ȃ�A���q����ɗL���Ƃ����B

1��25���̏O�@�{��c�Ŏ����}�̖Ζ؊�������N��N��������u����I�ȐŐ��v�Ǝw�E�����B26���ɂ͓��{�ېV�̉�̔n���\���@�u���{�͐l����@�Ƃ����L���ɒ��ʂ��Ă���B�l���Ƃ̉ېŕ��������߁AN��N����������ׂ����v�Ǝ咣�A��������}�̋ʖؑ�\���u���{�Ƃ��Č������ׂ����v�Əq�ׂ��B

����A�ݓc���Y���f�����u�َ����̏��q����v������A���̕����̓������^��}�̐����A�g�̃e�[�}�ƂȂ�\�������邪�A���@�͎����}������u���O�̐������Ă��Ȃ��v�Ƃ��Ă���A�}�哱�̔��M�Ɍx�������L�����Ă���Ƃ����B

�@

��������}�́A���{�̐Ő��̂��ƂŔN��1200���~�̐��сi�Г����y�ы��҂��A�v�w�Ǝq��2�l�FN��3�j���ɏ����ł����Z���Ă���B

�Г����̏ꍇ�@112���~

����ɑ��AN��N��ł�48���~�ƂȂ�A�������ł̕Г����Ɣ��64���~�A���҂��Ɣ��18���~�����ŋ��������Ȃ�B

���݂ɁA�q����3�l�ɂȂ����ꍇ�iN���S�j�A�ŋ���38���~�ƂȂ�A�q��1�l���Őŋ���10���~���邱�ƂɂȂ�B

�v�Z�̏ڍׂ͉��L�̒ʂ�B �ېŏ����̌v�Z�͏ȗ��i�Љ�ی����͔N����15%�j

�@

��P ��2 ��3�@N��N��@N=3 ��4�@N=4

�v �� ���v

�N�� 1200���~ 900���~ 300���~ 1200���~ 1200���~ 1200���~

�ېŏ��� 762���~ 517���~ 109���~ 626���~ 762/3 ��254���~ 762/4 ��190.5���~

�ŋ� �ŗ� (23%) (20%) (5%) �@

(10%) (5%)

�v�Z 175.3 103.4 5.45 �@

25.4 9.5

�T�� -63.6 -42.8 0 �@

-9.75 0

���v

112���~ 61���~ 5���~

66���~ 16���~x3 ��48���~ 9.5���~x4 ��38���~

��R�Ƃ̍� 64���~

�@ �@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@18���~�@ �@

�@

��4�Ƃ̍� 74���~

28���~ �@

�@

�Ŋz�v�Z

�ېŏ��� �ŗ� �T���z

�`1,949��~ 5% �[��

1,950�`3,299��~ 10% 97,500�~

3,300�`6,949��~ 20% 427,500�~

6,950�`8,999��~ 23% 636,000�~

9,000�`17,999��~ 33% 1,536,000�~

18,000�`39,999��~ 40% 2,796,000�~

40,000��~�ȏ� 45% 4,796,000�~

�@

�@

2023/2/9�@�o�Y�ȁA���i�]�łɌ������Ȋ�Ƃ̎������J�@

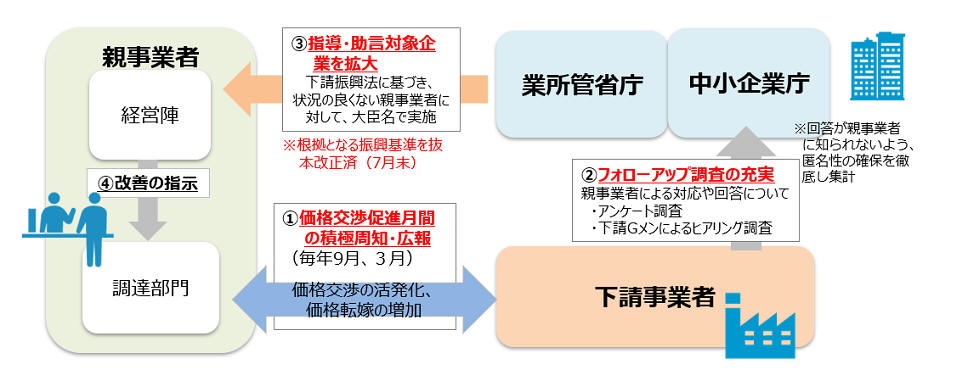

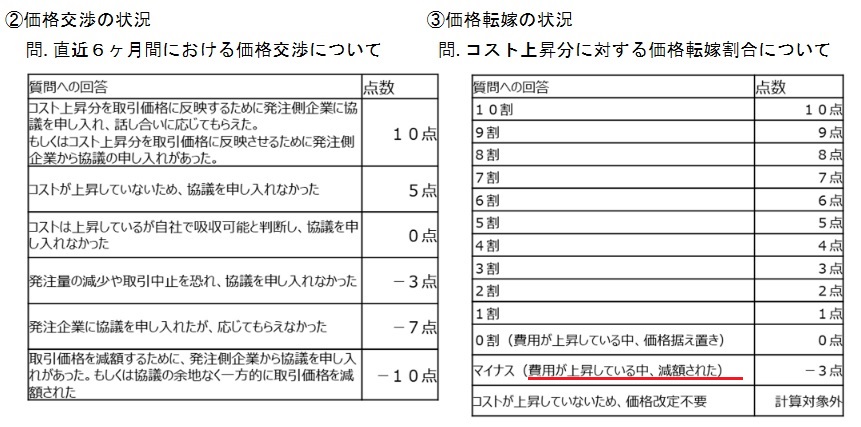

�o�ώY�ƏȂ�2��7���A��������ƂƂ̉��i���ŃR�X�g�㏸�ɂ��]�łɌ������Ȋ�Ƃ����߂Ď����Ō��\�����B

�G�l���M�[���i�⌴�ޗ���A�J����Ȃǂ��㏸���钆�A������Ƃ��K�ɉ��i�]�ł����₷��������邽�߁A2021�N9�����A���N9����3�����u���i�����i���ԁv�Ɛݒ�B���́u���ԁv�����āA���i���E���i�]�ł𑣐i���邽�߁A�L���u�K��A�ƊE�c�̂�ʂ������i�]�ł̗v���������{���Ă���B

�܂��A�e�u���ԁv�I����ɂ́A�����̒�����Ƃɑ��āA��Ȏ����Ƃ̉��i���E���i�]�ł̏ɂ��Ẵt�H���[�A�b�v���������{���A���i�]�ŗ���ƊE���Ƃ̌��ʁA���ʕt�����̌��ʂ��Ƃ�܂Ƃ߂�ƂƂ��ɁA�̖F�����Ȃ��e���Ǝ҂ɑ��Ă͉���������ƐU���@�Ɋ�Â��A��b���ł̎w���E���������{���Ă���B

�@

���\������ƃ��X�g�́A���i�����i���ԁi2022�N9���j�̃t�H���[�A�b�v�����ɂ� ���āA10

�Јȏ�̎�������Ƃ���u��v�Ȏ����v�Ƃ��ċ�����ꂽ��������Ƃɂ� �āA �� ������Ƃ���� �A �u�B���i�]�ł̉v�ɂ��ē_���t�����A�������ă��X �g���������́B

�e�Ђ��ƂɁA ��������Ƃ���� ��_�������A���̕��ϒl�����߁A�_���t�����A�u�A�v�A�u�C�v�A�u�E�v�A�u�G�v�̕]�����s�����B

�A�F

�̕��ς��V�_�ȏ�

�C�F

�̕��ς��V�_�����A�S�_�ȏ�

�E �F

�̕��ς��S�_�����A�O�_�ȏ�

�G �F

�̕��ς��O�_����

�����ΏۑS�Ђ̕]���͉��L�ɋL�ځB

https://www.chusho.meti.go.jp/keiei/torihiki/follow-up/dl/202209list.pdf

���̂����A�u�G�v (�̕��ς��O�_���� )������͎̂���2�ЁB

�@

���i���� ���i�]��

���{�X�� �E �G

�s��z �G �E

�������u�E�v(�̕��ς��S�_�����A�O�_�ȏ�)�̊�Ƃ͎��̒ʂ�B

�ܗm���݁A�O��Z�F���݁A���Ńv�����g�V�X�e���A�I�J�����ANTN�A���d�́A����H���X�A�_�C�t�N�A�O�c���H�A�I���b�N�X�����ԁA�ʔň���A

�����O���[�o�����C�t�\�����[�V�����Y�A����}�ցA�֓d�H�A ���{�X�֗A���A���d�H

�@

���{�X�ւ͖{�ЂƎq��Ђ̓��{�X�֗A�����������Ă���B

������Ƃ̉��i�]�ł͐��{���ڎw�������㏸��������グ�ɂ��e�������邱�ƂȂǂ���A�o�Y�Ȃ͕]�����ǂ��Ȃ�������30�Ђ��w���A�������A�����𑣂��Ă����Ƃ��Ă���B

�������ʂ̌��\���A���{�X�ւ́u���Ɍ��������̂ł��邪�A�^���Ɏ~�߂����v�A�s��z�́u�K���ȉ��i�]�ł̎����͏d�v�ł���ƔF�����Ă���A�����Ƃ̃R�~���j�P�[�V��������w�������Ă��������v�Ƃ��ꂼ��R�����g�����B

�t�ɗ������ł������u�A�v�̕]�����̂́A����7�ЁF

�Z�F���w�A ���m�a�A ���{���S�A ���c���쏊�A ���q�����A�������A �O���[���[��

�[�[�[

�Ȃ��A��������ψ����2022�N12��27���A���R�����l����ȂǃR�X�g�㏸������������ƂȂǂƂ̎�����i�ɔ��f���Ȃ�������ƂƂ��č���}�ւ�S���_�Ƌ����g���A����iJA�S�_�j�A�f���\�[�Ȃ�13�Ђ̎Ж������\�����B

2022/12/28 �@����ρA���i�]�ŋ��ۂŊ�Ɩ����\

�@

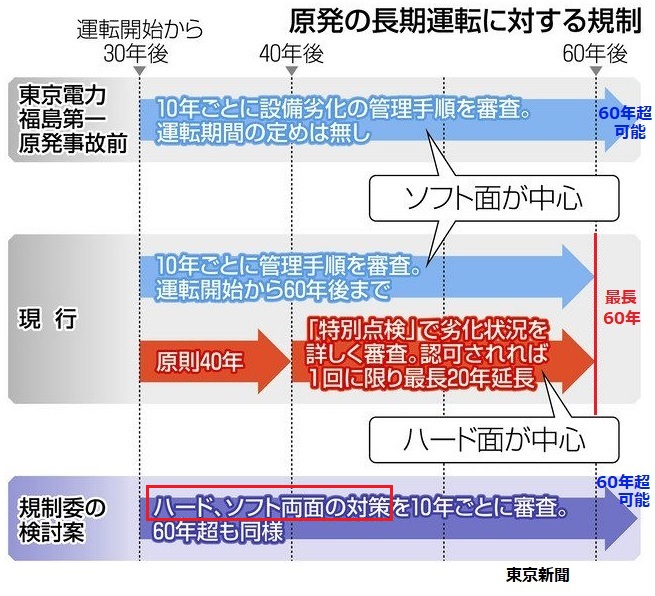

2023/2/10�@�@���q�͋K���ψ���A����60�N���^�]�Ɍ������K�����x�Ă̏��F�����z�������F�@

���q�͋K���ψ����2��8���̒���ŁA������60�N���^�]�Ɍ������V���ȋK�����x�Ă𐳎����肷�邩���c�_�������A�Γn���ψ����u���S���ւ̉��ςƂ͌����Ȃ��v�Əq�ׂĔ����A��������������B���T�A����ʼn��߂ċc�_����B

���q�͋K���ψ����2��13����ɗՎ��̈ψ�����J���A�^�]�J�n����60�N���錴�q�͔��d���̈��S�K���̐V���Ȑ��x�Ăƌ��q�F���K���@�̉����Ă𑽐����ŗ��������B

�Γn���ψ���������Ȃ��A�R���L��ψ����Ƒ��̈ψ��̌v4�l���^�������B���{�͍�����Ɋ֘A�@�Ă̒�o���߂����B

�@

���q�͋K���ψ����2022�N12��21���A���q�͔��d�����^�]�J�n����R�O�N�ȍ~ �A�P�O�N�ȓ����ƂɌJ��Ԃ��^�]��F����V���[�� �Ă𗹏������B���s���[��������u�U�O�N���v�^�]���\�ɂȂ�B

���s���[���ł́A�^�]�J�n����S�O�N���}���錴���́A�K���ς̉^�]�����̐R���ɍ��i�����ꍇ�Ɍ���P��̂ݍŒ��Q�O�N�̉������F�����B�܂��A����Ƃ͕ʂɁA�^�]�J�n����R�O�N�ȍ~�̌����́A�P�O�N���ƂɁu���o�N����v�����{����Ă���B

�V���[���͂�������{��������e�ŁA�K���ς͓d�͉�Ђɑ��A�{�݂̗��Ǘ����钷���v��̍쐬���`���Â��A���S�����m�F����Ή^�]�������J��Ԃ��F����B

�����������̈ȑO�̋K���ɖ߂����ƂƂȂ�B

2023/1/4

�����^�]���ԉ��� �@

�@

���̎��_�ł́A�Γn���ψ����܂߁A�S�����^�������B

��ʂ���̈ӌ�������o�āA���s���[�����߂����q�F���K���@�̉����Ăɂ��Ēʏ퍑��ւ̒�o��ڎw�����B

����̒���ł́A��������̈ӌ�����i�p�u���b�N�R�����g�j�̌��ʂ��āA�ŏI�Ă��c�_�����B

�ӌ�����Ɋ�ꂽ2016�� �̑唼�͐��x�̌������ɔ�������e���������A�K���ώ����ǂ͋K���Ă̓��e��ύX���邱�ƂȂ��A�Ă𐳎����肷�邩�ǂ��������Ɏ������B

�@

�ψ�5�l�̂����A�R���L��ψ�����4�l�͈ĂɎ^�������B

�������A�Γn�ψ��͔���\�������B

�@�u����̉��ς͉Ȋw�I�ȐV�m���������ĕς�����̂ł͂Ȃ��B�^�]���Ԃ�@�����痎�Ƃ����ƂɂȂ�A���S���ւ̉��ςƂ͌����Ȃ��B����ꂪ����i��Ŗ@��������K�v�͂Ȃ��v

�Əq�ׂ��B

���݁A�R������10��͓d�͉�Ђ̐������s�\���Œ������Ă���P�[�X���قƂ�ǁB�n�k�Ôg��̐R����S������Γn�ψ��́u��������ɐR���������Ă���̂ł͂Ȃ��A�c�O�Ȃ��玞�Ԃ��������Ă���B�R�����������قǁA���̕������^�]���Ԃ����сA�����I�ɂ�荂�o�N���i�V�����j�����������������ƂɂȂ�v�Ǝw�E�� ���B

�R���ψ������u�ǂ������^�]���ԂɂȂ��Ă��K�����ł���悤�ɂ���d�g�݂��v�ȂǂƐ����������A�Γn�ψ��́u���̍l���͏q�ׂ��ʂ�v�ƈ����Ȃ������B

�@

�����̋L�҉�ŎR���ψ����́u�i�Γn�ψ��Ɂj���������Ǝv���B������Ȃ���Ή^�]��F�߂Ȃ��B�^�]���Ԃ����т����Ȃ��Ƃ������Ƃɂ͂Ȃ�Ȃ��v�A�u���Έӌ������邱�Ǝ��͖̂��Ƃ͎v��Ȃ��B�ψ��̊Ԃŋc�_��[�߂����v�Ƙb�����B

���q�͋K���ψ���ݒu�@�͈ψ���̋c���ɂ��āu�o�Ȏ҂̉ߔ����v�Ō��߂�ƋK�肷��B�ߋ��ɂ͑��������Ƃ��Č��肵���Ⴊ����B

�������A�R���ψ����́u���͂���܂ő���������x���Ƃ������Ƃ��Ȃ��B���ԓI�]�T������c�_��s���������v�Ƌ����A���߂ĐΓn���Ƌc�_����l�����������B

�@

���{�͍�N12���A�����̍ĉғ��R����i�@���f�ȂǂŒ�~�������Ԃ��^�]�N�����珜�O���A�����I��60�N���̉^�]���\�ɂ�����j������A�֘A�@�̉����Ă�������ɒ�o���邱�Ƃ�ڎw���Ă���B

�@

�t�L

2��10���A�uGX�����Ɍ�������{���j�v���t�c���肳�ꂽ�B

�C��ϓ����ւ̑Ή��ɉ����A���V�A�A�M�ɂ��E�N���C�i�N�����A���������y�ьo�ϊ����̊�ՂƂȂ�G�l���M�[���苟�����m�ۂ���ƂƂ��ɁA�o�ϐ������Ɏ������邽�߁A��Ɉȉ���_�̎�g��i�߂�B

�@�G�l���M�[���苟���̊m�ۂɌ����A�O�ꂵ���ȃG�l�ɉ����A�ăG�l�⌴�q�͂Ȃǂ̃G�l���M�[�������̌���Ɏ�����E�Y�f�d���ւ̓]���Ȃ�GX�Ɍ������E�Y�f�̎�g��i�߂邱�ƁB

�AGX�̎����Ɍ����A�uGX�o�ψڍs�v�������p������_�Ȑ�s�����x���A�J�[�{���v���C�V���O�ɂ��GX������s�C���Z���e�B�u�A�V���ȋ��Z��@�̊��p�Ȃǂ��܂ށu�����u���^�J�[�{���v���C�V���O�\�z�v�̎����E���s���s�����ƁB

�@

�f�w�����Ɍ�������{���j

�f�w�����Ɍ�������{���j�̊T�v

�f�w�����Ɍ�������{���j�Q�l����

�@

���q�͂ɂ��ẮA���L�̒ʂ�B

�@���q�͂̊��p

���S���̊m�ۂ��O��ɁA�p�F�����肵�������̕~�n���ł̎�����v�V�F�ւ̌��đւ�����̉�����B���̑��̊J���E���݂́A�e�n��ɂ�����ĉғ��◝���m�ۓ��̐i�W���A����̏܂��Č������Ă����B

���i�Ȉ��S�R����O��ɁA40�N+20�N�̉^�]���Ԑ��� ��݂�����ŁA���̒�~���ԂɌ���A�lj��I�ȉ�����F�߂� �B���̑��A�j�R���T�C�N�����i�A�p�F�̒����������I�Ȏ����Ɍ������m���̋��L�⎑���m�ۓ��̎d�g�݂̐�����ŏI�����̎����Ɍ��������哱�ł̍��������̑��i�⎩���̓��ւ̎�̓I�ȓ����|���̔��{�������s���B

�@

2023/2/13�@�W���p���f�B�X�v���C�A�����]����������Ŗ��؋���Ђց@

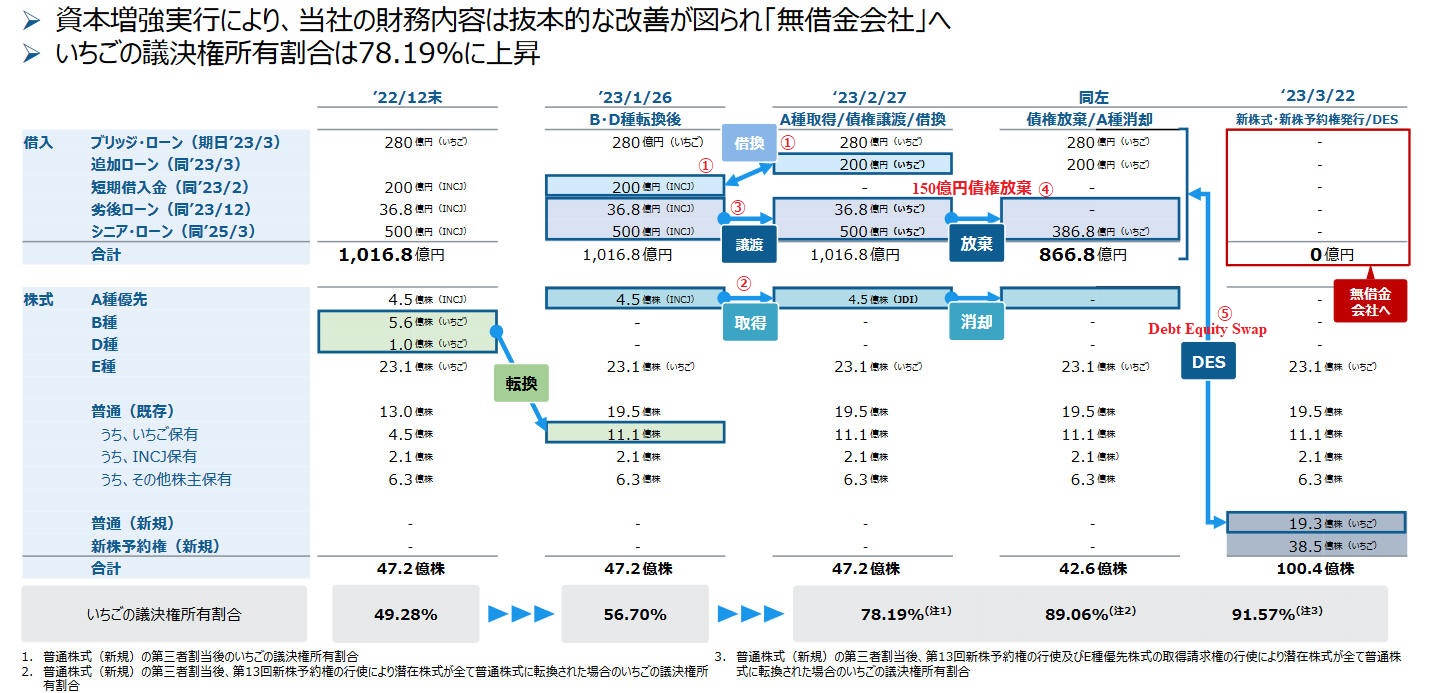

�W���p���f�B�X�v���C�iJDI�j��2��10���A�M������̂������g���X�g�̎x���������A�ؓ���1016���~�����k���A�[���ɂ���Ɣ��\�����B �����̎�����������̂Ɠ����ɐ��������̌������m�ۂ���B

2026�N�Ɍ�������{���j�͉��L�̒ʂ�Bhttps://www.j-display.com/ir/news/pdf/20230210_j_2235353_02.pdf

�@

�@�@ �������g���X�g����V�K��200���~���ؓ���A�M�������INCJ�i�� �Y�Ɗv�V�@�\�j����̓��z�̎ؓ�����ٍς���B

�@�A ��L�@�̎��s��� INCJ �ۗ̕L����`��D�抔���̑S�Ă̖����擾�A���p

�@�B �����̎��s��ɁAINCJ ����̍�536.8���~���������g���X�g�ɏ��n

(�@�`�B�ŁAINCJ �͑ݕt��736.8���~�������I�ɂ�������ʂ��ĕԍς��A���Ԃ��INCJ�̗D�抔���ŕ�������B�j

�@�C ���̌�A�������g���X�g�̑ݕt�������v1016.8���~�̂����A150���~���������@�i�c���866.9���~�j

�@�D ���̌�A�������g���X�g�̑ݕt�������v 868���~���o���̖ړI�Ƃ���DES�iDebt Equity Swap)�F���ʊ�19.3�����ƌ���

�@�i��������200���~��lj��ݕt������ŁAINCJ�̑ݕt���������肵�A���ׂĂ̑ݕt����������āA�������̕��ʊ�19.3�������Ŏ��B�j

���̎���̂��ׂĂ������������_�ŁA�������g���X�g�̋c���������͌����49.28%����91.57%�ɂȂ�B���̏ꍇ�A�����،�������̏��ێ���ɒ�G����\��������AJDI��CEO�́u�ǂ����̃^�C�~���O�ł������ۗ̕L�������炷���@���l���Ă���v�Ɛ��������B

�܂Ƃ߂�ƁA�ؓ����A�����͉��L�̂Ƃ���ƂȂ�B

�@

�ؓ��� ����

INCJ

������

���v

INCJ

������ �� ���v

�D�抔

���ʊ�

�D�抔

���ʊ�

�V���\��

���ʊ� �@

2022/12/��

736.8

280

1016.8���~

4.5����

2.1����

29.7����

4.5���� �@

6.3����

47.2����

�ؓ�/�ԍ�

-200

200 �@

�@

�@

�@

�@

�@

�@

�@

���n

-536.8

536.8 �@

-4.5���� �@

�@

�@

�@

�@

-4.5����

������ �@

-150 �@

�@

�@

�@

�@

�@

�@

�@

�i���v�j (0)

(866.8)

866.5���~ �@

�@

�@

�@

�@

�@

�@

�]�� �@

�@

�@

�@

�@

-6.6����

+6.6���� �@

�@

�@

Debt/Equity Swap �@

-866.8 0 �@

�@

�@

+19.3���� �@

�@

+19.3����

�\�� �@

�@

�@

�@

�@

�@

�@

+38.5���� �@

+38.5����

�c�� 0

0 0 0

2.1����

23.1����

30.4����

38.5����

6.3����

100.4����

�@

�[�[�[�[�[�[�[

�o�܂͎��̒ʂ�B

�o�c�Č����̃W���p���f�B�X�v���C��2019�N8��9���A4-6�����̌��Z�\�����B

�ڋq�̍ɒ�����Ē��f�Ֆ��C�̉e���������v���ɂ�蔄�㍂�����������ق��A���R�H��̌������܂�517���~�̎��ƍ\�����P��p����ʑ����Ƃ��Čv�サ���B

���̌��ʁA�A�������v��833���~�̐Ԏ��ƂȂ�A�����߂ƂȂ����B

2019/8/14

JDI�������߂�

�W���p���f�B�X�v���C�iJDI�j��2019�N12��12���A �Ɨ��n�����ږ���������A�Z�b�g�O���[�v ����̎������B�Ɋւ����{���ӏ�����������Ɣ��\�����B

�������A�Z�b�g�́A ���{�J����s�q������������K���E�X�^�����[�،��̊��������{�����߂�Scott

Callon ����2006�N5���ɐݗ����� �B

�Ж��� �u�������v�͐痘�x�����������l�̐S�\���u������v����̂����B�o�c���O�́A

�u���{�𐢊E��L���ɁB���̖����S��s����������́w�������x�v�ł���B

Callon

�В��̓����X�^���X�͒����ۗL�������Ƃ����B

2019/12/19�@�W���p���f�B�X�v���C�A �������A�Z�b�g�O���[�v ����̎������B�Ɋւ����{���ӏ����� �@

�@

JDI��2020�N7��21���A�������A�Z�b�g����̒lj��o������ōŏI�_�����������Ɣ��\�����B

�@

2020/7/21�ŏI�_��

��������

���z �]�� ����

B��D�抔 2020/3

504���~

@50

10.08����

D��D�抔

2020/8/28 50���~

��50 1.00����

C��D�抔 �@

�@

�@

�@

E��D�抔

2020/10�` 554���~ @24 23.08 ����

���v �@

1108���~ @32.44 34.16 ����

2020/7/24

JDI�A�������A�Z�b�g�ƒlj��o������̍ŏI�_�����

�@

�W���p���f�B�X�v���C�iJDI)�@��2022�N1��12���A���{����2152���~����1���~�Ɍ�������Ɣ��\�����B

������2151���~�Ǝ��{��������247���~�A���̑����{��]���̈ꕔ�ŗݐϐԎ���2882���~����|����B

���{����1���~�Ƃ��邱�Ƃ� �A�Ŗ���́u������Ɓv�i���{��1���~�ȉ��j�ƈʒu�Â����A �y���ŗ��K�p�A�N800���~�ȉ��̌��۔�g���X�A���낢��̃����b�g��B

���{����̈ٓ��͎��̒ʂ�i�S���~�j�B

�@

�����O

����

������

���{��

215,223

-215,123 100

���{������

24,660

-24,660 0

���v��]��

-288,193

288,193

0

���̑����{��]��

73,310

-48,410 24,900

���v

25,000 0 25,000

�@2022/1/14

JDI�A�����ŗݑ���|

�@

���Ђ̑��v���ڂ͎��̒ʂ�B

�ŋ߂́A���E�I�ȃC���t�����i�ɂ�閯���@��̎��v�����A�E�N���C�i��⒆���̃R���i�E�C���X��ɋN������T�v���C�`�F�[���̍����A�����̓��̕��ޕs���̌p���A���ށE�G�l���M�[�E�A����̍������ɂ��A�������o�c���ƂȂ��Ă���B

�X�}�[�g�t�H�������Ȃǂ̎��v���݂��A�ɒ������������Ă���B

�W���p���f�B�X�v���C�iJDI)�@��2022�N1��12���A���{����2152���~����1���~�Ɍ�������Ɣ��\�����B

������2151���~�Ǝ��{��������247���~�A���̑����{��]���̈ꕔ�ŗݐϐԎ���2882���~����|����B

2022/1/14

JDI�A�����ŗݑ���|

�@

2023/2/14�@���{�Y�ƃp�[�g�i�[�Y�A���Ŕ����̍ŏI��Ă��o�@

���{�Y�ƃp�[�g�i�[�Y�iJIP�j�Ȃǂ̘A����2��9���A���łɔ����̍ŏI��Ă��o�����BJIP�ɑ��A��s�c���v1��4�牭�~�̗Z������镶�����o���A�������B�ɂ߂ǂ������B

�C�O�����Ƃ�u����������v�̊W�҂��܂ޓ��ł̌o�c�w����Ă�����邩�ǂ���������̏œ_�ƂȂ�B

�t�L�@���ŁA�����Ď�������c

���Ŏ�������3��23���A���{�Y�ƃp�[�g�i�[�Y�iJIP�j�Ȃǂ̘A���ɂ�锃����Ă�����邱�Ƃ����c�����B7�����{���߂ǂ�TOB�i�������J�����t���j�����{����BTOB���i��1��4620�~�ŁA�����z��2���~�ƂȂ�B

https://www.global.toshiba/content/dam/toshiba/jp/ir/corporate/news/20230323_1.pdf

�[�[�[

���ł�2022�N4��21���̎������ŁA �p�[�g�i�[���ƂȂ肤 ����ݓI�ȓ����Ƃ�X�|���T�[ ����A�� �Ɖ��l����Ɍ������헪�I�I�����i����J�����܂� �j�Ɋւ��� ��Ă��W���邱�Ƃ����c�����B

���ł�7��19���̎������ŁA���債��10���̂Ȃ����� ��2�����D�v���Z�X�ɏ��ق��镡���̖{�p�[�g�i�[����I�� �����B ����J���� �ւ����ĂƁA���ێ���O��Ƃ����헪�I���{�Ɩ���g�Ɋւ����Ă��܂܂�Ă���B

�ł́A���L�̊e�Ђ��I�ꂽ�Ƃ��ꂽ�B

1�D�Y�Ɗv�V�����@�\�iJIC) /

���{�Y�ƃp�[�g�i�[�Y�iJIP)

2. �đ�蓊���t�@���h�@Bain Capital

���ł̕M�������������t�@���h�o�g�҂� �V���K�|�[���� �ݗ�����

Effissimo Capital Management�́ABain

Capital�����Ŋ������J�����t�������ꍇ�A�ۗL�������ׂĉ��傷����j�ł��邱�Ƃ��AEffissimo��3��31���Ɋ֓������ǂ֒�o�����ύX���Ŗ��炩�ɂȂ����B

2022/4/5�@Bain

Capital �����ł̔���������

3. ���B���_��CVC Capital Partners

4. �J�i�_��Brookfield

�B��A���ł̏��ێ���O��Ƃ�����Ă����Ă���B

���ł͉����O�ז@�ō������ɏd�v�ȁu�R�A�Ǝ�v�Ƃ��Ĉʒu�t���錴�q�͎��Ƃ�����Ă���A�����ɂ͍��̏d�_�R�����s���ł���B���̂��߁ABain Capital��CVC

Capital Partners�̒P�Ƃł̔����͓���B���{��Ƃɂ�锃���ɗZ���܂��͗D�抔�ɂ��o���ŎQ������̂ł͂Ȃ����Ƃ݂���B

2022/7/22�@���ōĕҁA4�w�c�ɍi�荞�݁H�@

9�����{�Ɋ����t�@���h�̎Y�Ɗv�V�����@�\�iJIC�j��������2�����D�ɐi���{�Y�ƃp�[�g�i�[�Y�iJIP�j�Ƃ̘A�g������������j�ł��邱�Ƃ��킩�����B���łւ̏o���헪���߂���ӌ��Ɋu���肪�������B

���{�Y�ƃp�[�g�i�[�Y�iJIP�j�͍�����Ƃ̏o������2�����D�ɗՂޕ��j�ŁA�I���b�N�X�Ȃǂ�10�В��ɑ��A���łւ̏o���ɎQ������悤�Őf���A���{��Ƃ��������A���̂ł̗��D��ڎw���Ă���B

����ɑ��A�Y�Ɗv�V�����@�\�iJIC�j�́A���Ɖ�Ђ̎Q���ɏ��ɓI�ŁA�����O�̃t�@���h�Ƃ̘A�g��͍����Ă���A������2�����D�ɐi��ł����Bain

Capital �ƘA����g�ޕ����Œ������Ă���Ƃ����B

���ł����������t�@���h�̓��{�Y�ƃp�[�g�i�[�Y�iJIP�j�ɗD�挠��^�������Ƃ�10��11���ɕ�ꂽ�B����A�������i�Ȃǂ̏ڍׂȏ����̋��c���n�߂�B

2022/10/13�@���ōĕ҂̏� �@

�����̊��������Ƃɂ���2��2000���~���x�őS��������Ĕ���J�����邱�Ƃ����Ƃ���������Ă��o�����Ƃ����B

�W�҂̘b�ł́A�Q�悷���Ƃ͉��L�̂Ƃ���Ƃ����B

�I���b�N�X���o���ƗZ���ōő�3000���~���x

�������AJIP�͔��������̂����̗Z���ɂ��ċ�s�c����̊m����Ă��炸�A��s���Z������ӎv�����������Ƃ��ؖ�����u�R�~�b�g�����g���^�[�v�͊�����11��7���܂łɒ�o�ł��Ȃ������B

�[�[�[

����A����̗Z�������܂Ƃ߂�O��Z�F��s��2��9�������܂ł�JIP�ɑ��A���z1��2000���~�̗Z�����m��u�R�~�b�g�����g���^�[�v�𑗂����B����Ƃ͕ʂɓ��ł����߂�ꂽ�͈͂ʼn^�]�����������o����2000���~�̃R�~�b�g�����g���C���i�Z���g�j���݂���B

���m�o�ςɂ��ƁA�Z���̓���͎��̂Ƃ���B���v1��4000���~�̂����A�O��n��2�s���ߔ����S���邱�ƂŁA�܂荇���������B

�O��Z�F��s�i��͍s�j 5,150���~ �@

�O��Z�F�M���i����́j 2,200���~ �@

�i�O��n�@���v�j 7,350���~ 52.5%

�݂��ً�s�@�i��͍s�j 4,600���~ 33%

�O�HUFJ��s 1,600���~ �@

���������s 450���~ �@

���v 14,000���~ 100%

���������s��2013�N2���ɁA�I�y���[�V���i���E���X�N�Ǘ��ȂNj��Z�@�ւ̓����������T�|�[�g����\�����[�V��������œ��Ń\�����[�V�����Ɩ{�i�I�ȋ��Ƃ��J�n���Ă���B

�e�s��2022�N12���܂łɗZ���̕��j���ł߂Ă������A�������������i�R�x�i���c�j�̏����Ȃǂ��߂�����JIP�Ȃǂƒ����𑱂��Ă����B

�������������Ƃ́A���Z�@�ւ����҂ɑ��đݕt���s���ۂɕt�^��������̂ЂƂŁA���̌_��ɂ����āA���҂̍�������߂�����������܂�����ꍇ�ɁA���҂͊����̗��v��r�����A���Z�@�ւɑ��đ����ɑݕt���̕ԍς��s�����Ƃƒ�߂��Ă���B�@���Z�@�ւɂƂ��ẮA�Z����̓|�Y�ɂ��݂��|�ꃊ�X�N��\�ߌy�����邽�߂̑�

�ł���B

�������������ɂ́A�u�o�험�v��2���A�����ĐԎ��ɂȂ�Ȃ����Ɓv�Ƃ��������v�Ɋւ�����̂ƁA�u�����Y���O����75���������Ȃ����Ɓv�Ƃ�����

���Y�Ɋւ�����̂Ȃǂ�����B

�ŏI�I�ȏ����͖��炩�ɂȂ��Ă��Ȃ����A�u�����A���������������ꍇ�ɂ́A���ł����Ɣ��p�𔗂���\���͂���v�Ƃ����B �Ɛѕs�U���Ƃp���邱�Ƃ�A��s����̖���������邱�ƁA�o�c�Ď��̂��߂ɓ����Ƃ̑�\�҂��܂ވψ����ݒu����悤�A���߂Ă���Ƃ����B

�@

JIP�͏o����1���~�A��s�Z��1��2000���~�i�Z���g2000���~�������j�̍��v2��2000���~����A������̓��ł̉^�]�����Ȃǂ͏����A�����ɏ[�Ă�z�Ƃ��Ă�2���~�K�͂�z�肵�Ă���B

���ł̊����͍ĕ҂ւ̊��҂�D�荞��ō��l���ɂ���A �����̓��ł̎������z��1.99���~������A�قƂ�ǃv���~�A���͂��Ȃ����ƂɂȂ�B

�@

���ł�JIP�Ăɂ��ĎЊO�����7�l�ō\��������ʈψ���ŏڍׂ��c�_���Ă������A��Ă�����邩�ǂ����������}���A�ŏI�I�ɂ�12�l����������Ŕ��f����B

���ł̋Ɛт͈������Ă���AJIP�Ă��D�����̒�Ă��Z���Ԃŏo�Ă��邩�͕s�����ł���B

�@

�@

�ڎ�

�@����

�@

�@�@�@�@�@�@�@�@�@�@�@

�@�@�@�@�@�@�@�@�@�@�@