ブログ 化学業界の話題 knakのデータベースから 目次

これは下記のブログを月ごとにまとめたものです。

最新分は https://blog.knak.jp/

2010/5/11 宇部興産、廃プラ・リサイクル事業から撤退

宇部興産は5月7日、容器包装リサイクル法に基づく廃プラスチック等を化学工業用原料(合成ガス)にリサイクルするEUP事業から撤退すると発表した。

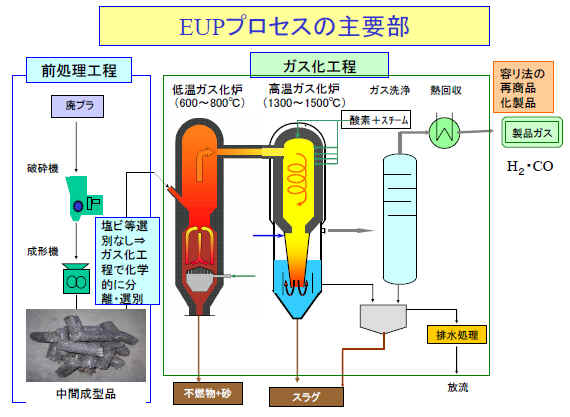

宇部興産は、荏原製作所と共同開発した加圧二段ガス化システム「EUPプロセス」で、容器包装リサイクル法に基づく廃プラスチック等を化学工業用原料合成ガス(主成分は、水素及び一酸化炭素)にリサイクルするEUP事業を、50/50JVの㈱イーユーピーで開始した。

2000年に宇部市の宇部アンモニア工業の隣接地に30t/dの実証試験設備を建設、

2001年にイーユーピーによる事業を開始し、2004年には増設した65t/dプラントと合わせ、2系列で運転開始した。

EUPプロセスは、廃プラスチックを水素及び一酸化炭素の分子レベルまで分解した上で合成ガスを製造し、この合成ガスを利用してプラスチックであるナイロン製品までリサイクルする優れたマテリアルリサイクル技術。

容器包装廃プラの処理能力は年間3万トン。

廃プラのほか、多種多様な廃棄物の処理が可能。

合成ガスは昭和電工川崎工場に送り、アンモニア製造設備で〔CO転化→炭酸ガス除去→精製〕工程を経て、水素とし、アンモニアを生産(廃プラ3万トンからアンモニア25千トン)。

不燃物、スラグは、セメント等建設資材へリサイクルする。2005年には文部科学大臣から科学技術賞を授与された。

宇部興産では、事業環境が年々厳しさを増していく中で、2007年9月にイーユーピーを100%子会社とし、さらに2008年3月には宇部興産に吸収合併して収益改善を推し進めてきた。

ところが、容器包装リサイクル法の現行入札制度においては、廃プラスチックをペレットなどにリサイクルする狭義のマテリアルリサイクルが優先されており、主要原料である廃プラスチックの確保が困難になった。

2008年度には、容器包装リサイクル協会に対して25,000トンの廃プラ調達を申し入れたが、実際に得られたのは、わずかに20トンだけだったという。

このため、同社は2008年6月以降設備を休止し、運転再開に期待をかけてきたが、今後も環境の好転は見込めず、収益の見通しも立たないため 事業撤退を決定した。

プラスチック処理促進協会では、次のように述べている。

国の委託事業として開発された技術で、当協会も実証実験に協力した経緯がある。世界的にも非常にユニークで優れた技術だ。

原料の廃プラスチックが手当てできないのは、マテリアルリサイクル優先という、今の容器包装リサイクル法の運用のしかたに問題がある。

このままでは、油ガス化とかコークス炉ガス化といった新しいリサイクル技術は、みんな芽を摘み取られてしまう。国は早く手法の見直しを行ってほしい。

ーーー

帝人は使用済みのPETボトルからPETボトルを再生する「ボトル to ボトル」を行っていた。

回収ボトルから、新原料リサイクルプラントでDMTを回収した後、これを化学分解して、石油から製造するのとまったく同等のTPAを得て、これを原料としてPETボトル用樹脂を生産する。

同社は2008年10月、「ボトル to ボトル」の休止を発表した。

ペットボトルのリサイクルは、基本的に容器包装リサイクル法に沿って行われており、各自治体によって回収された使用済みペットボトルが集められ、入札制度により、処理委託費とともに再商品化事業者に割り振られていた。

しかし、その後、中国をはじめとして使用済みペッ トボトルの需要が急増して、独自ルートで有償取り引きされるようになり、使用済みペットボトルは入手困難な状況になった。

2010/5/12 注目企業の決算-3 (住友化学、三井化学、旭化成、東ソー)

住友化学

減収、増益。

前々年比では大幅減益のまま。

基礎化学と石油化学は大幅増益ではあるが、赤字。

大日本住友製薬の米社買収の影響で、次期は営業損益は減益の予想。

| 単位:億円 (配当:円) | |||||||||||||||||||||||||||||||||||||||||||||||||||

|

|||||||||||||||||||||||||||||||||||||||||||||||||||

営業損益対比(億円)

2008/3 2009/3 2010/3 前年比 2011/3

予想前年比 内訳 売価差 購入価格差 合理化 固定費差 数量差他 基礎化学 106 -153 -27 127 0 -410 435 40 62 石油化学 45 -303 -53 250 39 -1,270 1,275 -15 260 精密化学 114 16 15 -1 4 -40 55 5 10 -31 情報電子化学 63 -10 33 43 155 -400 0 184 130 128 農業化学 209 244 259 15 207 -70 75 10 5 -5 医薬品 465 324 293 -30 -5 0 0 0 -300 270 その他 37 -79 -5 74 -62 0 0 0 80 10 全社 -15 -17 -2 16 12 合計 1,024 21 515 493 350 -2,190 1,840 200 -50 693 同社発表の2011/3予想では研究費配賦方法の変更などでセグメント別損益に変動があるため、

その変動を除外して表示。

ーーー

大日本住友製薬

2009年10月に米Sepracor Inc.を買収、2009年度実績には同社の2009年10月15日~12月31日の実績が含まれている。

単位:億円 (配当:円)

売上高 営業損益 (研究費) 経常損益 当期損益 配当 中間 期末 2009/3 2,640 312 (528) 314 200 9 9 2010/3 従来ベース 2,676 378 (484) 364 226 米国子会社 286 83 (29) 79 52 同 特許権、

ノレン代償却-105 -105 -69 合計 2,963 356 (514) 338 210 9 9 前年比 322 45 24 10 2011/3

予従来ベース 2,430 264 (468) 238 156 米国子会社 1,110 133 (207) 134 86 同 特許権、

ノレン代償却-362 -362 -242 合計 3,540 35 (675) 10 0 9 9

2010年3月期は前年比で増収増益となった。

2011年3月期予想は大幅減益で、営業損益は321百万円減り、当期損益はゼロの予想。

理由:

・国内は、薬価改定、後発品影響による減収により減益となる。(-114億円)

・米国子会社が通年で連結されることにより増益となるが、 (+50億円)

・米子会社の特許権やノレン代の償却がフルにかかる。 (-257億円)Sepracor買収に伴う負担

特許権 1,197百万ドル 品目ごとに償却 2010年負担 319百万ドル

ノレン 914百万ドル 20年償却 同上 46百万ドル一括償却ではないため、暫くの間、負担が続く。

ーーー

三井化学

前年比増益ではあるが、以前赤字。

(但し、前半は190億円の営業損失、後半は95億円の営業利益)

| 単位:億円 (配当:円) | |||||||||||||||||||||||||||||||||||||||||||||||||||

|

|||||||||||||||||||||||||||||||||||||||||||||||||||

2011年3月期の損益には、特別利益として退職給付債務減額146億円を含む。

中長期の収益構造改善対策の一つとして、2010年4月に退職金・年金給付水準の見直しを行った。営業損益対比(億円)

2008/3 2009/3 2010/3 前年比 内訳 数量差 交易条件 固定費他 機能材料 359 -160 -76 84 41 -48 91 先端化学品 108 73 86 13 -26 -3 42 基礎化学品 335 -320 -76 244 66 52 126 その他 34 1 11 10 -8 -3 21 全社 -63 -49 -40 9 9 合計 772 -455 -95 360 73 -2 289

ーーー

旭化成

前年比は減収増益だが、前々年比では大幅減益。

ケミカル事業が海外での製品需要の回復により交易条件が改善、

コストダウンに努めた住宅事業が業績を伸ばした。

特別利益に、米国CoTherix社との仲裁の最終裁定による利益65億円を計上。

| 単位:億円 (配当:円) | |||||||||||||||||||||||||||||||||||||||||||||||||||

|

|||||||||||||||||||||||||||||||||||||||||||||||||||

営業損益対比(億円)

2008/3 2009/3 2010/3 前年比 前年比増減内訳 数量差 売価差 コスト差 ケミカルズ 652 -65 261 326 -14 -762 1,102 ホームズ 214 219 253 35 -93 20 108 ファーマ 127 120 40 -80 24 -21 -84 せんい 72 -15 -28 -13 -10 -85 82 エレクトロニクス 222 73 72 -1 108 -182 74 建材 28 17 12 -5 -41 13 24 Service & Eng. 52 56 18 -38 -37 0 -1 全社 -90 -55 -53 2 2 合計 1,277 350 576 226 -63 -1,017 1,307

ーーー

東ソー

前年比増益で、全セグメントが黒字となった。

| 単位:億円 (配当:円) | |||||||||||||||||||||||||||||||||||||||||||||||||||

|

|||||||||||||||||||||||||||||||||||||||||||||||||||

営業損益対比(億円)

2008/3 2009/3 2010/3 前年比 石油化学 150 -48 79 127 在庫評価の影響の改善 基礎原料 27 -175 7 182 固定費の減少、在庫評価の影響の改善 機能商品 380 -9 15 24 固定費の減少、在庫評価の影響の改善 サービス 34 28 29 1 合計 591 -203 130 334

三星グループは5月11日、新事業戦略を発表した。

本年3月に経営の第一線に復帰した李健煕会長主宰で新事業関連社長会議を開き、確定したもので、未来の新事業は、太陽電池、自動車用電池、発光ダイオード(LED)、バイオ製薬、医療機器の5つ、2020年まで23兆3000億円(約1兆9000億円)を投資するというもの。

| 事業 | 投資額 | 売上高 | |

| 太陽電池 | 6.0兆ウォン | 10.0兆ウォン | |

| 自動車用電池 | 5.4兆ウォン | 10.2兆ウォン | SB LiMotive |

| LED | 8.6兆ウォン | 17.8兆ウォン | |

| バイオ関連 | 2.1兆ウォン | 1.8兆ウォン | バイオシミラー中心 |

| 医療機器 | 1.2兆ウォン | 10 兆ウォン | 9500人雇用 |

| 合計 | 23.3兆ウォン | 50 兆ウォン |

太陽電池事業には10年間に6兆ウォン(約4900億円)を投資し、売上高10兆ウォン(約8100億円)を目指す。

既に研究開発用の生産ラインを稼働中。効率の高い結晶系太陽電池から先に開始し、その後は単価が割合安い薄膜系事業を進める。

自動車用電池には、Samsung SDI とドイツBosheとの合弁会社・SB LiMotiveが5兆4000億ウォン(約4400億円)を投資し、売上高10兆2000億ウォン(約8300億円)を目指す。

2009年8月、SBリモティブはBMWに対し 2013年から8年にわたり電気自動車用電池を供給することが決まった。

LEDについては、ディスプレーばかりでなく一般照明と自動車用部品(ヘッドランプ、室内灯、計器盤など)にも事業を拡大する。このために10年間に8兆6000億ウォン(約7000億円)を投資し、売上高17兆8000億ウォン(約1兆4000億円)を目指す。

バイオ関連事業には2兆1000億ウォン(約1700億円)を投資する。サムスン電子が昨年新事業として発表したバイオシミラー(後発生物製剤)が中心となる見込み。

2009年7月、サムスン電子がバイオシミラー(後発生物製剤)分野進出に向け、向こう5年間で5000億ウォン(約365億円)を投資することが明らかになった。

国内バイオ企業3社 と企業連合を構成し、特許権が消滅する9種以上のバイオシミラーを大量供給できるシステムの構築を進めており、2011年の製品発売を目標としている。

血液検査器などの医療機器には1兆2000億ウォン(約 1000億円)を投資する。

同グループは5つの新事業を通じて 2020年まで売上高50兆ウォン(約4兆円)を達成し、4万5000カ所の新規雇用を創出する。

ーーー

三星(サムスン)グループの李健煕会長は2008年4月、脱税などの疑惑を受け、退陣を発表した。

2008/4/26 揺れる韓国サムスングループ

2009年8月14日、李健熙前会長の差し戻し審判決で、ソウル高裁は、関連会社であるサムスンSDSの新株引受権付社債 を不当に安く発行したとして懲役3年、執行猶予5年、罰金1100億ウォン(約85億円)の判決を言い渡した。

2009年12月29日、韓国政府は執行猶予付きの刑が確定している李健熙前会長を31日付けで特別赦免すると発表した。

国際五輪委員会委員の資格を回復させ、2018年冬季五輪招致に弾みをつけるためとしている。

2010年3月24日、李健煕氏がグループ社長団会議の要請を受け、サムスン電子の会長に復帰した。

世界シェア首位のメモリーや液晶パネルで中国などの追撃を受け、「今後10年以内にサムスンを代表する製品は大部分無くなる」と危機感を示し、新規事業育成に注力するとした。

今回のサムスンの未来戦略は、「環境」と「健康」に焦点を合わせている。これらは同社としては新分野で、現在多額の利益をもたらしている既存事業には安住しないという意思を示している。

但し、バイオ製薬事業に投入する資金は10年間で2兆1000億ウォンにすぎず、どれだけ成果が上がるか疑問とする声もある。

ーーー

付記

三星電子は5月17日、2010年の設備投資と研究開発費の総額が過去最大の26兆ウォン(約2.1兆円)となると発表した。

投資計画26兆ウォンの内訳は設備増強が18兆ウォン、研究開発が8兆ウォン。

設備投資のうち半導体分野には11兆ウォンを充てる。NAND型フラッシュメモリーで、回路線幅が20ナノ台の次世代メモリーを生産する工場を韓国内に新設。11年からの量産を目指す。30ナノ台のDRAM量産に向けた設備も増強する。

液晶パネル分野には5兆ウォンを投じる。「第8世代」の新ラインを設置、11年から量産を開始する。

同社の2010年3月末の手元資金(現金と換金性の高い資産)は20.6兆ウォンもある。

2010/5/13 LANXESS とTSRC、中国でNBR製造

LANXESS と台湾の合成ゴムメーカーTSRCは5月7日、50/50JVのLANXESS-TSRC (Nantong) Chemical Industrial Co. を設立すると発表した。

50百万ドルを投じて、江蘇省南通市に年産30千トンのNBRプラントを建設する。

9月に杭打ち式を行う予定で、2012年の生産開始を目指す。

JVは本年夏に、LANXESSのフランスのLa Wantzenau 工場のNBRを使って、中国でのマーケティングを開始する。

付記

Lanxessは2012年5月、JVのプラントが生産を開始したと発表した。

LANXESSでは、「中国のNBR市場は世界で最も成長力があり、2桁の伸びを示している」とし、「TSRCとの提携は、成長するアジア市場での更なる提携の一歩」としている。

LANXESSは世界最大のNBRのメーカーで、フランスのLa Wantzenau とカナダのSarniaにプラントを持っていたが、SarniaのプラントをLa Wantzenau に移した。

同社は2007年12月にブラジルの合成ゴムメーカーPetroflex (Braskem 33.5%出資)の70%を買収、2008年10月には100%オーナーとなったが、ここのNBRプラントもLa Wantzenau に移す。

移転完了後はLa Wantzenau 工場の能力は100千トン以上となる。

なお、日本ゼオンは世界で合計95千トンの能力を持っている。 日本 45千トン 徳山、川崎工場 米国 35千トン 1989年10月にB.F.Goodrich ChemicalのNBR事業を買収(Louisville, KY)

1998年12月 米国DSM Copolymer からNBR事業を買収(商権のみ)

1999年9月 米国GoodyearからNBR事業を買収(商権のみ)英国 15千トン 1989年3月にBP ChemicalsのNBR事業(Sully工場)を買収 合計 95千トン

TSRC(当初名はTaiwan Synthetic Rubber Co.)は1973年設立の台湾最大の合成ゴムメーカーで、台湾の大社に以下のプラントを持つ。

SBR 100千トン (1977年

BFGoodrich技術)

BR

52千トン (1982年

宇部興産技術)

TPE 54千トン (1988年

Phillips Petroleum技術)

同社は中国に進出、今回NBRプラントを建設する南通市にはSBRとBR、SEBC(styrene-ethylene-butylene block copolymer)のプラントを持つほか、上海と山東省済南市にTPEのプラントを持っている。

また、タイでも宇部興産のBR事業に参加しており、本年4月にはインドのSBR計画に参加している。

立地 社名 能力 出資 SBR 南通市 Shen Hua Chemical Industrial

(申華化学)180千トン Polybus(TSRC子会社)65.44%

丸紅

Nantong Petro-ChemicalBR 南通市 台橡宇部(南通)化学工業 50千トン

(2011 年

→72千トン)TSRC 55%

宇部興産 25%

丸紅 20%SEBC 南通市 TSRC (Nantong) Industries 20千トン TSRC 100% TPE 上海市 TSRC (Shanghai) Industries 13千トン TSRC 100% 済南市 TSRC (Jinan) Industries 5千トン TSRC 100% BR タイ

ラヨンThai Synthetic Rubbers 72千トン

(当初

50千トン)TSRC 13.0%

宇部興産 73.1%

丸紅 13.0% ほかSBR インド

パニパットIndian Synthetic Rubber 100千トン IOCL 50%

TSRC 30%

丸紅 20%

付記

LANXESSは5月17日、シンガポールでのBR 10万トンプラントの建設着工を発表した。2013年1Qのスタート予定。

同計画は当初 2008年2月に発表され、2010年末の完成としていたが、2009年6月にglobal economic crisis を理由に延期され、2014年完成としていた。

付記

同社はShellとの間で原料のRaffinate-1の購入契約を締結した。ShellのBukom Islandのブタジエン抽出設備の副産品をパイプラインで受け入れる。

同社はベルギーのZwijndrecht とカナダのSarnia にプラントを持っており、シンガポール完成後の能力は38万トンとなる。

2010/5/14 注目企業の決算-4 (三菱ケミカルホールディングス、三菱レイヨン、東レ、帝人)

三菱ケミカルホールディングス

減収、増益だが、前々年比では営業利益は半減。

ヘルスケアの貢献が圧倒的で、これを除くと赤字。特にポリマーズの赤字が大きい。

前年比では、ケミカルズの回復が大きい。デザインド・マテリアルズも回復。

なお、2010年3月30日に三菱レイヨンを子会社化した。10月1日には100%子会社とする。

2011年3月期には三菱レイヨンの業績を含む。

2009/11/19 三菱ケミカルHDが三菱レイヨンを買収

| 単位:億円 (配当:円) | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

三菱レイヨンの影響は、上期の少数株主分だけ、損益が下記の同社の決算予想と異なっている。

なお、次期よりケミカルズ、ポリマーズの減価償却方法を定率法から定額法に変更。

償却費が190億円減少するが、これが反映されている。

営業損益対比(億円)

2008/3 2009/3 2010/3 前年比 ケミカルズ 基礎化学品 -678 -16 662 炭素 123 89 -34 合計 109 -555 73 628 ポリマーズ 112 -130 -217 -88 エレクトロニクス・アプリケーションズ 316 48 71 23 デザインド・マテリアルズ 97 -21 82 103 ヘルスケア 572 793 716 -77 その他 141 88 62 -26 全社 -97 -141 -123 18 合計 1,250 82 663 582

当期の特別損益に変わったものが計上されている。

特別利益 負ののれん発生益 137億円

段階取得に係る差益 75億円M&Aに関する会計基準は2010年4月から適用だが、2009年4月からの早期適用も可能で、同社はこれを行っ た。(当期損益の増加に貢献)

負の「のれん」は(企業買収価額<買収企業の純資産)の場合の差額で、従来は一定期間で償却していたが、一挙に利益に計上 する。

企業買収を段階的に行う場合、従来は個々の取引時の時価を簿価にしていたが、支配獲得時の時価を全株式の簿価とするよう変更になる。

最終株価と個々の取引時の株価の差が「段階取得に係わる差益」となる。同社の当期中の買収には、三菱樹脂によるQuadrantのTOBなどがある。

ほかに特別損失に、関係会社整理損 -126億円がある。

三菱化学が1992年撤退したマレーシアにおける希土事業について、本年8月に廃棄物処理施設の設置工事契約を締結した。 この工事の施工に伴う費用の負担に備え、関係会社整理損として126億円を計上した。

ーーー

田辺三菱製薬

単位:億円 (配当:円)

売上高 営業損益 経常損益 当期損益 配当 中間 期末 2009/3 4,148 717 726 265 14 14 2010/3 4,047 615 616 303 14 14 前年比 -100 -102 -109 37 0 0 2011/3予 3,800 550 550 270 14 14

特別損失が前期の258億円から108億円に減少し、当期損益は増益となった。

(うち HCV訴訟損失引当 前期88億円が30億円に減少)

次期は薬価改定の影響、メドウェイに関する行政処分などの影響で減収減益予想。

ーーー

三菱レイヨン

増収増益。買収したLucite International Groupの業績を2009年5月28日から12月末までの分を含む。(売上高799億円)

MMAを中心とする化成品・樹脂とアクリル繊維・ANは好転したが、炭素繊維は赤字転落。

| 単位:億円 (配当:円) | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

営業外損益に為替差損益を含み、これが経常損益に影響している。

2009/3 51億円(益)

2010/3 69億円(損)同社は2006/3より、退職給付会計における数理計算上の差異の処理方法を、定額法償却での営業外費用処理から発生の翌年度に営業費用として一括償却する方法に変更した。

2008/3 21億円(損)

2009/3 59億円(損)

2010/3 49億円(損)

上表の通常損益は、この影響を除外したもの。営業損益対比(億円) 数理計算上の差異償却を除外

2008/3 2009/3 2010/3 前年比 化成品・樹脂 236 44 160 116 中国を中心としたアジアで需要回復

ルーサイト(2009/5/28-12/31)アクリル繊維・AN 10 -91 -11 80 構造改革施策の効果発現 炭素繊維・複合材料 113 19 -57 -76 依然として厳しい競争環境 アセテート・機能膜 36 10 9 -1 全社 0 1 2 1 合計 396 -17 104 121 原燃料価格 +269、販売価格 -300

数量 -62、コストその他 +213

ーーー

東レ

減収、増益(経常損益は下記の理由で減益)

前々年比では大幅減益のまま。

炭素繊維複合材料が赤字となった。

| 単位:億円 (配当:円) | |||||||||||||||||||||||||||||||||||||||||||||||||||

|

|||||||||||||||||||||||||||||||||||||||||||||||||||

経常損益減少は

持分法による投資損失 -145億円(パナソニックプラズマディスプレイなど)

休止設備関連費用 -69億円による。

(前年度には為替差損 -58億円があったが、本年はなし)営業損益対比(億円)

2008/3 2009/3 2010/3 前年比 繊維 214 77 121 44 本体赤字縮小

海外(韓国ポリエステル長繊維、中国不織布等)増益プラスチック・ケミカル 207 41 81 40 本体赤字縮小

海外増益情報・通信機器 298 98 185 87 本体、海外増益 炭素繊維複合材料 181 84 -62 -146 本体、海外とも赤字に 環境・エンジニアリング 98 33 47 14 ライフサイエンスその他 63 32 15 -17 全社 -25 -4 14 18 合計 1,034 360 401 41

ーーー

帝人

減収で営業損益は減益となった。

前々年比では大幅減益のまま。

東レと同様、炭素繊維の赤字が大きい。

| 単位:億円 (配当:円) | |||||||||||||||||||||||||||||||||||||||||||||||||||

|

|||||||||||||||||||||||||||||||||||||||||||||||||||

営業外損失、特別損失には下記を含む

2009/3 2010/3 営業外損失 : 持分法による投資損失 80 34 特別損失 異常操業損失 102 107 事業構造改善費用 33 * 206 金銭信託の追加拠出 - 72 減損損失 116 44 その他 82 53 合計 333 482 * インドネシアのポリエステル繊維子会社譲渡など 営業損益対比(億円)

2008/3 2009/3 2010/3 前年比 合成繊維 244 -28 -151 -123 アラミド繊維 減益

炭素繊維 減益大幅赤字

ポリエステル繊維 コストダウンで赤字縮小流通・リテイル 53 39 34 -5 化成品 202 2 80 78 樹脂 コストダウンで増益

フィルム 減益医薬医療 217 248 242 -6 技術料収入減 IT・新事業 35 36 30 -6 全社 -100 -118 -100 18 合計 652 179 134 -45 売価差 -410、原燃料単価 +420

販売数量 -370、コスト削減ほか 315

同社は下記の緊急対策及び構造改革を進めている。

・ 課題事業の構造改革(ポリエステル繊維、PET フィルム、ポリカーボネート樹脂)

ポリエステル繊維で、

長繊維の国内からタイの子会社への生産移管

インドネシアの子会社の売却

・ 高機能素材事業の構造改革

・ 全社での徹底した固定費削減:平成22年度迄に400億円削減

・ 大型投資の2年間凍結・運転資本効率化:平成21年度に設備投資350億円・在庫250億円削減

・ 「構造改革」と「成長軌道への回帰」を推進する組織改革

2010/5/15 注目企業の決算-5 (富士フィルム、JXホールディングス、チッソ)

富士フィルム

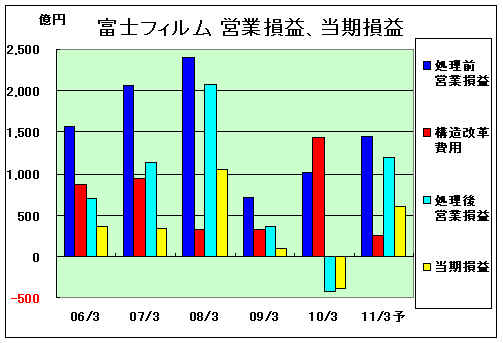

富士フィルムの営業損益は構造改革処理前では前年を308億円上回ったが、1,437億円もの構造改革費用を計上した結果、最終営業損益は421億円の赤字、当期損益も384億円の赤字となった。

| 単位:億円(配当:円) | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

同社は2006年4月に中期経営計画「VISION 75」を発表したが、2009年度の営業利益を2,500億円を目指し、2005-6年度で累計1,650億円以上の構造改革費用を計上した。

(2007年3月期は941億円となったが、他に営業外損益で224億円を計上、これを含めると2年間合計の実績は2,025億円となる。)

その後も構造改革を続け、最終仕上げとして、2010年3月期に1,437億円を計上、2011年3月期に250億円を予定している。

6年間の構造改革費用の合計は4,377億円もの多額にあがる。(営業外損益分を含む)

構造改革のポイント

・間接部門の大幅スリム化

・R&Dの効率化・重点分野へのシフト

・フォト事業の徹底的スリム化

・デジタルカメラ事業の抜本的改革

・ドキュメント・インフォメーション事業の体質強化

(インフォメーション事業にはメディカルシステム・ライフサイエンスを含む)

2010年3月期のセグメント別営業損益は以下の通り。 (億円)

処理前 構造改革費用 処理後 Imaging カラーフィルム

カラーペーパー・薬品等

フォトフィニッシング機器

ラボ・FDi

デジタルカメラ-151 541 -692 Information メディカルシステム・ライフサイエンス

グラフィックシステム

フラットパネル・ディスプレイ材料

記録メディア

情報・産業機材617 643 -26 Document デジタル複合機

オフィスプリンター

サービス575 253 322 全社 -25 -25 合計 1,016 1,437 -421

構造改革費用の推移は以下の通り。 (単位:億円)

| 構造改革 費用 |

内容 | 効果 | |||||||||||||||||||||

| 2006/3 | 860 | Slim & Strong 活動 ・生産設備加速償却等 ・特別退職金等人員削減関連 ・投資有価証券評価損 (*) 人員削減 2007/3末までに5000人強 |

2007/3 400強 | ||||||||||||||||||||

| 2007/3 | 941 * 224 |

||||||||||||||||||||||

| 2008/3 | 330 | ||||||||||||||||||||||

| 2009/3 | 335 |

|

|||||||||||||||||||||

| 2010/3 | 1,437 |

|

2009年度 380 2010年度 +450 2011年度 + 70 合計 900 |

||||||||||||||||||||

| 2011/3予 | 250 |

ーーー

JXホールディングス

新日本石油と新日鉱ホールディングスは2010年4月1日に合併し、JXホールディングスとなった。

両社とも前年の在庫評価による大きな赤字が逆転し、黒字となった。

しかし、在庫評価を除いた損益では、石油製品の販売数量減少およびマージンの悪化、石油・天然ガス開発部門の減益などにより、前年比減益となった。

| 単位:億円 | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 2011/3では、新日本石油が減価償却法を定率法から定額法に変更(影響 +290億円) | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 両社の経常損益の内訳は以下の通り。 | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 新日本石油 単位:億円 | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 新日鉱 ホールディングス | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

参考 出光興産決算 2010/5/5 注目企業の決算-2(JSR、カネカ、出光興産)

ーーー

チッソ

増収、増益で、前々年比でも営業損益、経常損益は増益となった。

| 単位:億円 | |||||||||||||||||||||||||||||||||||

|

同社の事業は以下の通り。

化学品事業

機能材料分野(液晶、電子部品等)

化学品分野(樹脂、アルコール、溶剤等)

加工品分野(繊維製品、肥料等)

その他の事業(商事部門、エンジニアリング部門)

特別損失に水俣病補償関係損失等として47億円を計上した。

期末現在での利益剰余金は -1,034億円となり(前年末は -1,139億円)、資本金 78億円に対し、純資産合計は -807億円となった。

水俣病の「特別措置法」では、同社は、県の判定による対象者に一時金一人当たり210万円、団体に対し31億5千万円を支払うこととなるが、同社では支払い総額については今後の判定等によるとして判明しないとしている。

同社では以下の通り述べている。

「特別措置法」に従って、紛争解決を図るとともに、「特別事業者」としての指定を受けたうえで、「事業再編計画」の作成及び認可申請等を行い、会社組織の再編(いわゆる分社化)に取り組んでまいります。

参考 2010/1/11 チッソ会長、「10月分社化目指す」

各社の営業損益は以下の通り。

|

|

前年度については下記参照

2009/5/15 注目会社 2009年3月決算-7

武田薬品工業

減収だが、販売費及び一般管理費が研究開発費を中心に1,816億円の大幅な減少となったことで増益。

研究開発費減少は、下記の米国事業再編の影響参照。

その他の販売費及び一般管理費は、円高の影響などで250億円減少

次期は、米国でのプレバシドの特許満了や円高などでの減収と、新研究所の稼動に伴う研究開発費の増加などで減益の予想。

| 単位:億円 (配当:円) | |||||||||||||||||||||||||||||||||||||

|

|||||||||||||||||||||||||||||||||||||

米国事業再編によるTAP社の分割・子会社化およびミレニアム社買収の影響

営業損益 特別利益 2009/3 -2,423億円 713億円 2010/3 -792億円 増減 1,631億円 -713億円

ーーー

アステラス製薬

円高で172億円の減益、研究開発費が1,590億円から1,955億円に365億円増加。

次期は特許満了などによる減収、製品構成変化による原価率アップで減益予想。

研究開発費は減。

| 単位:億円 (配当:円) | |||||||||||||||||||||||||||||||||||||

|

|||||||||||||||||||||||||||||||||||||

ーーー

エーザイ

当期は、AkaRx,

Inc.買収に伴うインプロセス研究開発費239億円の計上により、営業利益、経常利益および当期純利益は減益。

(税務上の損金とならない)

次期は、これがないため、増益。

| 単位:億円 (配当:円) | |||||||||||||||||||||||||||||||||||||

|

|||||||||||||||||||||||||||||||||||||

2007年12月、がん・救急治療に強みを持つ米国バイオファーマ企業であるMGI PHARMAを総額約39 億米ドルの現金にて買収する最終契約を締結した。

2008/3はMGI Pharma買収に伴うインプロセス研究開発費874億円を計上

ーーー

売上高は、2008年11月に子会社化したRanbaxy Laboratoriesの売上高1,466億円の寄与により増収となった。

利益面では、研究開発費は123億円増加したが、増収により増益となった。

営業外損益に、Ranbaxyでのインドルピーの対米ドルレート変動リスクヘッジによるデリバティブ評価損益がある。

前年度は205億円の損であったが、当年度は172億円の益となり、差引377億円の増益となった。(次期は見込まず)

前年度は特別損失にRanbaxy Laboratories の「のれん償却」 3,544億円を計上している。

次期については、薬価改定の影響、研究開発費増加や新製品発売に伴う販売促進費の増加で減益を予想。

| 単位:億円 (配当:円) | |||||||||||||||||||||||||||||||||||||

|

|||||||||||||||||||||||||||||||||||||

ーーー

田辺三菱製薬 既報

研究開発費の一時金支払いなどでの増、退職給付費用の増などで販売費及び一般管理費が105億円増加

ーーー

中外製薬(12月決算)

タミフル売上高が762億円で前年比678億円増、その他製品でも増収となり、この結果増益となった。

次期については、マイルストーン収入の減少や薬価改定などの要因、営業費・研究開発費の増加で減益を予想。

| 単位:億円 (配当:円) | |||||||||||||||||||||||||||||||||||||

|

|||||||||||||||||||||||||||||||||||||

ーーー

大正製薬

| 単位:億円 (配当:円) | |||||||||||||||||||||||||||||||||||||

|

|||||||||||||||||||||||||||||||||||||

2007/3は、主力のドリンク剤の異常気象などにともなう市場の落ち込みが響き、大幅減益となった。

ーーー

塩野義製薬

増収、増益。

(塩野義製薬は2008年10月、米国の中堅製薬会社Sciele

Pharmaを総額14億2400万ドルで買収したが、前年度にはこれに伴う仕掛研究開発費

97億円等を含む)

| 単位:億円 (配当:円) | |||||||||||||||||||||||||||||||||||||

|

|||||||||||||||||||||||||||||||||||||

ーーー

大日本住友製薬 既報

3月決算が出揃った。(旭硝子、昭和電工は12月決算)

営業損益でみると、多くの会社が前年比では増益となっているが、信越化学を初め、帝人、JSRなど減益の会社も多い。

前年比増益の会社も前々年比では減益で、減益幅は非常に大きい。特に石油化学と情報電子化学の部門での減益が大きい。

(グラフの中では前々年比で増益はチッソのみ)

|

|

|

|

石油化学については、今後、ナフサの上昇が予想されるが、製品値上げについては、海外からの流入懸念やデフレ下での需要家の反発で難しい。

輸出についても、サウジのPetroRabigh が本格生産を開始したほか、中東、中国での大規模計画が相次いでスタートし、今後は難しくなる。逆に、中国から締め出される韓国や台湾のメーカーの日本向け輸出の可能性も出てくる。

このままではジリ貧になる恐れが強い。

最新情報は https://knak.cocolog-nifty.com/blog/