その根拠の一つに経済産業省の発表する「世界の石油化学製品需給動向」の中国の石化製品の需給予想がある。

https://www.meti.go.jp/policy/chemistry/index.html

2005年5月の資料から中国のエチレン関連製品の需給をグラフ化すると以下の通りとなる。

ブログ 「化学業界の話題 knakのデータベースから」 バックナンバー 連絡先: knak@js2.so-net.ne.jp

このブログは筆者のデータベースをもとに、化学業界のトピックスや問題点などをまとめたもの。

| 目次 | ||||

| 項目別 索引 クリックしてください。 | ||||

年月別 |

||||

| 2006年 | ー 2月 3月 4月 5月 6月 7月 8月 9月 10月 11月 12月 | |||

| 2007年 | 1月 2月 3月 4月 5月 6月 7月 8月 9月 10月 11月 12月 | |||

| 2008年 | 1月 2月 3月 4月 5月 6月 7月 8月 9月 10月 11月 12月 | |||

| 2009年 | 1月 2月 3月 4月 5月 6月 7月 8月 9月 10月 11月 12月 | |||

| 2010年 | 1月 2月 3月 4月 5月 6月 7月 8月 9月 10月 11月 12月 | |||

| 2011年 | 1月 2月 3月 4月 5月 6月 7月 8月 9月 10月 11月 12月 | |||

| 2012年 | 1月 2月 3月 4月 5月 6月 7月 8月 9月 10月 11月 12月 | |||

| 2013年 | 1月 2月 3月 4月 5月 6月 7月 8月 9月 10月 11月 12月 | |||

| 2014年 | 1月 2月 3月 4月 5月 6月 7月 8月 9月 10月 11月 12月 | |||

| 2015年 | 1月 2月 3月 4月 5月 6月 7月 8月 9月 10月 11月 12月 | |||

| 2016年 | 1月 2月 3月 4月 5月 6月 7月 8月 9月 10月 11月 12月 | |||

| 2017年 | 1月 2月 3月 4月 5月 6月 7月 8月 9月 10月 11月 12月 | |||

| 2018年 | 1月 2月 3月 4月 5月 6月 7月 8月 9月 10月 11月 12月 | |||

| 2019年 | 1月 2月 3月 4月 5月 6月 7月 8月 9月 10月 11月 12月 | |||

| 2020年 | 1月 2月 3月 4月 5月 6月 7月 8月 9月 10月 11月 12月 | |||

| 2021年 | 1月 2月 3月 4月 5月 6月 7月 8月 9月 10月 11月 12月 | |||

| 2022年 | 1月 2月 3月 4月 5月 6月 7月 8月 9月 10月 11月 12月 | |||

| 2023年 | 1月 2月 3月 4月 5月 6月 7月 8月 9月 10月 11月 12月 | |||

| 2024年 | 1月 2月 3月 4月 5月 6月 7月 8月 9月 10月 11月 12月 | |||

| 2025年 | 1月 2月 3月 4月 5月 6月 8月 9月 10月 11月 12月 | |||

来年2007年はプラスチックが初めて誕生してから100周年に当たる。

1907年、ベルギー系アメリカ人のベークランド博士がフェノール樹脂(商品名:ベークライト)を開発した。

(1909年という説もあるが、これはAmerican Chemical

Societyで発表した年)

Dr. Leo Hendrik Baekeland (1863-1944) はベルギーのGhentで生まれ、1889年に米国籍を取った。

1893年、ニューヨークに Nepera Chemical

Companyを設立、最初に画期的な印画紙 Veloxを開発し、1898年にEastman

Kodak Companyに技術を売却した。

次いで、新しい電解槽の開発者のClinton P. Townsend に協力してパイロットプラントを建設、これがHooker

Electrochemical Company(現在のオキシケムの一部)の元となった。

その後、セラックニス(shellac :ラックカイガラムシが分泌する樹脂をアルコールに溶かしたもので古くからインドや中国で木材の塗装に利用されてきた)の代替品つくりを目指し、その延長でフェノールとホルムアルデヒドからプラスチックの製造に成功、ベークライトと名付けた。

ベークラント博士は欧州と米国にベークライト製造の会社を設立している。

まず、1910年5月にドイツに Rutgers AG と合弁で

Bakelite GmbH を設立した。

次いで同年10月に自ら米国New Jersey州に General

Bakelite Company を設立した。

前者はその後、Rutgers AG

の子会社となったが、2004年にBorden Chemical, Inc.が買収した。

そのBorden Chemical はApollo Management LP

の子会社となっているが、2005年にResolution

Performance Products LLC と合併し、Hexion Specialty

Chemicals となっている。

後者のGeneral Bakelite Company はその後、Bakelite Company と改称したが、1939年にUnion Carbide and Carbon Corporation (後のUnion Carbide で、2001年にダウに吸収された)に売却された。

日本では早くも1911年にベークライトが試作されている。(日本初のプラスチック)

ベークランド博士の親友であった高峰譲吉博士が、特許権実施の承諾を受けたもので、三共商店(今の三共)の品川工場で製造された。

(そもそも、三共商店は高峰博士のタカヂアスターゼを技術導入して1899年に設立されたもので、1913年に三共株式会社となったが、初代社長に高峰博士が就任している)

1932年にベークライト部門が三共株式会社から独立し、日本ベークライト株式会社が設立された。その後1955年に住友化工材工業(1938年 ㈱合成樹脂工業所として設立)と合併、住友ベークライト株式会社になった。

因みに、日本で最初に社名に「プラスチック」という言葉を使ったのは「昭和プラスチック」といわれる。(現在 インターネット検索で出てくる千葉の昭和プラスチックとは別)

1937(昭和12年)に筒中セルロイド(現在の筒中プラスチック)の加工部門が独立してできた。筒中プラスチックは現在、住友ベークライトの連結子会社となっている。

昭和プラスチックは世界各国に手を広げたが、1998年にアジアでの金融不安をきっかけに財務が悪化、1998年に会社更生法を申請した。

その後、キョウデンが事業を引き継いだが、2003年にユニゾン・キャピタルがそのグループ会社であるタクミック・エスピーを通じて事業を買収している。

Dr.Baekeland 関連情報

https://inventors.about.com/library/inventors/blbakerlite.htm

https://www.chemheritage.org/classroom/chemach/plastics/baekeland.html

https://www.yonkershistory.org/bake.html

(本件関連のデータは https://knak.jp/japan/ftc.htm)

改正独占禁止法が1月4日施行された。

独禁法の抜本改正は1977年以来であるが、今回の改正のポイントは以下の通り。

1)課徴金の引き上げ

製造業で大企業の場合、製品売上高の10%(従来は6%)

なお、再犯企業(過去10年以内に違反があった企業)は5割増

2)減免制度

公取委が立ち入り検査をする前に、

最初に申し出た企業は課徴金を全額免除、

2番目は課徴金額の50%割引(製造業大企業の場合5%に)、

3番目は30%割引(同上 7%)

公取委の立ち入り検査後に申し出た企業は30%割引(同上 7%)

但し、合計3社まで(先着順)

なお、立ち入り検査前に最初に申告した業者・個人に限って、刑事告発しない。

3)刑事告発のために、公取委が裁判所の令状を持って強制的に立ち入り検査することが可能に。

減免制度の導入により、米国やEUとベースが揃うこととなった。但し、米国やEUには司法取引の制度があり、柔軟に運用されているが、日本の場合はルールがきっちり決められており、透明性が高いという特徴がある。

また欧米では「omnibus question」という制度があり、当該案件とは別の違反事案を明らかにすれば司法取引で恩典を与えられるが、日本にはこの制度はない。

カルテルに加担した仲間を裏切って自社が助かるという「減免制度」 が日本で機能するであろうか?

日本ではこれまでは調査に協力しても課徴金は同じであったが、減免制度の導入により、変わってくる可能性は高い。

実際には既に欧米で日本の企業がこの適用を受けている。

多くの企業が摘発されているが、ほとんど全ての企業が調査に協力し、司法取引で罰金の減免を受けている。

藤沢薬品はグルコン酸ナトリウムで米国及びEUで摘発されたが、EUでは最初にカルテルの決定的証拠を提出したとして80%という最高の減免を受けている。

武田薬品はビタミン剤カルテルで摘発を受けたが、omnibus question で調味料のカルテルについて供述した結果、調味料カルテルでは免責、ビタミン剤カルテルでも法人としての罰金のみで、社員・役員については免責された。

防カビ剤のソルビン酸価格カルテルではダイセル、上野製薬、日本合成の3社が米国及びEUで罰金を支払い、米国では各社の役員が起訴され、ダイセルの担当者が実際に服役するという事態になったが、詳細情報を当局に提出したチッソは全て免責されている。

なお、調査開始の発端は、本件に関係していた商社の米国人社員が欧州の会社に移り、他の事件にかかわって、omnibus

questionで本件の存在を明らかにしたことといわれている。

因みに米国で個人が起訴された場合、日本在住であれば米国から見ると国外逃亡で時効中断となる。米国はもちろん、旧英連邦に入国しても、犯罪人引渡し条約で米国に引き渡される。

但し日本の場合は1980年の条約で、両国でいずれも処罰の対象となり両国の法律で死刑、無期懲役、1年以上の拘禁刑に当たる罪の場合は引渡しが可能となっているが、独禁法違反の場合には日本政府は該当せずとし、引渡しは行われない。

これまで日本人で起訴されたのは役員クラスだけで、すべて時効中断となっている。ダイセルの場合、チッソの提出した詳細情報のために若い担当者が起訴されることとなったが、海外に行けないのでは仕事にならないため、服役を選んだとみられる。

米国司法省は、独禁法を有効に施行するという司法省の能力を示すものとして、「日本人で最初に服役」と誇らしげにこれを発表している。https://www.usdoj.gov/opa/pr/2004/August/04_at_543.htm

3ヶ月の服役の後、最近欧州子会社の代表となった。米国にも子会社があり、今や堂々と米国にも行けるようになった模様だ。

なお、チッソ(と日本合成)は事件後、本事業から撤退している。

中国はこれまで43件の反ダンピング調査を行った。

そのうち、

クロの最終決定でダンピング防止税を徴収したのが27件、

損害なしとして調査をとりやめたのが2件(PS、リジン)、

提訴取り下げで調査をとりやめたのが3件(ビスフェノールA、EPDM、MDI)、

ダンピング率が微小なため調査をとりやめたのが1件(ナイロンフィラメント)、

クロの仮決定が3件、

調査中が7件となっている。

(一覧表 https://knak.jp/japan/china.htm#ichiran)

クロの最終決定のなかに、米国・韓国・タイ・台湾原産の無漂白クラフト紙がある。2005/9/30にクロの最終決定が出た。米国の有力製紙メーカーが軒並み10~20%程度のダンピング税を課せられている。

ところが2月13日に中国商務部はこの決定を2006/1/9付けで取り消すとの簡単な発表を行った。理由はあげられていない。

(中国の反ダンピング法の50条には商務部が決定の変更や取り消しを提案し関税委員会がこれを決定できるとの規定はある。)

台湾紙の報道では米国企業が中国の行政再審法に基づき再審を要請した結果とされている。

長期間の調査の結果、クロと決定した直後に、決定を取り消し、かつ理由を明らかにしていないのは異例である。米国の大手企業が当事者であり、裏に政府間の交渉があったのかも知れない。

参考 中国の反ダンピング法

付記 2007/2/6

2007年2月2日、米政府は「企業に不当な補助金を与えて輸出を促進、輸入を阻害して米国企業に被害を与えている」として中国をWTOに提訴した。

USTRはその発表の中で、過去の米中間のWTOを巡る3つの問題点を挙げているが、第3に無漂白クラフト紙のダンピング問題を挙げている。

米国が本件でWTOに提訴すると伝えると、中国側が決定を取り消したとしている。

前回に続いて、中国の反ダンピング法の具体的な事例をあげる。

1.調査の打ち切り

中国の反ダンピング法第27条では以下の5ケースで調査を打ち切ることとなっている。

(1).調査の申請者が申請を取り消した場合

(2).ダンピングや被害及び両社の関係について十分な証拠がない場合

(3).ダンピング巾が2%より小さい場合

(4).実際の輸入量が少ない場合又は被害が少ない場合

(5).商務部が調査の継続が適当でないと考えた場合

(1).の申請取り消しは3ケースある。

・MDI (日本、韓国)

・ビスフェノールA

(日本、ロシア、シンガポール、韓国及び台湾)

・EPDM (米・韓・オランダ)

このうち、MDIについては、中国側は用途先も価格も異なるポリメリックMDIとモノメリックMDIをごちゃまぜにして調査していたといわれている。これが分かって申請を取り消したと思われる。

(2).の十分な証拠がない場合は2ケース

・ポリスチレン(日本、韓国、タ イ)

・リジン(韓国、米国、インドネシア)

いずれも調査の結果、ダンピングの事実はあるが、国内企業に実質的損害が及んでいないとしている。

(3).のダンピング巾が2%より小さい場合はナイロンフィラメントヤーン(台湾

)。

このほか、エピクロルヒドリン(日本・韓国・ロシア・米国)の仮決定(本決定はまだ)ではダイソーがダンピング巾

0.9%で微小なため、保証金はゼロとなっている。

(4).の実際の輸入量が少ない場合

他はダンピング税が課せられているが、輸入量の3%未満の国及び企業が除外されている。

・塩化メチレン(韓、米、英、独、仏、蘭)のうちフランス

・塗工印刷用紙(日、韓、米、フィンランド)のうち 米、フィンランド

・エタノールアミン(日、米、独、ほか)のうち ドイツ

・光ファイバー(日本、米国、韓国)のうち 米のCorning

2.価格協定

Section 2 (第31~36条)に: Price Undertakings の規定がある。

当該企業と商務部が価格協定を締結するもので、今後ダンピング価格とならない価格で輸出する場合にはダンピング税を課さないというもの。

価格協定の例には以下がある。

・PVC(日本、韓国、米国、ロシア、台湾)でロシアのJoint

Stock Company (SAYANSKCHIMPLAST)

・クロロホルム(EU、韓国、米国、インド)で

LII Europe GmbH、The Dow Chemical Company、Vulcan

Materials Company、ARKEMA、Samsung Fine Chemicals 5社

・Benzofuranol(日本・EU・米国)で日本農薬㈱と米国のFMC

参考 日本農薬の価格協定(中国語) https://gpj.mofcom.gov.cn/table/0602133.doc

3.ダンピング税率の再審査

第49条に関係者の要請による再審査の規定がある。

再審査によりダンピング税率が変更されたケースは多い。

例

・アクリル酸エステル(韓国、インドネシア、マレーシア、シンガポール)

BASFペトロナス(4%)、日触インドネシア(11%)が再審査を要請

BASFはそのまま、日触は3%に引き下げ

・TDI(日本、米国、韓国)で中国企業の要請で再審査

三井武田ケミカル 4%→12.45%

日本ポリウレタン 5%→60.02%

その他 49%→60.02%

2006/02/20 競争政策研究会の「企業結合審査における改革の進展状況と今後の課題」

経済産業省は1月30日に競争政策研究会の「企業結合審査における改革の進展状況と今後の課題」を発表した。公取委の企業結合審査の状況を分析している。

https://www.meti.go.jp/press/20060131005/3-kyousouken-hontai-set.pdf

その中で、PSジャパンと大日本インキ化学工業によるポリスチレン事業の統合を例に、問題点を指摘している。

公取委の「競争を実質的に制限する恐れがある」との指摘により結局統合を諦めたが、その指摘のポイントは「輸入品による競争圧力が認められないこと」である。競争政策研究会は、

・企業結合審査において循環的な需給要因を考慮すべきかどうか

・需給要因の継続性についてどのように考慮すべきか(今後の需給状況をどう評価するか)

・輸入品の価格競争力をどう評価すべきか

を問題点として挙げている。

A&Mスチレン(旭化成と三菱化学の事業統合会社)と出光石化はPS事業を統合して2003年4月にPSジャパンを設立したが、これは公取委が問題なしとしている。

2004年6月、PSジャパンと大日本インキ化学のPS事業と統合を発表したが、今回は公取委が競争を実質的に制限する恐れがあるとの指摘を行った。

両者の判断は短期間になされたもので国内の状況判断には差はないが、輸入品の見方が全く異なっている。

前者のケースでは以下の通り述べている。https://www.jftc.go.jp/ma/jirei/14nendo.pdf

輸入

ポリスチレンは,国内品と輸入品との間で品質差はなく,また,ペレット状の固形物であり,輸入に当たっての運搬・取扱いは容易である。また,国内の流通においても,実際に輸入品を取り扱う商社等が存在し,国内品とほぼ同様の販売・配送が可能となっていることから,ユーザーは国内市況と海外市況の状況に応じて国内品から輸入品に切り替えることは容易であるとしている。また,国内への主要な輸入元であるアジア地域のメーカーの供給余力は,国内需要を上回っている状況にある。

このような状況の下,ユーザーは,国内市況と海外市況の状況に応じて,輸入品の購入割合を増減させたり,今後,国内市況と海外市況との差が縮小した場合には,輸入品の調達を再開するとしている。

現状では,輸入品の割合は約5%に過ぎないものの,輸入に関する前記の状況を考慮すれば,国内品の価格の状況に応じて,輸入品が増加する蓋然性が高いものと考えられ,輸入圧力が当事会社に対する有効な牽制力となると考えられる。

独占禁止法上の評価

ポリスチレンは,競争事業者や輸入の供給余力があり,取引先の変更も容易となっている。さらに,輸入が容易であり,国内品の価格の状況に応じて輸入量が増加する蓋然性が高く,輸入圧力が一定程度働いていると認められることから,本件統合により,ポリスチレンの取引分野における競争を実質的に制限することとはならないと考えられる。

ーーーーーーーーーーーーーーーーーーーーーー

後者では一転して以下の通りとしている。https://www.jftc.go.jp/pressrelease/05.april/05040102.pdf

輸入の状況

PSの輸入は,内外価格差の大小にかかわらず大きな変動はなく,輸入比率はおおむね3~6%程度で推移しており,主として,韓国,台湾から輸入されている。

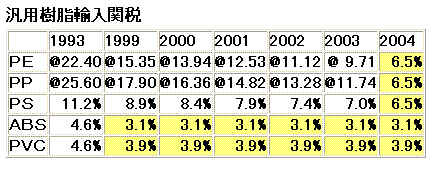

関税率は,過去,段階的に引き下げられており,GPPSでは平成7年には11.2%であったが,現在は6.5%と約半分に,HIPSは,同4.6%から3.1%へ引き下げられている。ただし,関税率の引下げが輸入量の増加をもたらしていない状況が見られる。

現在,中国におけるPSの需要増加による供給不足を背景として,日本への主な輸出国である韓国,台湾等のアジア各国で生産されたPSの多くが中国向けに輸出され,日本向けの輸出が増えない状況である。今後,中国国内においてPSプラントを増設する計画があるが,PSの原料であるSMについてもアジア全体で供給不足が継続する見込みであるため,この傾向は当面継続される見込みである。

考慮事項 詳細略

1

供給余力がない中で一層高度な寡占市場となること

2 輸入品による競争圧力が認められないこと

(1) 品質等の面における問題があること

(2) 供給面の問題があること

(3)

輸入品・国内品の価格差が輸入量の増減に影響を与えていないこと

(4)

輸出国から日本向けに供給される蓋然性が低いこと

3 新規参入の蓋然性が認められないこと

4

隣接市場からの競争圧力が認められないこと

本件行為による競争の実質的制限の評価

1)単独行動による競争の実質的制限の評価

現在の国内の製造業者は4社であり,これら国内の競争業者に供給余力がほとんどないこと,輸入品については,品質や供給面の問題があって一部代替できないユーザーがいることに加え,アジア市場の需給が逼迫していることにより輸出国に供給余力がない状態が当分継続すること,新規参入及び隣接市場からの十分な競争圧力がないこと,これらにより,ユーザーにおいて取引先を自由に変更することは極めて困難であり,ユーザー側に十分な価格交渉力がない状態にあることが認められる。

このような国内市場の状況の下,本件行為により,当事会社の国内販売数量シェアが約50%となって下位メーカー2社との格差が拡大し,当事会社の価格引上げに対する他の事業者の牽制力は弱くなると考えられるため,単独でPSの価格等をある程度自由に左右することができる状態が容易に現出することとなると考えられる。

2)協調的行動による競争の実質的制限の評価

輸入品,新規参入及び隣接市場からの十分な競争圧力があるとは認められない。また,高度に寡占的な市場であるところ,各社は相互に生産能力を容易に知り得る状況にあると同時に,生産費用に占める共通の原材料の割合が大きく,費用構造が類似しているため,競争業者が互いの行動を高い確度で予測することが可能な状況にある。

このような国内市場の状況の下,本件行為により,原材料の調達状況が異なる競争業者が1社減少し,一層高度に寡占的な市場となるため,当事会社とその競争業者が協調的行動をとることによりPSの価格等をある程度自由に左右することができる状態が容易に現出することとなると考えられる。

ーーーーーーーーーーーーーーーーーーーーーーー

前者の判断時には輸入の供給余力があったので国内品の価格の状況に応じて輸入量が増加する蓋然性が高く,輸入圧力が一定程度働いていると認められたが、後者の判断時には中国向け輸出が好調で日本向けの輸入増加の可能性が少ないので輸入圧力はないということである。

申請時期には2年しか差がなく、この短期間の状況変化で全く異なる結果となってしまっている。

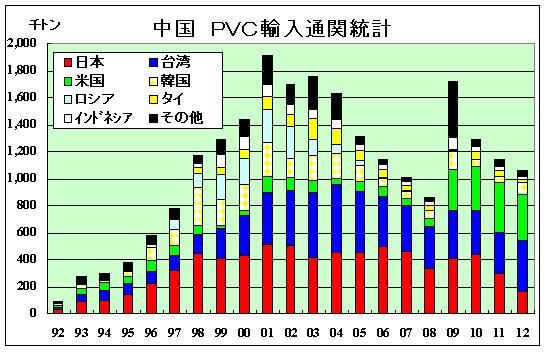

「今後,中国国内においてPSプラントを増設する計画があるが,PSの原料であるSMについてもアジア全体で供給不足が継続する見込みであるため,この傾向は当面継続される見込みである」とあるが、これは一つの見方に過ぎず、筆者等の中国バブル説では間もなくバブルは弾けるとみている。現にPVCの場合には中国の輸入はこの2年減少を続けており、逆に中国からの輸出が昨年11月から急増している。

中国バブルが弾ければ、行き場をなくした韓国や台湾メーカーは日本に輸出先を変える可能性は十分にある。公取委も認めるとおり関税は既に下がっており防御策にはならない。

このような将来の可能性に備えて事業統合をしようというのを、今現在の需給状態だけで判断するのは、競争政策研究会の指摘の通り、非常に問題である。

現在の日本の石油化学の好調の理由は中国需要にある。そして多くの人が、これが今後もかなり長期間続くと期待している。

その根拠の一つに経済産業省の発表する「世界の石油化学製品需給動向」の中国の石化製品の需給予想がある。

https://www.meti.go.jp/policy/chemistry/index.html

2005年5月の資料から中国のエチレン関連製品の需給をグラフ化すると以下の通りとなる。

これによると2004年以降、能力が急増し生産量も増えるが需要はそれ以上に増えている。需要と生産の差が輸入であり、今後とも輸入は減らない。

このグラフには2つの問題がある。

まず、生産能力については調査時点で明らかになっている計画だけであり、その後も大規模の計画が次々に発表されている。

中国政府は小規模設備新設を禁止しており、新設は全て大規模である。

特に需要面が問題で、グラフから見てもこの数年の需要の急増を延長しているのが分かる。根拠の一つには13億人という膨大な潜在需要の存在と思われる。

しかし実際には三大成長エリア、広東、長江デルタ(上海)、渤海湾(北京、天津、大連)の3億人を現在のマーケットと考えるべきである。これと残りの10億人の所得格差は著しく大きい。

中国では戸籍が農民と都市市民に分かれており、農民は大学を出るなりしないと都市に住むことが出来ない。そのため多数の農民が出稼ぎの形で都市に流入し、低賃金で働いている。いってみれば、農民の犠牲の上で、都市市民の現在の繁栄ができているといえる。

最近は中国政府も西部(農村部)の開発に力を注いでいるが、これも実際には農村部の官吏が安い価格で農地を取り上げ、転売して儲けており、農地を失くした農民は生活が困窮しているといわれている。

将来は別としてこの数年をとってみると、これら10億人の需要を当てにすることはできない。

グラフの元の数字は2005年の中国の需要は18,107千トンとなっている。これに対して日本は5,611千トンで、既に2005年で日本の需要の3.2倍にもなっている。1人当たりで見ると中国は13.9kg、日本は44kgである。(これに対しフィリッピンは6.5kg)

仮に三大エリアの3億人が日本並み、残り10億人がフィリッピン並みに消費するとすれば、中国の需要は2000万トンにしかならず、本年にも頭打ちとなることとなる。

付記

この時点での中国のエチレン換算の需要はアセチレン法PVCについてもエチレン需要に計算していたため過大となっていた。

これに加えて人民元の切り上げ問題がある。繊維や雑貨など、エチレン系製品の最終製品が多く輸出されているが、元高が進むと輸出に陰りが出てくる。繊維については自主規制もある。

現実にいろいろの面で需要の限界が現れているのがみられる。

「人民網日本語版」(2005年8月2日)は以下の通り伝えている。

ーー消費財600品種のうち、繊維品、家電、靴などは需要が落ち込み、供給過剰がはっきりと現れている。商務部がモニタリングする繊維品衣類84品目のうち、供給過剰の状態にあるものは86.9%を占める。家電73品目のうち87.7%が供給過剰。金属・電気器材商品19品目はすべて供給過剰だ。

商務部国際貿易経済研究院国内貿易市場研究部の李永江主任は、最近において住宅・乗用車などの販売が鈍化し、生産・販売量が大きく落ち込み、家電、繊維品、家具、金属・電気器材商品などの需給に影響を及ぼしているとみる。

家電・金属・繊維の各業界では、生産規模が国内需要を大幅に上回っている。市場の変化が企業に反映されるまでのタイムラグを考えると、これら業界の販売面への影響は今後より鮮明になるとみられる。ーー

中国経済は今やバブルの時代に入っており、いつバブルが弾けてもおかしくないと思われる。石化製品についても、建設中の新増設が完成した時点で需要が失速し、輸入が激減する可能性がある。(PVCでは既に中国の輸入量は2001年の1,916千トンが2005年には1,307千トンに減っている)

その場合、今まで中国に輸出していた韓国・台湾メーカーが日本に輸出先を変える可能性もある。

日本の化学業界は2000年頃から本格的な「選択と集中」政策を始めたが、中国景気による採算向上でその動きが弱まっている。中国バブルが弾けた場合に日本の化学メーカーは対応できるであろうか。

「2004年問題」というのがあった。

日本では、ポリオレフィンの高関税政策が採られてきたが、ウルグアイラウンドでの合意により、石化製品の関税率は1995年から段階的に引下げられ、ポリオレフィンの場合は2004年に最終税率が適用されることとなった。

具体的にはPEでは1993年に22.40円/kgであったものが2004年には従価税6.50%となる。

関税率の推移

ニッセイ基礎研究所 百嶋徹氏は2000年の論文で、2004年には関税引き下げと国産品価格是正によって、LDPEで

15円/kg、HDPEで 5円/kg、PPで 26円/kgの値下がりが予想され、業界全体では860億円の減益になると予想、これに加えて欧米化学大手のアジア進出にともなう競争激化などによって、最悪のケースでは年間

1,700億円の減益になると指摘し、早急に過剰設備対策や、1社当たりの能力や設備規模の拡大に取り組むべきとした。

(「国際化第二波が押し寄せる石油化学産業-早急に求められる抜本的な設備再編ー」)

計算

LDPE 99年のCIF 723$、

関税 @15.35→@5.29(差 @10.06)

国産品価格高是正 @5、計 @15

PP(homo) CIF 582$、

関税 @17.90→@4.26(差 @13.64)

国産品価格高是正 @12、計 @26

当時は業界ではこれを大問題と考え、「選択と集中」政策への転換の理由の一つとなった。例えば三菱化学の四日市エチレン停止発表でも、「本年央からのサウジアラビア、台湾、シンガポール等アジアにおける大型エチレンプラントの新増設によりオレフィン及び誘導品の輸出を行うことが厳しくなること、さらには2004年の主要石化製品における大幅な関税の引き下げ等により、今後より一層内需の伸びが期待できないことから、当社エチレン生産体制の見直しを行い、四日市事業所のエチレンプラントの停止を決断したものであります。」としている。

実際には、その後のナフサ価格の暴騰と中国の需要急増で、国際価格が上昇し、国内での値上げも実現でき、輸入品の圧力による影響は全く出ていない。好業績のもと、「選択と集中」の動きも緩くなった感がある。ある業界関係者は「2004年問題など今や問題でない」と一笑に付した。

しかし、コンピュータが一斉に狂うかも分からないと恐れられた「2000年問題」は2000年1月1日が問題なしに過ぎればそれで終わったが、「2004年問題」はそうではない。関税引き下げは既に実施されている。単に現時点では中国バブルのお陰で輸入圧力がないため実害が出ていないだけである。中国バブルが弾けると百嶋氏のシナリオが生きてくる可能性は強い。

問題は輸入圧力での値下がりだけではない。2005年のエチレン系製品の輸出量はエチレン換算で2,274千トンに及ぶ。エチレン生産量は7,621千トンで、輸出はその30%に及ぶ。

(エチレン換算輸出量:LDPE 222, HDPE 161, SM 421, PVC

370, VCM 405, EG 159. エチレン 274 千トン ほか)

日本の国内需要が今後増大することは余り期待できない。ここで輸出が激減するようなことが起これば、大混乱が起こるのは必至である。

中国が輸入を続けている間に、遅ればせながら、本格的な過剰設備対策に取り組むべきであろう。能力を国内需要対応にまで減らしたPSを例外として他の誘導品は全て問題を抱えるが、エチレンにどのように手をつけるかが最大の問題である。

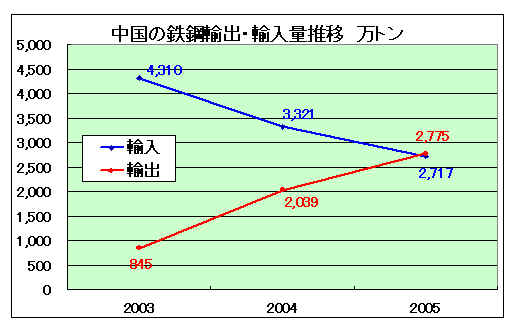

国際鉄鋼連盟がまとめた2005年の世界生産速報で、中国の生産量は3億5千万トンと初めて3億トンを超えた。

中国は2005年に鉄鋼の純輸出国となった。2003年には輸入が

4,310万トンに対し、輸出は 845万トンに過ぎなかったが、2005年には輸入が

2,717万トンに減少したのに対し、輸出は 2,775万トンに激増している。

(グラフ参照)

朝鮮日報によると、中国産鉄鋼製品の韓国への流入が急激に増え、韓国の鉄鋼メーカーを緊張させている。 厚板の品質水準は、ここ3~4年間で韓国産と比べても遜色がないほど向上したといわれており、現代・サムスンなど韓国の造船メーカーも昨年から高付加製品に分類される船舶用厚板を中国から輸入している。

もっと大きな問題は、過剰能力の存在である。国家発展改革委員会の説明では「生産能力は需要規模を1億2千万トン上回っている。加えて建設中の生産増強分が 7千万トン、さらに建設計画分は 8千万トンにのぼる」とし、ミニ高炉の廃止等を打ち出しているが、過剰設備の処理は簡単ではない。既に中国国内で値下げ競争が始まっている。

石油化学製品の新増設ラッシュをみていると、同じことがおこるのではないかと心配になる。

中国の2005年のエチレン生産量は756万トンとなった。日本の生産量は762万トンなので、これにほぼ追いついた。

能力は昨年中にシノペックとBPのJVの上海SECCO、シノペックとBASFのJVのYPC-BASFがスタート、また本年1月にシェルと中国海洋石油 のJVの中海シェル石油化学がスタートし、現時点の能力は858万トンで、日本の能力を超えている。(日本の2004年末の定修なしベース能力は796万トン)

問題は建設中及び認可取得済みの計画が、4番目の外資JVの福建計画(80万トン)、SABICが参加を検討中の天津石化(100万トン)や、新疆独山子(100万トン)、鎮海煉油化工(100万トン)、成都石油化学(80万トン)、および既存各メーカーの増設などで700万トン近くあることだ。このほかにも計画は目白押しだ。

中国の工場別エチレン能力・生産量推移は

https://knak.jp/ichiran/china/contents.html

中国の国家発展改革委員会(NDRC)は2004年4月に中国人民銀行、中国銀行監督管理委員会と共同で通牒を出し、経済の過熱化を押さえることを目的に、一定能力以下のプロジェクトを認めないこととした。(他に環境に悪影響を与えると見られる技術を使用するプロジェクトも)

昨年12月にもNRDCは「産業構造調整指導リスト」を公表、奨励対象、規制対象、淘汰対象を列挙している。

(「規制対象」は2004年とほぼ同じ。アセチレン法PVCが前回は8万トン以下が不承認だが、今回は12万トン以下と規制を強化している)

これによると下記能力以下のプロジェクトは認可を与えられない。

エチレン 60万トン、PE 20万トン、PP 7万トン、SM

20万トン、PS 10万トン、エチレン法PVC 20万トン、ABS

10万トン、PTA 22.5万トン、等々。

*東ソーは当初、広州市に年産11万トンのPVC工場を建設することを決めていたが、上記に基づき能力を2倍の22万トンに変更した。

*瀋陽化工は残渣油の熱分解によるエチレン12万トン計画の承認を得たが、「エチレン計画」としてではなく、「残渣油の熱分解とそれによるPVC計画」として承認を得たもの。

昨年12月の指導リストの「奨励対象」には、大規模エチレンとして、中国東部・沿海部では80万トン以上、西部では60万トン以上、及び既存エチレンの増強が含まれている。

これまでの認可の状況をみると、大規模計画がドンドン認可されている。「経済の過熱化を押さえる」という目的だった筈だが、企業が認可を得るために能力を増やした結果、逆に過熱化しているように思える。

日本の「エチレン30万トン基準」(1967年)を思い出す。

ハードルを高くして弱体コンビナートの乱立を防ごうとしたのが、結果的には多数の工場を産むこととなった。これが現在の過剰設備体制の原因の一つである。

前回の「中国のエチレン生産」で「日本のエチレン30万トン基準」に触れた。

この機会にこれについてまとめてみた。

日本のエチレンの生産量の推移とエチレンセンターの推移は別紙の通り。

https://knak.jp/ronbun/ethylene.htm#suii

エチレン1期計画、2期計画までは通産省が認可したが、3期計画で新増設構想が殺到し通産省では調整不能となり、1964/12に官民協調方式の石油化学協調懇談会が設置された。当局と業界が同一の資格で委員を出し、投資調整を行うこととなった。

1965年に協調懇談会はエチレンセンター設置基準を決めた。

-----

(1)エチレン能力は1系列年10万トン以上であることと、

(2)オレフィン留分を総合的に利用すること、

(3)原料ナフサの相当部分を供給する製油所に接続したコンビナートであること

(4)将来センターはエチレン生産能力を20万トン以上に拡大するものとし、用地・用水・輸送などの立地条件がこれに即応する可能性を有していること

-----

ところが1967/2には協調懇談会は「エチレン製造設備の新設の場合の基準」を決め、基準を一気に30万トンに引き上げた。

-----

1.大規模な設備であって,当該設備によリ製造されるオレフィン留分等について適正な誘導品計画があること

(1)エチレンの製造能力が年産30万トン以上であること

(2)誘導品の生産,販売計画について確実性があり、かつそれぞれの誘導品の生産分野を混乱させるおそれのないものであること

2.原料ナフサの相当部分についてコンビナートを構成する製油所からパイプによって入手できる見込みがあること

3.当該企業の技術能力,資金調達能力等が国際競争力ある石油化学コンビナートを形成するに適しているものであること

4.コンビナートを構成する製油所および発電所を含めて工場の立地について用地,用水,輸送等の立地条件が備わっており,かつ公害防止のうえで所要の配慮がなされていること

以上の基準の運用にあたっては,企業規模の拡大および石油化学コンビナート各社の連携の強化について配慮するとともに,あわせて地域開発効果についても考慮するものとする。

-----

これは開放体制下の国際競争に耐え得るため、設備を大型化して、既存の企業を提携または共同投資によって強化し、弱体コンビナートの乱立を防ごうとしたものであった。

協調懇談会は、1971年の需要を246万トンと見込み、これに対して操業率を85%で所要生産能力は289万トン、既認可分190万トンを差し引いた99万トンを、新規増設分として認めることとした。

しかし、案に相違して、各社が申請した計画は9計画(当面7計画)に及んだ。

伊丹敬之「日本の化学産業 なぜ世界に立ち遅れたのか」では次のように述べている。

「エチレン30万トン計画は、明らかに国内自給体制の確立から国際競争力の強化へと、政策目標が移行したことを意味していた。政府は量的拡大を達成するため、容易に認めてきた参入企業数を絞り込み、高いハードルを設定することで、体力のある企業に集約化し、国際競争力をつけさせようとしていたのである。つまり、30万トン体制を採用するためには、資金調達、市場開拓などの諸問題が新規参入を阻止して、これまでの小規模企業乱立という産業構造が統合され、国際競争力のある業界体制への再編が進むであろう、という意図が含まれていた。

しかし、通産省のその思いもむなしく新増設は続き、完全に読み違えてしまったのである。確かに、通産省の予想どおり30万トン基準は、企業にとってはかなり高いハードルであり、単独で実施したのは2プラントのみで、残りは共同投資4、輸番投資3という具合であった。それでも、参入企業が相ついでしまったのは、つぎのような理由による。

企業側としては、自分たちも30万トンエチレンセンターを建設すれば、十分に国際競争力をもつことができると思い、参入障壁となるはずだった30万トン基準が、逆に目標となってしまったからである。」

最終的には別紙の通り、10プラント(遅れて建設された出光千葉を入れると11プラントができた。

https://knak.jp/ronbun/ethylene.htm#30

弱体コンビナートの乱立を防ごうとしたものが、結果的には、弱体コンビナートの乱立を生んだこととなる。

https://knak.jp/ronbun/ethylene.htm#center

なお、大協和石油化学の増設が10万トン基準により認められず、20万トン計画をたてた直後に30万トン基準ができ、最終的に興銀の全面的支援で東洋曹達が参加して「新大協和石油化学」が設立され、東洋曹達主導で30万トンエチレンプラントを建設した経緯について、高杉良の「小説 日本興業銀行」第30章「新大協和石油化学の創立と東ソーの合併まで」に詳しく書かれている。

2006/02/26 話題 植物使わずタミフル合成に成功 東大グループ

抗インフルエンザ薬のタミフルを、原料の植物を使わず石油成分から合成することに、東京大薬学系研究科の柴崎正勝教授(医薬品合成化学)らの研究グループが成功した。新型インフルエンザ対策として需要が高まる一方、原料植物の確保が難しいことから世界的な品不足が続いてきたタミフルの安定供給が期待できそうだという。

(朝日新聞 2006/2/26)

調べた結果は以下の通り。

ロシュ社は現在、タミフルを、多くの天然の植物に含まれるポリフェノールのシキミ酸から製造しているが、ポリフェノールの微妙な相違もあって、中国の広西チワン族自治区、貴州省、雲南省、四川省で生育するトウシキミに限定しており、供給能力に心配がある。

柴崎教授らはこれを1,4-シクロヘキサジエンから不斉触媒を用いて合成に成功した。少し構造が異なる化合物も合成できることから、タミフルが効かなくなった耐性ウイルスに対する新薬開発につながる可能性もあるし、なにより原料の供給不安がなくなるため、実用化が期待される。

不斉触媒では野依良治博士が2001年にノーベル化学賞を受賞しているが、柴崎教授の不斉触媒研究も有名で、研究者の業績評価で世界的に知られるトムソンISI社によれば、不斉触媒研究に関する論文の引用回数で世界第1位となっている。(2006/1/6 東大発表)

なお、シキミ酸(Shikimic acid)

は仏事に使うため寺院にも植えられる植物シキミからきている。

1885年にヨハン・エイクマンが東京大学医学部で教えていたときにシキミの果実(毒性あり)から発見したので名付けられた。

トウシキミは中国原産のシキミ科の常緑高木で、果実を乾燥させたものはスターアニス、八角などと呼ばれ、香辛料として中華料理に使われている。

| シキミ酸 |

付記

柴崎博士が独自の触媒技術を駆使して開発した「タミフル化学合成法」の実用化で、日本の製薬企業との連携が頓挫した。

ある大手製薬会社と研究者を交流する形で共同研究がスタート。合成工程の最後を変えるだけで、(薬が効かなくなる)耐性ウイルスにも

効きそうだということが判明したが、相手企業は共同研究の打ち切りを通告してきた。

「ロシュが保有する特許問題もあり、経営陣がリスクをとらなかったのだろう」と柴崎博士は推測する。

2009年秋、人づてに中国の北京オデッセイ化学(Beijing Odyssey Chemicals)が関心を持っているということを知る。

2010年1月早々、わずか2カ月足らずで技術供与の基本合意となった。年内を目標に量産技術の確立を目指す。

人口13億人の中国でタミフルの流通量は少なく、強毒性インフルエンザが大流行すれば、不足は必至。治療薬の自国製造を急ぐ中国政府の科学技術部が、提携を強く後押しした。

タミフルの特許は、スイスのロシュ社が所有しており、中国でも成立している。だが、中国政府は昨年、改正特許法を施行。国民の健康を守る必要がある場合、特許を停止し、医薬品を製造できる「強制実施権」を盛り込んだ。

Beijing Odyssey Chemicals Co., Ltd was set up in 1992. It is a joint venture with new high technology in the field of fluorescent brighteners and intermediates in researching, producing, marketing and distributing for pharmaceutical and other industries.

Beijing Odyssey has one laboratory, three Chemical plants, 16 production lines, over 100 special sets of installations for chemical production and nearly 1000 staff members.

2006/2/27 EU、中国・ベトナムの革靴に反ダンピング税

EU欧州委員会は中国・ベトナム製の革靴に対し、4月7日から臨時反ダンピング税を課すよう提案した。最初は4%とし、段階的に引き上げて最後は19.4%(ベトナム製は16.8%)に引き上げ、臨時措置の6カ月間にダンピングが解消されなかった場合は、正式な反ダンピング税の課税に踏み切る。

中国商務部は今回の件について、特にEUが中国を非市場経済国待遇をしていることに猛烈に反発している。

WTO協定では「貿易の完全な又は実質的に完全な独占を設定している国ですべての国内価格が国家により定められているものからの輸入の場合には、規定の適用上比較可能の価格の決定が困難であり、また、このような場合には、輸入締約国にとって、このような国における国内価格との厳密な比較が必ずしも適当でないことを考慮する必要があることを認める。」と規定している。但し、「非市場経済国」の定義はなされておらず、どのような場合に輸出国を「非市場経済国」として認めるかについては各国の裁量にゆだねられている。

「市場経済国」との認定を受けていない国の場合、ダンピング調査の際に、輸出価格は、国内価格との比較ではなく、経済発展レベルが近い代替国の価格と比較して判定される。EUは中国に市場経済国待遇を適用せず、しかも中国よりコスト水準の高い国を代替国に採用するケースが多く、この結果、ダンピングと判定される確率も高くなっているといわれている。

現在、中国を「完全な市場経済国」と認めた国はニュージーランド、オーストラリア、韓国など51カ国に達しているが、米国、EU、日本などはまだ認めていない。

付記

2007年12月時点で 76 カ国(ASEAN10カ国を含む)

EUでは1998年の改正により、調査対象企業が一定の基準を満たしていると証明した場合には、「市場経済待遇」が認められ、通常のダンピング・マージン算定方法を用い、調査対象企業ごとにダンピング・マージンを算定することとなり、既にこれを認められた多くの実例がある。

しかし、今回EUは、中国とベトナムの革靴業界では低利融資、税免除、安い土地代、不適切な資産評価など、政府の介入が著しいとして応訴した中国企業に市場経済国待遇を適用しなかった。

中国商務部では、製靴業は労働集約型産業で中国が労働コストの低さから同業界では相対的に優位なのは当然であってダンピングではないとし、革靴業界は中国でも市場化が最も進んだ業界の一つで、かつ、メーカーの98%が民営企業または外資系企業であり、応訴した中国企業に市場経済国待遇を適用しなかったことは公平貿易の原則に反するとしている。

中国は化学品を中心に中国への輸入品に対して反ダンピング調査を多数行っているが、逆に中国自身、11年連続で世界で反ダンピング措置を最も多くとられた国となっている。人民日報によると、2005年は中国と各国の貿易摩擦が激化した年で、反ダンピング調査が51件で、調査金額が17億9千万ドルに達した。

国内の過剰設備に加え、人民元の更なる切り上げ要求、貿易摩擦など、中国の抱える問題は多い。

付記 2006/10/5

欧州連合(EU)は4日、加盟国による投票を行い、中国・ベトナム産革靴に対する反ダンピング税徴収法案を僅差で可決した。同法案に基づき、EUは今月7日から、中国製品には16.5%、ベトナム製品には10%の反ダンピング税が課される。期間は2年間。

一時的な反ダンピング措置を適用されている児童用靴製品は現在、課税の対象外だが、近く対象となる見込み。新華社のウェブサイト「新華網」が伝えた。

同法案はフランスが提出したもので、僅差で可決された。投票結果は反対12、賛成9、棄権4。EUの規定では、提案を否決するには加盟国の過半数の票が必要で、棄権票は賛成票とみなされることから、同法案はかろうじて可決された。

付記

EU委員会は2011年3月16日、いかなる延長申請も受理していないことから、中国とベトナムの革靴に対する反ダンピング措置を近く打ち切ることを明らかにした。4年半近く続く続いた中国製革靴の反ダンピング措置は、3月末にいよいよ終焉を迎える。

2006/2/28 話題 Pugang Pharmaceutic Co., Ltd.

Pugang Pharmaceutic Co., Ltd.という会社がインターネットにホームページを開いている。GMP対応の最新鋭の8つの工場を持ち、10カ国以上に支店、営業所をもっており、年間売上高は約25百万米ドル。

実はこれは北朝鮮の朝鮮富強製薬という会社で、漢方薬を製造販売している。

驚いたのは北朝鮮の会社がインターネットにホームページ(ハングルと英語、中国語で表示)をもっていることだけではない。

この会社はKorea Pugang Corporation (朝鮮富強会社)というコングロマリットの子会社で、富強貿易、富強オートバイ、富強鋳貨、富強泉水など8つの系列会社の1つである。

朝鮮富強のホームページでは、1979年設立で、資本金は約20百万米ドル、年商は150百万米ドルに達すると記されている。

朝鮮中央日報によると、朝鮮富強の社長のチョン・ジュンフンはチョン・ミョンス前中国駐在大使の息子で、早くから対外貿易にかかわり、数百万ドルの個人資産を蓄積しており、弟のチョン・ヨンフンもディーゼル油輸入を独占しているという。北朝鮮では2002年の「7.1経済管理改善措置」で市場経済原理を部分的に受け入れたが、これ以後、北朝鮮にも大資本家が出現し、それとともに貧富格差が大きくなっているという分析が関係当局と専門家たちの間で出されている。

金総書記は1980年代に広東省を訪問し「社会主義修正主義だ」と批判したのに対し、この1月の訪問時には「広東省で起きた転変を目撃して多くの感動を受けた。広東省がさらに繁栄するよう願う」と述べ、「北朝鮮も中国の改革・開放モデル導入を検討する」とした。

今後、北朝鮮にも朝鮮富強のような会社がドンドン出てくるのであろうか。

参考 7.1経済改善措置の主な内容

①物価および賃金の引き上げ、

②為替レートの現実化および関税の調整、

③企業の自律調整権拡大、

④食糧・生活必需品などの配給制の段階的廃止、個人耕作地の拡大など

中国の塩ビ生産能力は2005年末で933万トン(←推計900万トン強)と1年で200万トン増えた。今年はさらに最大で300万トン拡大すると言われている。

若干古いが2004/2時点で建設中から構想段階まで、合計21件

657万トンの計画が明らかになっていた。

この1年でも次のような大型計画が出ている。

・内蒙古の臨海化工が香港中策グループと共同で50万トン計画

・新疆ウイグル自治区でXinjiang Production and

Construction Corps が120万トン計画

・シノペックが南京で30万トン計画

・福建省の福建東南電化が45万トンPVC計画で政府承認取得

・新疆ウイグル自治区でChemChinaがPVC 60万トン計画

・新疆ウイグル自治区の新疆中泰化工が4月に60万トン設備建設着工

なお、東ソーが広州で当初計画の2倍の年産22万トンプラントを建設中。

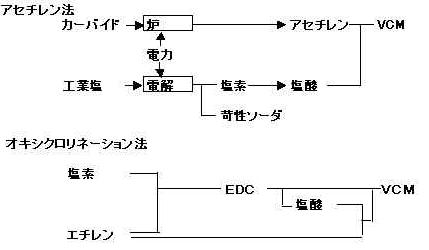

最近の能力増の多くはカーバイド法である。 能力933万トンのうち、7割がカーバイド法である。

石灰石を原料にするもので、日本でも最初は全てカーバイド法であったが、電力料のアップでカーバイド法のコストダウンが難しくなり、1961年の通産省の「アンモニア法か性ソーダの電解法への転換方針」 に基づき、1964年頃からオキシ法への転換が始まり、数年で全て切り替わっている。(同時にア法ソーダの電解法への転換が始まった)

ーーー

参考 1961/11 通産省 「アンモニア法か性ソーダの電解法への転換方針」

①

カーバイドのコスト引き下げは困難であるので,増設に当たっては炭化水素源をEDCなどコストの安いものに移行させる

②

EDC法の採用に当たっては極力従来法のスクラッブ・アンド・ビルドを進める

③

塩素源については苛性ソーダとのバランスを取るためア法ソーダの電解法への転換を進める

ーーー

中国では政策的に電力料が押さえられており(昨年から石炭価格リンクとし、コスト変動分の7割を電気料金に反映させるようになったが)、エチレン価格アップの結果、カーバイド法の方がコストが安い状態である。(カーバイド法の塩ビの損益分岐点は1トン700ドル程度、エチレン法は同900ドル程度といわれている)

また内陸部ではエチレン法VCMの入手が難しいこともある。

従来のカーバイド法設備は小規模で老朽化し、公害の原因となっていたため政府は禁止の意向を示していたが、最近は大型設備の新設をドンドン承認している。

地方政府は雇用拡大のために増設を促しているといわれている。

(NDRCの2004年4月通牒でエチレン法PVC は20万トン以上、2005/12の産業構造調整指導リストでカーバイド法は12万トン以上が認可の条件:「中国のエチレン生産」参照)

この能力増に対して、需要は最近では下水管や窓枠・ドア材などの伸びが大きいが、それでも直近の需要は792万トン(←720万トン)と推定され、輸入もなお130万トンあり、稼働率は低い。

2005年生産は649万トン(操業度70%)

コンパウンド名目を含めた輸入は155万トン

輸出は12万トン

差し引き需要 792万トン

レジンの輸入は2001年の1,916千トンから毎年減少し、2005年には1,307千トンとなった。今のところ全体の減少に対して日本からの輸入は余り変わっていないが、2003年9月にペースト塩ビを除いてダンピングの認定をされ、ほとんどが保税輸入である。

これに対し、昨年末から輸出が増加している。2005/1-9月に4千トン/月であったのが10月から急増し、4ヶ月平均で26千トン/月となった。

供給過剰の上、需要の伸びよりも能力増の方がはるかに多いため、早晩、中国が塩ビの輸入国から輸出国に変わると思われる。

また、PVC増設分の大半がカーバイド法なら、VCMの現地生産増に伴いVCMの輸入も減る可能性がある。VCMにとってはPVC輸出減とVCM輸出源のダブルパンチとなる。

* 中国のVCM輸入は2005年で90万トン、うち日本からが57万トン(日本の全輸出は65万トン)

日本のVCM総出荷量284万トンのうち、(PVC+VCM)輸出量は137万トン

日本の塩ビ業界はPVC、VCMともに輸出に依存している部分が多く、今後が懸念される。

|

|

|

中国から2005年の統計を入手したので 3/2の記事「中国のPVCの状況」を補正しました。

主旨は変わっていません。

内容は以下の通り。

2005年末能力 933万トン

うち カーバイド法 70%

2005年生産 649万トン(操業度70%)

レジン輸入 130万トン(変わらず)

コンパウンド名目を含めた輸入は155万トン

輸出は12万トン

差し引き需要 792万トン

2005年末能力 933万トン

うち カーバイド法 70%

2005年生産 649万トン(操業度70%)

レジン輸入 130万トン(変わらず)

コンパウンド名目を含めた輸入は155万トン

輸出は12万トン

差し引き需要 792万トン

前回、中国の塩ビ事業の状況説明の中で、中国が塩ビの輸出国になるとし、日本の塩ビ事業への影響の懸念を記した。

実際には塩ビは日本の石油化学のなかで、最も潜在需要の大きい製品である。

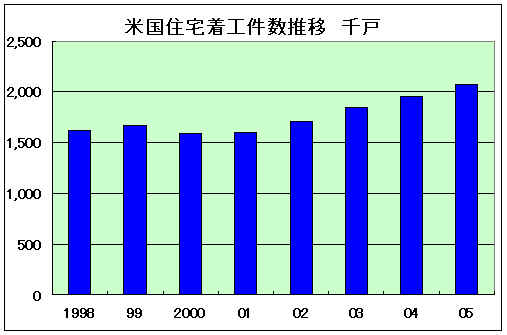

信越化学の米国の子会社信越化学、シンテック社の2005/6月中間期決算は、経常利益が前年比23%増の160百万ドル、中間期純利益は同23%増の106百万ドルと大幅増加した。これは住宅需要が好調なためである。

塩ビの用途には下水道や上水道のパイプ、電線被覆、床材、ドア材、窓枠、雨樋、壁紙、サイディング材、電線埋設菅など住宅関連需要が多く、PVC需要は住宅着工件数に比例して動く。

(サイディング材は住宅の外壁に張る板状

の外装材。昔は木材の板を打ちつけ、ペンキを毎年塗り替えていたが、米国では塩ビ製に置き換わっており、年間需要が100万トン以上ある。日本の塩ビの国内総需要の2/3相当。日本では消防法の一部改正などで最近やっと普及が進み始めた段階)

米国では住宅着工件数は2001年以降、毎年増加しており、これが塩ビ事業の好調を支えている。

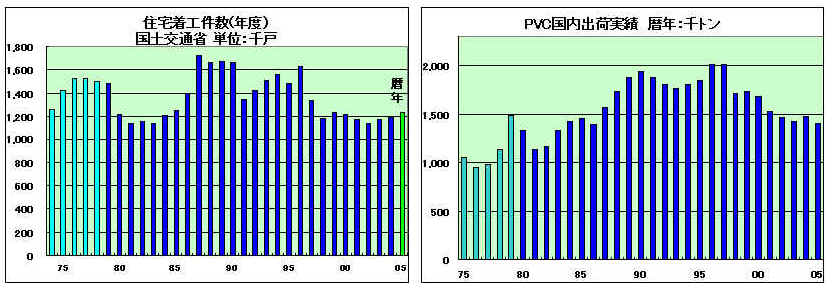

これに対して、日本の住宅着工件数は、バブル後半には160万戸以上あったのが、1998年以降は120万戸前後で推移している。

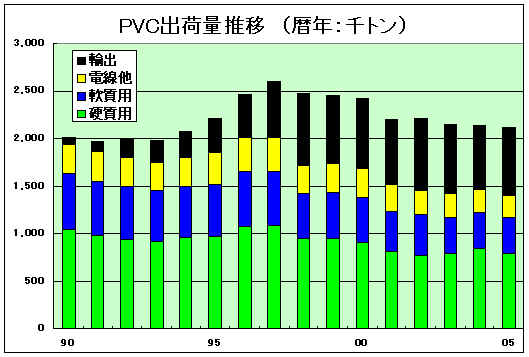

下のグラフは住宅着工件数とPVC国内出荷数量のグラフだが、1980年以前は塩ビの住宅用使用が少なかったため相関性はないが、1980年以降はほぼ同じ推移を示しており、1996-7年に200万トンを超えた需要はこの数年、150万トンを割っている。

|

日本の塩ビは日本の住宅投資が今後どうなるかにかかっている。

人口減少の中で、期待できるのは住宅の質である。

日本の都市部の住宅状況は「遠く、狭く、高い」という点で、欧米は勿論、韓国などよりもはるかに劣っている。貿易摩擦問題の際に、日本はこれ以上は買うものはないとしたが、衣食住のなかで、住だけは満足水準にない。

筆者は昔、住宅を「近く、広く、安く」するのは簡単であり、これをやれば内需は大拡大し、貿易摩擦は一挙に解決するという論文を書いた。 https://knak.jp/ronbun/top.htm

実はヒューザーの広告をみて、同じ考えの人がいると感激したものだ。(マンションは買っていない)

ーーーーー

同社のホームページ(現在は内容が変更され、この記載はない)

現実が理想を超える空間をめざして 代表取締役 小嶋 進

世界中で「本当のゆたかさ」への模索が始まっています。

欧米はもとよりアジア諸国でも、150m2クラスのマンションが続々と作られている中、なぜ、日本だけが未だに60m2~80m2の住空間に甘んじなければならないのでしょうか。

「地価が高いから仕方がない」と言われますが、はたしてそれだけでしょうか。私は長年この業界にあって、つくり手の都合、すなわち利潤追求を最優先する業界体質をつぶさに見てまいりました。

私たちはそうした発想から脱却し、「広さを起点にすべてを発想する」という独自の開発手法で、マンションづくりに取り組んでおります。

「100m2超マンションを、経済的にも無理のない価格で提供する」という明確な指針とそれを具現化したマンションは、多くのお客さまから驚きと共感を持って迎えられ、ヒューザーは100m2超マンションのリーディングカンパニーとなることができました。

私たちにとって100m2はもはや目標ではなく、起点です。住む方が本当のゆたかさと癒しを感じられるような、家族が世代を超えて喜びを分かちあえるような「本物の家」づくりはここからがスタートです。

お客さまの驚く顔と心からの笑顔を見るために、そして、地価の高い日本でも、世界レベルの広さと品質を備えた住空間が手の届く価格で実現できることを実証するために、私たちはこれからもイノベーションを続けてまいります。

そして、できうるならば、ここから日本の住宅観や住宅政策に一石を投じ、喜びをもって次世代に受け継がれるような社会資産を築くいしずえとなりたい。……これが私の夢であり、「人間主義・理想追求型事業=ヒューマン+ユーザーカンパニー=ヒューザー」を社名に冠した私たちの企業理念です。

ーーーーー

問題はやり方である。いろいろな規制を外せば、土地や建設費は下がるが、土地代が下がると困る企業(銀行など)や個人も多く、規制緩和には各省庁が反対する。都市優遇と地方選出の議員の反対もあろう。

小泉首相の郵政民営化のようなやり方しかないが、実は、1999年1月に当時の小渕内閣が「生活空間倍増戦略プラン」を閣議決定した。

一人当たり床面積を5年間でヨーロッパ並みの水準(一人当たり40㎡弱)に引上げるほか、道路や、公園、その他あらゆる生活空間を倍増しようというものである。

https://knak.jp/ronbun/10-2strategy.htm

グレゴリ-・クラ-ク氏は『異説・日本経済 通説の誤謬を撃つ』のなかで、「東京の問題は過密ではなく過疎」であり、「土地の利用の仕方が悪い」と述べている。いろんな規制を廃止すれば生活空間倍増は可能である。

これが実現すると、住宅を建て替えによる住宅関連資材の需要、電線地価埋設やサイディング材の住宅密集地での使用承認その他による新規需要などで、塩ビの需要は増大すると期待した。

しかしながら、小渕首相が亡くなると、この閣議決定までしたこの計画は雲散霧消し、忘れられた。

日本の需要喚起には住宅関係しかなく、今後、この「生活空間倍増戦略プラン」が再び取り上げられることを期待している。

そうなれば日本の塩ビの需要の倍増も期待できる。

しかし、今の政治の状態から、これが期待できないとすると、PVC、VCMの設備処理を考える必要がある。

2006年2月21日の記事で「中国バブル説」を書いた。

最近の日本の化学企業の好況を支えるのは、中国需要とナフサ高と、デジタル家電素材を中心としたハイテク材料需要である。

(ナフサ高はコストアップにはなるが、中国の需要の増大で輸出が増えたのに加え、輸出価格が上昇した結果、国内の需給逼迫と相まって、国内での値上げが可能となり、採算向上に役立っている。)

日本の化学各社は1990年代後半の損益悪化の結果、2000年頃から「選択と集中」政策をとり、ハイテク材料への投資を拡大した。

デジタル家電等が好調なため、この方針は好結果を生んだ。

添付資料は各社のセグメント別連結営業損益の推移である。石化製品とともに、エレクトロニクス、機能材料、多角化事業、電子・情報、電子材料、情報電子化学、機能商品、情報通信機器というようなセグメントの営業損益が増えている。

JSRなどは図のように合成ゴムの損益はほんの一部となっている。

(JSRの多角化事業:

半導体製造用材料、フラットパネルディスプレイ用材料、光ファイバー用コーティング材料、耐熱透明樹脂及び加工品、建築外壁材料、化成品及び化学品類、回路検査治具等機器、包装資材、ポリマー等製造技術、健康食品等食品類、医薬品、その他)

しかしながら、ハイテク材料は以下の問題を内包している。

・化学以外の他の業界からも殺到するため、過当競争となる。

(1980年代後半に光ディスク等の記録メディアに各社が殺到した。)

・需要分野の進展が急で、新製品・新製法の開発により折角投資した材料の需要が急になくなる可能性がある。

(薄型テレビでは液晶とプラズマが争っているが、キャノン/東芝がSED方式を準備している。画質はブラウン管並みに明るく、高コントラストで、原理上は液晶、プラズマより低消費電力とされる。)

(記憶は定かでないが、3Mはこれを避けるため、需要家に研究者を派遣し、常に最終製品の動きをみているとのこと。)

・供給先が競争に敗れ撤退する可能性(他社に供給できればよいが・・・)

・新製法等での競合材料の出現

・需要家自体が材料分野に進出する可能性

・需要自体がバブルである可能性

(光ファイバーの例)

----

2/24の日本経済新聞に企業研究で古河電工が取り上げられている。タイトルは 「さらば『光の巨人』」。

1999年にカナダの光受動部品子会社が米国の光発光部品製造販売会社「ユニフェイズ社」と合併して光通信システムのトップメーカー「JDS

ユニフェイズ」となり、古河電工は筆頭株主となった。その後の光ファイバーブームで株価は上昇、一部株式を買収したが、株の含み益は1兆5千億円になった。

古河電工はWDMシステム(光多重伝送システム)のトップメーカーを目指し、「WDMに経営資源のほとんどを集中」した。また2001年には米国ルーセント・テクノロジーの光ファイバ・ケーブル部門を27.5億ドルで買収し、光ケーブルを

OFS BrightWave、光ファイバーをOFS Fitel とした。

しかし直後に北米の通信不況の直撃で事態は一変、JDS ユニフェイズの含み益はゼロとなり、OFS社は、買収後2005年12月期まで4期連続で営業赤字を計上し、債務超過が続く。古河電工の連結当期損益は次のようになっている。

2001/3 +1,674億円

2002/3 - 34

2003/3 -1,140

2004/3 -1,401

2005/3 + 158

(2005/3は固定資産・棚卸資産処分損、退職金等で特別損失 377億円、投資有価証券および不動産の売却等により特別利益 56億円)

現在、同社は「浮沈の激しいIT(情報技術)分野で一発長打を狙うのではなく、軽金属など素材関連を軸に主力5部門で着実に利益を稼ぐ企業へ変貌しつつある。」

----

デジタル家電もバブルでなければよいが。

三井化学はこのたび、4月1日に三井武田ケミカルの武田薬品の持分全株式(49%)を取得して100%子会社とし、「三井化学ポリウレタン㈱」に社名変更すると発表した。

三井武田ケミカルは2001年4月に武田のウレタン事業の譲渡を受けて三井化学と武田薬品が設立したJVで、当初から5年後に三井化学に譲渡することが決まっていた。

これは武田國男現会長が、医療用医薬品に経営資源を集中して、医薬主体の『研究開発型国際企業』として世界競争を勝ち抜こうとして行った抜本的改革の一環である。

同社ではこれ以外に以下のように全ての多角化事業を切り離した。

動物用医薬品事業

2000/3 シェリング・プラウとのJVを設立し譲渡(武田シェリング・プラウアニマルヘルス:武田40%)

2005/6 シェリング・プラウに譲渡

ビタミンバルク事業

2001/1 BASFとのJVを設立し譲渡(BASF武田ビタミン:武田34%)

2006/1 BASFに譲渡

調味料事業を中心とした食品事業

2002/4 キリンビールとのJVを設立し譲渡(武田キリン食品:武田49%)

将来的には、キリン社が新会社の全株式を取得

ラテックス事業

2002/10 日本エイアンドエル(住友化学/三井化学JV)に営業譲渡

農薬事業

2002/11 住友化学とのJVを設立し譲渡(住化武田農薬:武田40%)

2007/11に住友化学に譲渡の予定

活性炭、木材保存剤、工業用保存剤、環境汚染診断薬等の生活環境事業

2003/4 分社化(日本エンバイロケミカルズ)

2005/3 同社を含む生活環境事業を行う子会社・関連会社5社の株式を大阪ガスケミカルに譲渡することで合意

飲料・食品事業

2006/4 ハウス食品とのJVを設立し譲渡

2007/10 ハウス食品に譲渡予定

ーーーーーーー

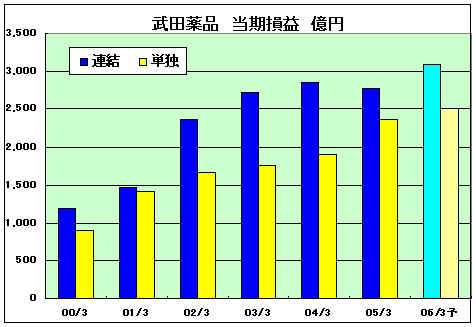

これらの事業は武田の古くからの事業であり、必ずしも赤字事業ではない。武田全体としてはグラフ(クリックしてください)のように多額の利益を上げており、他の医薬品会社と比べて圧倒的な強さを示している。

それでもなお、このような抜本策を取るのは「マルチナショナルな巨大製薬会社がひしめくグローバル競争の土俵」で勝ち抜くためには必要だからである。

武田会長は日本経済新聞の「私の履歴書」に以下のように書いている。

「社長就任と同時にゴマスリはいらん、無駄な人員を減らせ、儲からん工場を閉めろ、医薬のかせぎに寄りかかっている多角化を見直せ、ひたすら吠えまくった。社内からは『独裁者』といわれ、雑誌には『バカ殿ご乱心』と書かれた。」

「我が社は本業の医薬以外に食品、化学、農薬などの多角化を進めていた。その結果、医薬専業の同業他社に比べて従業員が過大で、しかも生産性が非常に低かった。それなのに、だらだらと採用を続けている。」

「『人々の健康とすこやかな生活に貢献する』という理念を再認識してもらうことから始めた。その上で、東洋の一小島のローカル企業にとどまることなく、医薬主体の『研究開発型国際企業』として世界競争を勝ち抜こうと呼びかけた。これしか生き残る道はないという決意表明でもある。

「眠れる武田薬品を戦闘集団に変える構造改革に着手した。その集大成が95ー00中期計画。------1万1千人いる社員を7500人に削減する。早期退職優遇制度も導入し、不要な研究所や不採算の内外の工場を閉鎖する。医薬品の海外売上高比率を50%にする。食品や化学品などの多角化部門の自立を社内カンパニー制によって促す。そして年功より成果に基づく人事報酬制度など。どれも大ナタを振るうような厳しい内容であった。」

「国内市場中心の多角化から研究開発型の国際的な製薬会社に脱皮し、マルチナショナルな巨大製薬会社がひしめくグローバル競争の土俵に上がろうかというところまでこぎ着けた。」

「社長になって10年たった。この間、非効率、非合理だった仕組みを一つずつ改革し、会社の体質を変えていった。組織や人を変え、医薬外の事業を自立させていった。こういう基本的な問題に手をつけ、反発と摩擦を凌ぎながらトップダウンで推し進めるには、武田という名前とエリート社員にはない型破りの発想が役に立った。

石油化学にはまだ、グローバルな競争に勝ち抜くための抜本的改革は見られない。

2/19の日本経済新聞に「世界医薬大手の売上高ランキング」が載っている。

武田薬品は日本では売上高トップだが、世界全体では14位に過ぎない。

世界医薬大手の売上高ランキング(億ドル)

| 順 | 会社名(国名) | 売上高 |

1 |

ファイザー(米) |

442.8 |

2 |

グラクソスミスクライン(英) |

339.6 |

3 |

サノフィ.アベンティス(仏) |

338.6 |

4 |

ノバルディス(スイス) |

249.6 |

5 |

アストラゼネカ(英) |

239.5 |

6 |

ジョンソン・エンド・ジョンソン(米) |

223.2 |

7 |

メルク(米) |

220.1 |

8 |

ロシュ(スイス) |

215.7 |

9 |

ワイス(米) |

153.2 |

10 |

ブリストル・マイヤーズスクイブ(米) |

152.5 |

11 |

イーライリリー(米) |

146.5 |

12 |

アボツト・ラボラトリーズ(米) |

133.0 |

13 |

アムジェン(米) |

120.2 |

14 |

武田薬品工業(日) |

108.6 |

武田の抜本的改革は素晴らしいが、海外各社はそれよりはるかに凄い。

合従連衡を繰り返しながら、医薬以外の部門を切り離し、医薬事業に全経営資源を投入して生き残り競争をしている。

各社の変遷は以下の通り。

1.ファイザー

・PfizerはWarner-Lambertを吸収

・MonsantoはG.D.Searleを吸収、化学品部門をSolutiaとして分離

・PharmaciaとUpjohnが合併してPharmacia & Upjohnとなる。

・MonsantoとPharmacia & Upjohnが合併してPharmaciaとなり、農薬部門を分離(再びMonsanto)

・PhfizerがPharmaciaを吸収合併

2.グラクソスミスクライン

・SmithKline

BeckmanとBeechamが合併して

SmithKline Beecham

・Glaxo

とWellcomeが合併して

Glaxo Wellcome

・1998年にAmerican Home Products とSmithKline Beecham

が合併合意→破談

Glaxo

Wellcome Plc と SmithKline

Beecham Plc の合併合意→破談

・SmithKline

BeechamとGlaxo Wellcomeが合併してGlaxo SmithKline

3.サノフィ.アベンティス

・HoechstがCelaneseを吸収

・特殊品をClariantに譲渡、化学品をCelaneseとして分離

・Rohne Poulentが化学品、繊維・ポリマーを分離(Rhodia)

・HoechstとRohne Poulentが合併し、Aventisとなる。

・農薬部門をBayerに譲渡

・Sanofi Synthelaboがフランス政府の支援を受け、Aventisを吸収、Sanofi

Aventisとなる。

4.ノバルディス

・Sandozが化学品を分離(Clariant)

・SandozとCiba Geigyが合併し、Novartisとなる。

・特殊品を分離(Ciba

Specialty)

・種子事業を分離、AstraZenecaの農薬部門と統合してSyngentaに。

5.アストラゼネカ

・AstraとZenecaが合併しAstraZenecaとなる。

・農薬部門を分離(Syngenta)

前回、欧米の医薬品会社の構造改革について書いたが、ICIの構造改革はもっと凄い。主要事業の石油化学や無機化学事業をほとんど全て売却し、ユニリーバ社から買収した特殊化学品を中心とした会社に変えてしまったのだ。

ICIは1926年に Brunner Mond (アルカリ製品)、British Dyestuffs(染料・顔料など)、Nobel Industries(火薬類)、United Alkali(アルカリ製品)の4社が企業合同してできた会社で1930年代にMMAやポリエチレンを世界で初めて販売した。

日本の石油化学の初期にはほとんどのコンビナートでポリエチレンが中心となっており、「ICIのポリエチレン」が技術導入の目標であった。

(ICIから直接導入したのは住友化学だけだが、三菱油化のBASFはICI特許ベース、日東ユニカーのUCC、三井石化のデュポンは第二次大戦中に技術を守るための戦時特例法に基づき、ICIが技術供与したもの。他社は未完成の技術や中低圧法を導入したが、なかには「ICI品のようなフィルムができない」としてライセンサーにクレームをつけた会社もあるという)

ICIは1982年にそのLDPE工場をBPに売却、1986年にPVC事業をEnichemのPVC事業と統合してEVCとした(EVCはその後

Ineosが買収)。

1993年には医薬・農薬事業を分離独立させ、Zenecaとした。(1999年、スエーデンのAstraと合併してAstraZenecaとなる)

また、同年、DuPontとの事業交換で、ナイロン事業をDuPontに渡し、DuPontのMMA(両社のJVを含む)を取得している。

ここまでの動きは他社と余り変わりはない。

1997年に同社は事業を化学品のなかでも、付加価値が高く、投下資本が少なく、景気変動の影響が少なく、研究開発により重点を置いた事業に急速に転換することを決めた。

1997年7月、ICIは英蘭系Unileverの特殊化学品4社を買収した。

National

Starch社(工業用接着剤、レジン、産業用でんぷん)

Quest社(香料、乳化剤、芳香剤)

Uniqema社(脂肪酸、グリセリン)

Crosfield社(シリカ、ケイ酸塩、ゼオライト) (のちに売却)

同時に同社は既存事業を順次分離・売却していった。主なものは以下の通り。

・ICIオーストラリア社を上場、Oricaと改称

・ポリエステル事業をDuPontに売却

・酸化チタン事業をHuntsmanに売却

・ポリウレタン、芳香族、オレフィン事業をHuntsmanに売却

・欧米の火薬事業を Oricaに売却

・肥料事業を Terraに売却

・メチルアミン事業をAir Productsに売却

・フッ素事業を旭硝子に売却

・アクリル事業をLuciteとIneosに売却

・塩素化学品事業、Crossfield(Unileverから購入)をIneosに売却

・触媒事業をJohnson Mattheyに売却

ICIはスペシャリティ化学品を中心とした「新生ICI」に生まれ変わった。

現在、同社は次の4事業部門から成っている。そのうち3つは1997年にUnileverから購入した事業が中心となっている。

National

Starch、

Quest、

機能性化学品(Uniqema)

塗料

ICIの変遷 添付

付記 ICI、Quest・Uniqema 2部門を売却

2006/11/30 ICI、Quest部門をGivaudanに売却

2007/8/13 Akzo が ICI を買収

これまで、武田薬品工業、欧米の医薬品会社及びICIの構造改善をみてきた。

各社とも明確な方向付けを行い、大胆な合従連衡や思い切った「選択と集中」を行っている。

それでは日本の石油化学産業はどうであろうか。

1980年から2000年頃までの歴史をみると、各社ともはっきりした目標をもって構造改革をやってきたとは思えない。

経済環境が非常に悪いときも抜本的な構造改革は行わず、なんとかその場を切り抜ける対策をとる。

経済環境が改善すれば、悪いときのことを忘れ、競争して増設に走る。

その繰り返しであった。

2000年頃になって、損益悪化が続いてどうしようもなくなり、2004年問題もあって、ようやく「選択と集中」政策をとり始めた。

何十年も続いた事業をやめる企業も出てきた。

住友化学と三井化学の合併のように、世界を目指すという明確な方向付けでの対策も出てきた。

しかし、中国バブルとナフサ高、ハイテク材料の3つの要因がうまく重なり、損益の改善が進むと、これも速度が弱まった。

これまでも環境がよくなれば、これが続くと思い、悪いときのことを忘れる傾向があった。今では、「2004年問題」も忘れられ、「選択と集中」政策を採り始めたときの切実感はない。いつまでも現在の好況が続くと思っているのではないか。

この25年の推移をみてみよう。添付グラフはPVCの能力&需要推移だが、これが日本の石化の動きをよく表している。

グラフの表示のように、この25年は1988年までの「産構法時代」、95年頃までの「ポスト産構法時代」、2000年頃までの「事業統合時代」、2000年以降の「選択と集中時代」に分けられる。「ポスト産構法時代」は前期の好況期とバブル経済破裂後の不況期に分かれる。「選択と集中時代」はすぐに中国バブルで動きが弱まった。

各時代の詳細は次回以降、順次述べたい。ここでは簡単に特徴を述べる。

(産構法時代)

1979年1月に第2次石油危機が発生し、3万円/kl程度であったナフサ価格は一気に6万円/klまで上昇、需要が激減し、不況が深刻化した。塩ビ業界の赤字は、80年

323億円、 81年470億円、82年 407億円と増大し、危機的な状況となった。他の石化製品も同様である。

この危機に際して業界がとったのは抜本的構造改革ではなく、産構法による共販体制と設備カルテルである(塩ビの共販は産構法前)。

共販制度は塩ビ、ポリオレフィンでそれぞれ4社できたが、真の販売会社ではなく、メンバー各社が自社製品をその出向社員が自社需要家に販売し損益は全て自社に帰属するというものであり、事務所を共有するだけの「形を変えた価格カルテル体制」であった。

設備カルテルも設備廃棄が本来の主旨であったが、ほとんどが休止で済ませた。エチレンセンターでエチレンを永久停止したのは住友化学の愛媛と三井石化の岩国だけであり、出光石化は産構法中に千葉エチレンを新たに稼動させた。

なお、日産化学だけがこの時期に石油化学から撤退したのが注目される。塩ビ事業を東洋曹達に、HDPEを丸善石化に譲渡して撤退した。

この間、ナフサ価格は1986の1Qの31,300円から2Qの16,900円と急落し、それにつれて需要も急増して採算が向上、塩ビ業界全体でも1986年に黒字に転換した。1988年に時限立法の産構法は終了した。

(ポスト産構法時代)

需要が回復すると業界はたちまち、増設に乗り出した。

まず、産構法で休止したエチレンや誘導品設備を再稼動した。

続いて新増設計画が相次いだ。エチレンでは三菱油化・鹿島の増設、丸善石化が住友化学・三井石化の引取りを前提に京葉エチレンを新設し、実現はしなかったが宇部興産・三井東圧・日本石油化学の宇部エチレン構想もたてられた。

ポリオレフィンと塩ビでは共販体制を維持するため、共販単位で共同生産が行われた。

・PP 千葉ポリプロ、宇部ポリプロ、四日市ポリプロ(東ソー)、浮島ポリプロ、DPP、旭化成(単独)

・PE 千葉ポリエチレン、宇部興産(単独)

・PVC 第一塩ビ製造

・PS 日本ポリスチレン(住友化学、昭和電工)

これらが完成した1993年頃にはエチレンと誘導品の能力は産構法前のそれをはるかに上回るものとなった。

新増設が完成する前にバブル経済が弾け、需要が減退し、需給ギャップがひろまった。各社の損益は急速に悪化した。

東ソー、旭化成のPP撤退、宇部興産の新PE停止、昭和電工のPS撤退などがあり、各社とも対応の検討を始めた。

(事業統合時代)

1994年に三菱化成と三菱油化が統合して三菱化学となり、97年に三井石油化学と三井東圧が統合して三井化学となった。これは本来一つであるべき会社が統合しただけであるが、これとは別に多くの事業統合会社が生まれた。特定の事業を数社が統合して製造販売を行うものである。

・塩ビ:新第一塩ビ、大洋塩ビ、(のちに)ヴイテック

・ポリオレフィン:日本ポリオレフィン、グランドポリマー、日本ポリケム

・PS:日本ポリスチレン(住友化学/三井化学)、A&Mスチレン、東洋スチレン

・ABS:テクノポリマー、日本A&L、UMG

ABS

これにより各誘導品ともに表面上はメーカー数は減少した。他の共販グループメンバーとの事業統合の結果、共販会社も消滅した。

しかし、三菱化学の場合、統合に際して人員の削減は行わず、鹿島、四日市、水島の3エチレンセンターも3地域に拠点があることは大きな強みであるとしていずれも残した。三井も人員は減らしたが設備は変わっていない。

事業統合会社も大部分はメンバー各社が経営陣を出し、工場はそのまま、原料供給体制もあまり変わらないという持ち寄り体制であった。塩ビの場合は事業統合しない企業が対抗心から増設に走り、全体能力は増加している。

原料を各社が持ち込むなら原料面でのメリットは生じない。

仮に事業統合で人員が100人減ったとしても(実際には親会社に戻るだけだが)、節約される人件費等は年間10億円に満たない。

しかし、実際に起こったように過剰能力による値下げ競争で売価が10円/kg

下がると、50万トンの統合会社なら年間の値下がり損は50億円にもなる。

表面上はメーカー数が減り、1社当たり能力が増えて国際水準に近づいたように見えたが、実態は従来のままであり、事業統合の効果はなかったといえる。事業統合会社の損益は悪化し、破綻直前まできた。親会社やその他の企業も損益は悪化している。

危機に際して抜本的な対応をとらなかったツケが出たといえる。結局、1980年代、90年代の20年間は石化業界にとっては「失われた20年」であった。

(選択と集中時代)

21世紀に入り、事態の深刻さと2004年問題やアジア・中東での大規模新設の影響などによる危機意識から、各社とも「選択と集中」戦略をとり出した。

三菱化学は2001年1月に四日市のエチレンを停止、人にも手をつけた。昭和電工はエチレンを1系列減らし、中期計画で石油化学を「再構築事業」とし、提携・売却も視野に入れるとした。

塩ビ業界では撤退が相次いだ。新第一塩ビで住友化学、日本ゼオンが、大洋塩ビで三井化学、電気化学が、ヴイテックで東亞合成が、それぞれ実質的に撤退した。また、チッソ、呉羽化学、旭硝子、セントラル化学が撤退した。PVCと原料VCMの多くの工場が停止した。

(逆に信越化学の欧州での塩ビ会社買収、米国子会社の新立地での増設などがある)

2000年11月に三井化学と住友化学の統合計画が発表され業界に衝撃を与えた。全統合に先立って三井住友ポリオレフィンがスタートした。

宇部興産とトクヤマがPPから撤退した。

日本ポリケムと日本ポリオレフィンのPE事業を統合して日本ポリエチレンが、日本ポリケムとチッソのPP事業を統合して日本ポリプロが誕生した。(実質的に三菱化学が昭電、新日本石化、東燃化学のPE、チッソのPPの運営を引き受けた形)

PSではA&Mスチレンと出光石化のPS事業を統合し、PSジャパンとした。(更に大日本インキ化学のPS事業との統合を図ったが、公取委の反対で取り止めた。)

ABSでは鐘淵化学が撤退した。

これらの処理の結果でも、まだ(PSを除き)国内需要と能力の間に大きなギャップがある。加えてPEの場合は今でもレジンやPE袋の形での輸入が増加している。

しかしながら中国バブルが始まると危機意識は急速になくなった。

住友化学と三井化学の統合は「21世紀の化学産業におけるグローバルリーダー」をめざすとされたが、両社の主導権争いもあったが、「単独でも生き残れる」という考えが出て解消され、ポリオレフィン会社も解散した。

昭和電工は2005/11の新中期経営計画では「再構築事業」であった石油化学を「基盤事業(キャッシュカウ)」としている。

更なる再編が噂された塩ビ業界でも全く話が進んでいない。

部分的には構造改革は行われており、戦略のもとに海外進出をしている企業も多いが、エチレンとエチレン関連誘導品に関しては、エチレンセンターに手を付けられないことから、(メーカー数は減ったが)世界水準からみて非常に小規模で、かつ多数プラントでの過剰能力体制のままである。

日本の合成樹脂は単なるコモディティの販売ではなく、「提案型」マーケティングで需要家の高度のニーズに応えており、今後もなくならないし、高度のニーズのある日本でないと開発はできない。

しかし、中国バブルが弾けて、中国の多くのエチレン計画が中止となると、ナフサ価格も急落する。輸出がなくなるだけでなく、韓国、台湾、更には最新の大規模設備ができた中国からも輸入圧力が出てきて、国内価格が急落する。

場合によってはハイテク材料の方も悪くなる可能性もある。

こういう可能性を考えて、再度、「選択と集中」政策を進めるべきではないだろうか。

(次回から各時代について述べる)

2006/3/9 日本の石油化学産業の構造改善-2 産構法時代

1979年1月に第2次石油危機が発生し、3万円/kl程度であったナフサ価格は一気に6万円/klまで上昇、需要が激減し、不況が深刻化した。塩ビ業界の赤字は、80年 323億円、 81年470億円、82年 407億円と増大し、危機的な状況となった。他の石化製品も同様である。

(塩ビ業界)

塩ビ業界では1981年10月に産業構造審議会化学工業部会の塩化ビニル・ソーダ小委員会で共販会社案を打ち出し、公取委の承認を得て、第一塩ビ販売が82年4月に、日本塩ビ販売と中央塩ビ販売が同8月に、残る共同塩ビ販売が同9月に営業を開始した。(詳細)

公取は当初、第一塩ビ販売は承認したが、4共販体制は認めず、通産省が交渉してやっと認められた経緯がある。

(産構法)

石油化学業界では1982/10、エチレンセンター13社の社長で編成された石油化学産業調査団が訪欧、石油化学事情を調査するとともに、不況の脱出策を協議した。

高杉良の「局長罷免 小説通産省」ではこれに触れている。

「調査団の帰国後、各社の首脳間に相互信頼感が芽生え、過剰エチレン設備等の廃棄、ポリエチレン、ポリプロピレンなどポリオレフィンの共同販売会社の設立など抜本的な構造改善対策が次々に打ち出され、構造不況に陥っていた石油化学工業は急速に立ち直ってゆく。」

1983年5月「特定産業構造改善臨時措置法(産構法)」が、1988年6月30日を期限とする時限立法として施行された。(概要)

これに基づき構造改善基本計画がつくられた。設備廃棄ではエチレン、ポリエチレン、塩ビ、及びEOとSM(両者は自主廃棄)が、共販は塩ビのほかにポリオレフィンが承認を受けた。

(ポリオレフィン共販会社)

1983/7/1にユニオンポリマー、ダイヤポリマー、エースポリマー

、三井日石ポリマーの4共販が同時に営業開始した。(詳細)

最終的には別紙の通りの組み合わせとなったが、当初の業界案は次のようなものであった。

3グループ集約案:

①三菱化成・三菱油化・旭化成・昭和電工・東燃石化・出光石化・日本ユニカー

②三井石化・三井ポリケミカル・三井東圧・日本石油化学・宇部興産

③住友化学・東洋曹達・新大協和石化・日産丸善ポリエチレン・チッソ・徳山曹達

①は、三菱系2社は同一資本系列。昭和電工は三菱油化と製品融通関係にあり、東燃石化に対して中低圧ポリエチレン工場を売却したいきさつがある。日本ユニカーはその子会社。旭化成は昭電、出光とトップ同士が親密な関係にある。さらに旭化成と三菱化成は岡山県水島地区にエチレンの共同生産会社をもっているというもの。

しかし公取はシェアが大きいことを理由にこれを認めず、通産省のバックアップもなく、最終的に三菱とその他に2分割した。

宇部興産は大阪での三井との関係と、千葉での丸善との関係を比較し、ユニオンポリマーに参加した。

塩ビ、ポリオレフィンとも、共販会社の性格については前回述べた通り、真の販売会社ではなく、メンバー各社が自社製品をその出向社員が自社需要家に販売し損益は全て自社に帰属するというものであり、事務所を共有するだけの「形を変えた価格カルテル体制」であった。

(設備処理)

1)エチレン 詳細

廃棄 804.7千トン

休止 955

部分休止 491

新設 △220 (出光石化)

差し引き 2,030.7千トン

2)ポリオレフィン 詳細

・高圧法ポリエチレン(LDPE)は年産能力の37%に当たる637,000tの設備処理

・中低圧法ポリエチレン(HDPE)は同25%に当たる265,000tの設備処理

・ポリプロピレンは設備の過剰度がそれほど大きくなかったので、設備処理の対象とはならなかった。

・設備の新設、増設および改造は、目標期日までの間は行わないとした。

3)PVC 詳細

基本計画では49万トンの設備処理だが、通産省によるPVCの生産能力の管理はトン数ではなく、重合槽の容量で行われている。実際には重合槽1m3当たりの生産能力は大きく異なる(場合により2倍以上)が、プロセス改良による能力アップはメリットとして認められていた。

設備の新設、増設および改造は、目標期日までの間は行わないとした。

設備処理に当たり、塩ビのみ、経済的負担の公正を期するため調整金を設けて各社別の処理量を決めた。

調整金は廃棄m3に対し2,000千円(基準を超えて廃棄する分は4,000千円)を支給することとし、合計4,360百万円を支給、残存m3数比で各社負担した。

なお、信越化学・鹿島の処理127m3のみ休止設備で、カルテル終了後の品不足時に再稼動した。

以上、この危機に際して業界がとったのは抜本的構造改革ではなく、共販体制という「形を変えた価格カルテル体制」と、休止のところが多い「設備廃棄」であり、一部新増設さえある。

唯一、日産化学がこの時期に石油化学から脱却した。

ナフサ価格は1986の1Qの31,300円から2Qの16,900円と急落し、 それにつれて需要も急増して採算が向上、塩ビ業界全体でも1986年に黒字に転換した。1988年に時限立法の産構法は終了した。

2006/3/10 日本の石油化学産業の構造改善-3 ポスト産構法時代前期

産構法が終了した際に、業界(と通産省)は産構法の精神の維持のために2つの対応をとった。

①「デクレア方式」(事前報告制度):

産構法終了により今後は設備カルテルは認められなくなったが、新増設の乱立をおさえるため、休止設備再稼動、新増設、改造に当たっては事前に通産省に報告し公表する制度がつくられた。

②共販制度の維持:

公取委は産構法の終了をもって共販会社も解散すべきだと強く主張した。米国の市場開放要請の中に共販制度も参入障害とする指摘があったことも、これを後押しした。

しかし業界では価格競争を防ぐ重要な手段として継続を主張、生産・流通・販売の合理化のためにも必要とした。

最終的に公取委は、他の共販メンバーとの提携をしないこと、生産・流通・販売の合理化の進展状況を毎年報告することを求めた。

設備の増強に当たっては単独では大規模設備の増設は難しいことから共同生産方式が取られたが、上記の制約により、共販メンバー同士の合弁による共同生産が行われた。

需要が回復すると業界はたちまち、増設に乗り出した。

まず、産構法で休止したエチレンや誘導品設備を再稼動した。

続いて新増設計画が相次いだ。

エチレン:

・三菱油化・鹿島2期(326千トン)

・京葉エチレン(600千トン):住友化学と三井石油化学に15万トンずつ供給(共販解散後に出資)

・宇部エチレン(500千トン):宇部興産(50%)、三井東圧(25%)、日本石油化学(25%)

*PP、SMは先行して完成したが、エチレンは実現せず。

LLDPE:

・千葉ポリエチレン 80千トン(住友化学/東ソー)

・宇部興産 50千トン(単独)

PP:

・千葉ポリプロ 60千トン(住友化学/宇部興産/トクヤマ/共販会社)

・宇部ポリプロ 80千トン(宇部立地。宇部興産/住友化学/トクヤマ/共販会社)

・四日市ポリプロ 65千トン(東ソー/チッソ/共販会社)

・浮島ポリプロ 80千トン(日石化学/三井東圧/三井石化/共販会社)

・ディー・ピー・ピー 80+50千トン(三菱油化/三菱化成)

・旭化成 64千トン(単独)

PVC:

・第一塩ビ製造 80千トン(住友化学/日本ゼオン/呉羽化学/サンアロー/共販会社)

PS:

・日本ポリスチレン増設 30+70千トン(昭和電工/住友化学)

SM:

・三井東圧 240千トン(宇部立地。宇部興産/鐘化が引取り枠)

*共販会社での増設を強調するため共販会社が出資した。

*PPでは新規進出が相次いだ。

東ソーは完全新規、日石化学と旭化成は泉北ポリマーに参加していたが自社工場内に新設。日本鉱業も新規参入を狙い、輸入販売を始めた。

*共販会社は全般的に「形を変えた価格カルテル体制」に止まっていたが、その中で第一塩ビ販売だけは共同研究を行い、新製造方法を開発し、それをもとに共同生産を行った。

*日本ポリスチレンは増設を各社の責任で各社の工場内に立地。

これらの結果、エチレン及び誘導品の各社の能力は1993年8月時点で添付の通りとなり、産構法以前の能力をはるかに上回るものとなった。

「日本の石油化学産業の構造改善」の途中ですが、9日の日本経済新聞に3月決算予想が出た。化学については「石化事業不振」として以下の通りまとめられている。

「総合化学大手5社は住友化学を除く4社が(連結)経常減益となりそうだ。原料のナフサ価格は上昇するが、アジア市況下落の影響で販売価格への転嫁が十分に進まず、石油化学事業の利益が減少することが響く。三井化学の経常利益は700億円と12%減る見通し。主力の合成繊維原料の市況悪化が利益を圧迫する。東ソーも塩化ビニール市況の下落が痛手となる。(以下略)」

非常に好調だった昨年比で減益というだけで、各社ともまだまだ高利益を上げている。しかし、中国の大増設の影響は今後出てくる。

2006/3/12 日本の石油化学産業の構造改善-4 ポスト産構法時代後期

新増設が完成する前に日本のバブル経済が弾け、需要が減退し、需給ギャップがひろまった。能力の急増に対し、アジアの需要は増えつつあったが、欧米が不況になると各社一斉にアジア向けに輸出を行うため、アジア市況も急落した。 (三菱油化は1980年代後半にスチレンモノマーの輸出で膨大な利益を上げたが、その後の値下がりで輸出利益はなくなった)

この結果、各社の業績は非常に悪化した。塩ビ業界の損益も1992年から再び赤字に転じた。

しかし、再びカルテルで逃げる道は既に封鎖されており、各社とも生き残りの策の検討を開始した。

事業撤退:

・ポリプロに新しく進出した東ソーは95年11月に営業権をチッソに譲渡(2002年にチッソが四日市ポリプロを吸収合併)

・旭化成も94年10月、水島品の営業権を昭和電工に譲渡

(運営のため日本ポリプロを設立するが1999年3月停止)、泉北ポリマー全株を95年3月、三井東圧に譲渡して撤退した。

・日本鉱業も新規参入を狙い、輸入販売を始めたが94年3月に撤退した。

・宇部興産は新設した千葉の気相法LLDPEプラントを休止した。

(1994年11月に三井石油化学のメタロセン触媒技術による気相法LLDPEの商業規模での試験生産で合意)

・昭和電工は94年5月、PS事業から撤退し、旭化成に営業権を譲渡することを発表した。(上記の旭化成PP事業と交換)

昭和電工は1966年から住友化学とのJVの日本ポリスチレン(川崎に工場)でPS事業を行っていたが、1988年に千葉と川崎にそれぞれの責任で新工場を建設し、93年の旧設備停止後は実質的には個別に事業を行っていたが、川崎の新設備も停止し事業から撤退した。

三井・三菱グループの事業統合検討:

・1992年4月、新聞に三井東圧と三井石化が合併を目指し両社社長が詰めの協議に入っていると報じた。両社長がのトップ会談を行い、新会社の社名(「三井化学」)や合併比率などは合意しているとされた。しかし両社の社内の反対が強く、「当分の間は交渉を凍結する」と発表された。

・この時、吉田正樹・三菱油化前社長は三菱グループの統合については 「永遠の話題」であるとして否定した。

しかし実際には、スチレンモノマーの輸出利益をもとに株式時価発行によりエチレンを増設し拡大路線をとった三菱油化はその後の輸出価格の下落、国内需要の減少で損益は悪化し、対応に苦慮していた。

事業統合の検討:

・第一塩ビ販売のメンバーの日本ゼオン、住友化学、呉羽化学、サンアロー化学(徳山曹達子会社)は、共同研究、共同生産を行うなど信頼ベースが出来上がっており、塩ビ事業の損益悪化から、早くも1992年頃から生き残りのための事業統合の検討を始めていた。

2006/3/13 日本の石油化学産業の構造改善ー5 事業統合時代

損益状況がますます悪化し、各社は単独での生き残りは難しくなった。三菱と三井はそれぞれ2つの石化事業企業が並存していたが、いずれも一方が他方を救済する形で統合が行われた。

さらに94年8月、第一塩ビ販売グループの塩ビ事業統合計画が明らかになった。当時は共同生産はあり得ても、自社の販売権を拠出しての統合会社設立という考えは業界にはなかったが、これを機に他の分野も含め、相次いで事業統合が行われることとなる。

1) 三菱油化と三菱化成の統合

1993年12月、三菱化成と三菱油化は翌94年10月に両社を対等の立場で合併し、三菱化学とする旨、発表した。両社は否定したが、三菱油化の救済であるという見方が多かった。

当初は「赤字幅が著しいポリオレフィン事業の統合を模索した」がそれだけでは不十分となり、大統合に踏み切った。それまで「永遠の話題」として統合に反対していた三菱油化の吉田正樹・前社長が93年初めに亡くなったのも、統合に踏み切る要素と言われた。

しかしながら統合に際して「化成の医薬部門などは人員を吸収する余地がある。新規採用人数の削減は必要かもしれない。鹿島、四日市、水島の3地域に拠点があることは大きな強みで、いずれも残す」と答えて人員、設備の削減を否定した。赤字の塩ビ事業も水島のエチレンの操業面から事業を継続している。

2)三井石油化学と三井東圧化学の統合

1992年4月に三井石油化学と三井東圧の統合交渉のことが新聞に報じられた際は両社の社内の反対が強く、「当分の間は交渉を凍結する」とされたが、その後も特に三井東圧の業績が回復せず、結局、1997年10月、三井化学が誕生することとなる。三井東圧が三井石化の収益力や財務体質を評価して、存続会社を三井石化に譲る姿勢をみせたことが交渉がまとまる要因になったと言われている。

その後、三井化学は旧三井石化が主導する形で経営が行われた。1998年4月、三井化学は合併後初めての中期経営計画を発表した。一部の樹脂を除いて重復する事業がほとんどなかったため、戦略事業の選択と投資先の集中が、合併後の最重要課題になっていたが、合併で広がった総花的な事業構成を見直し、中核事業を半導体関連の機能性材料など成長性の高い分野に絞り込む一方、不採算事業から撤退、工場の統廃合を進めるのが計画の骨子。石油化学製品の高付加価値化で「世界で存在感のある企業を目指す」とした。

3)事業統合

新第一塩ビに続いて各業界で次々と事業統合が行われた。今回は共同生産ではなく事業統合のため、共販グループに関係なく相手先を選んだため、順次共販会社を解散し、96年7月に全てなくなった。

塩ビ:

・新第一塩ビ:(95/7) 日本ゼオン、住友化学、トクヤマ(430千トン)

*呉羽化学は検討途中で離脱

・大洋塩ビ:(96/4) 東ソー、三井東圧、電気化学(580千トン)

・ヴイテック:(00/4) 三菱化学、東亞合成(390千トン)

(96年提携)

ポリオレフィン:

・日本ポリオレフィン:(95/10) 昭和電工、日本石油化学(PE

656,PP 346千トン)

*99/5 モンテルSDKサンライズ(のち、サンアロマーと改称)を設立し、PP事業を分離

・グランドポリマー(95/10:PPのみ) 三井石油化学、宇部興産

*97/7 三井化学設立を前に三井東圧が参加(計 PP

701千トン)

・日本ポリケム(96/9) 三菱化学、東燃化学(PE

696千トン、PP 733千トン)

*東燃化学の関係会社・日本ユニカーの参加努力を続けたが、成立せず。

ほかに

・京葉ポリエチレン(97/10) 丸善ポリマー、チッソ石油化学のHDPE販売会社

・日本エボリュー(96/11) 三井石油化学と住友化学のメタロセン触媒LLDPE

の製造会社

PS

・日本ポリスチレン(97/10) 住友化学、三井東圧 (225千トン)

*住友化学と昭和電工のPSのJVの日本ポリスチレン工業とは別。

同社(1966/11設立)は1990頃に両社が個別に新工場を建設運営し、93年旧設備停止、94年昭電のPS事業撤退で休眠状態となっていた(01年昭電が吸収合併)。

・A&Mスチレン(98/10) 旭化成、三菱化学(統合前559千トン、統合後400千トン)

・東洋スチレン(99/4) 電気化学、新日鉄化学、ダイセル(統合前476千トン、統合後376千トン)

ABS

・テクノポリマー(96/10) JSR、三菱化学 (ABS

290千トン、AS 40千トン)

・日本エイアンドエル (99/7) 住友化学、三井化学(ABS

100千トン、SBRラテックス85千トン)

・UMG ABS (02/4) 宇部興産、三菱レイヨン、GE (ABS

176千トン)

付記 2008/11/25

テクノポリマー 2009/3/31付けでJSR 100%に

(三菱化学 撤退)

これらの事業統合は、それ以前には考えられなかった「大決断」であった。

この結果、誘導品のメーカー数は大幅に減少し、1社当たりの能力は増大し、一応世界水準に近づいた。

しかしながら、実態をみると、以前と余り変わりがない状態であった。

三菱と三井の統合は、元々一緒であるべき会社の統合である。三井の場合は旧三井石化主導で事業や人の整理が行われたが、三菱の場合は設備にも人にも手を付けていない。

事業統合については、PSだけは統合時に老朽設備を廃棄したが、全般的には出資会社のプラントはそのまま維持し、原料ソースもそのまま、経営陣も各社が出し合った。

PVCの場合は、単独経営の信越化学、鐘淵化学、三菱化学(当初は単独)が対抗意識から増設を行ったため、逆に全体能力が増大した。

営業や研究、管理の人員は確かに減っているが、これは親会社に残しただけである。若干の合理化はあるとしても、工場に手を付けない限り合理化に限界がある。

既に述べた通り、仮に人員を100人減らしても節約される費用は年間10億円にもならない。過剰能力の下で売価が10円/kg下がると、500千トンの能力なら値下がり損は年間50億円にも達する。

これが実際に起こった事態であり、塩ビの統合会社は3社とも数年で巨額の累積赤字を出しており、日本ポリオレフィンも同様である。

事業統合によりメーカー数が大幅に減ったように見えるが、工場と原料供給体制をみると、それ以前とほとんど変わらず、小規模多数工場をもとにした過剰能力体制が継続していた。

危機に際して抜本的な対応をとらなかったツケが出たといえる。結局、1980年代、90年代の20年間は石化業界にとっては「失われた20年」であった。

2006/3/14 日本の石油化学産業の構造改善ー6 選択と集中時代

損益状態の悪化に加え、サウジアラビア、台湾、シンガポール等における大型エチレンプラントの新増設によりオレフィン及び誘導品の輸出を行うことが厳しくなること、主要石化製品における大幅な関税の引き下げの2004年問題、内需の伸びが今後も期待できないことから、各社とも「選択と集中」を合言葉に対応策をとり始めた。

1)エチレンセンターの整理

①三菱化学 四日市エチレン等の停止

1994年の統合以降も鹿島、四日市、水島の3エチレンセンターをそのまま維持してきたが、ようやくエチレン生産体制の見直しを行うこととし、2001年1月に、四日市事業所のエチレンプラント及びEG、EO設備を停止した。

また、人にも手をつけ、2000年3月期で早期退職一時金費用を計上している。

②エチレンセンターの一体化による機動的運営

・三井化学、大阪石油化学を完全子会社化

・浮島石油化学の解散(川崎は日石化学、千葉は三井化学が引取り

・旭化成、山陽石油化学を100%子会社化

③昭和電工の石化事業方針転換

2000年にエチレン2系列 785千トンから、1系列

635千トン(いずれも定修なし)体制に変更

石油化学は、「再構築事業」とし、提携・売却も視野に入れるとした。

④東ソーのビニルチェーン構想

東ソーはエチレンを塩ビ用を中心とするという特異な戦略をとった。強力なインフラ基盤を背景に、電解、VCM、PVC、塩ビ加工へとつながるビニル・チェーンを国内を含めたアジア市場に主眼を置いて展開することを決めた。

更にその後、塩素の有効利用が期待されるイソシアネート(ウレタン原料)事業関連会社の日本ポリウレタン工業(東ソー35%/保土谷化学工業65%出資)との連携を強化し、ビニル・イソシアネート・チェーンとしての展開を加速する戦略を推進している。

2)塩ビ業界の再編

需要の減退が著しく、過剰設備を抱えた中での価格競争で損益状況が悪化した塩ビ業界で大きな再編が行われた。

①VCMの停止

・旭硝子はPPGインダストリーズとのJVの旭ペンの5万トン設備を停止

・三井化学は東ソーの増設を機に、大阪工場の電解・VCMプラントを休止

・住友化学は電気化学、トクヤマとの合弁の千葉電解、電気化学との合弁の千葉EDC、電気化学、旭硝子との合弁の千葉塩ビモノマーを停止

・下記の新第一塩ビ改組に伴い、日本ゼオンが山陽モノマーを停止

・セントラル化学がVCMを停止、PVCからも撤退した(下記)

(旭硝子はその後、PVCから撤退。三井、電化は大洋塩ビメンバーで東ソーがVCMを供給。住化、ゼオンは新第一塩ビメンバーでトクヤマが96/12にS&Bにより30万トンの新鋭設備をスタートさせている。)

エチレンメーカーにとってVCMの停止は痛手だが、三井の場合はエチレンを東ソーに供給すること、住友化学はエチレン不足の状況であったため、実行できた。

・旭硝子と三菱化学は鹿島の鹿島塩ビモノマーの引取権を信越化学と鐘淵化学に譲渡

②新第一塩ビの改組

95年の設立以来4年間で資本金70億円をすべて食いつぶし、再構築策を発表

・日本ゼオンと住友化学がそれぞれ14.5%に出資比率を落とし、実質撤退、トクヤマ主導に。

・ゼオンの水島工場(汎用品)停止、山陽モノマー停止

・VCMはトクヤマが供給

・(その後)ゼオン高岡工場も2008/3停止

③チッソの塩ビ事業撤退

1999年6月、水俣病に関する関係閣僚会議申合せでチッソに対する支援策が提示されたのを受け、チッソは00年1月再生計画を発表した。不採算の塩ビ事業を鐘淵化学に営業譲渡すること、可塑剤については三菱瓦斯化学とのJVとすること等が含まれている。

これに基づき00年4月に鐘化に塩ビ事業の営業譲渡が行われ、5月に千葉、7月に水俣工場を停止、残る水島工場も03年3月に鐘化からの製造受託契約期限切れで停止し、1941年からの同社の塩ビ事業の歴史を閉じた。

④大洋塩ビの改組

00年3月末で資本金100億円に対して累積損失が160億円を超えるといわれているが、3月末で一旦同社を解散し、改めて同一社名で新会社を設立した。

新会社は東ソーが68%で運営責任を担い、三井、電化はそれぞれ16%となった。三井、電化ともVCMからも既に撤退しており、塩ビ事業から実質的に撤退した。

⑤呉羽化学の塩ビ事業撤退

02年11月、呉羽は事業再構築計画を発表した。

全世界のMBS事業をローム・アンド・ハースに営業譲渡するともに、塩ビ事業についても大洋塩ビに営業譲渡し、今後は高付加価値事業を推進するというものである。

塩ビ事業の営業譲渡は03年1月に行われ、錦工場のプラントは04年3月までは大洋塩ビのために受託生産を行い、その後停止した。

⑥旭硝子の塩ビ事業撤退

旭硝子は自社PVCプラントを所有せず、チッソ千葉工場に1万トンの自社枠を所有し製造委託しているほかは、鹿島塩ビモノマーの引取枠分を信越に製造委託するとともに、呉羽化学に製造委託していた。

鹿島塩ビの引取枠放棄、及びチッソ千葉工場の停止後は販売量全量を呉羽に製造委託していたが、呉羽の塩ビ事業撤退を受け、02年12月末で塩ビ事業から撤退した。

同社では化学品の構造改革の一環として千葉地区の電解や京葉モノマーの停止を検討したが、特にVCMの停止でエチレン消費が激減し致命的な影響を受ける丸善石油化学の反対が強かった模様で、「検討課題」としつつ、輸出が好調なため、輸出基地として存続させている。

⑦セントラル化学の塩ビ事業撤退

セントラル化学は1963年、セントラル硝子と東亜燃料のJVとして設立され、電解、VCMその他の事業を行っていたが、その後東亞合成が参加、同一メンバーによるPVCのJV・川崎有機にVCMを供給するとともに、自社分のPVCの製造委託を行っていた。東亜合成と三菱化学がヴイテックを設立した後、川崎有機は東亜合成に吸収され、セントラル化学はセントラル硝子100%となっていた。

同社のVCMは132千トンと規模も小さく、塩ビ事業の不採算の中、03年3月でVCMプラントを停止し、PVCの販売も止め、塩ビ事業から撤退した。

⑧ヴイテックの再編

同社は00/4に設立したが、03/12で資本金60億円に対して累損が162億円に達していた。

05年3月、ヴイテックは再編を行い、三菱化学が85.1%出資となり、東亜合成は実質撤退した。

上記の結果、塩ビ業界においてはメーカー数だけでなく、VCM、PVCともにプラント数も著しく減少することとなる。

・現在のメーカーは信越化学、カネカと、新第一塩ビ(実質・トクヤマ)、大洋塩ビ(実質・東ソー)、ヴイテック(実質・三菱化学)の5社と需要家の積水化学の徳山積水だけとなった。

・休止したPVCプラントは(予定も含めると)、新第一塩ビのゼオン・水島、同・高岡、呉羽化学・錦、チッソ・千葉、同・水俣、同・水島の6プラント。

・VCMについても旭ペン、千葉塩ビモノマー、セントラル化学、三井化学・大阪、山陽モノマーの5プラントが停止した。

残るVCMプラントは輸出専用の京葉モノマーを除くと、信越化学(及びカネカ)向けの鹿島塩ビモノマーと三菱化学、カネカ、東ソー(四日市及び徳山)、トクヤマと、PVCとの一貫体制となっている。

・但し、PVC能力は2004年末で234万トンと、内需の150万トン弱を大きく上回っている。

このため、更なる再編が必要とされた。

なお、単独組の信越化学、カネカは国内外で健闘しており、特に信越化学は米国及び欧州での事業を拡大し、世界一の塩ビメーカーとなった。

| 信越グループの能力 | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

続く

2006/3/15 日本の石油化学産業の構造改善ー6 選択と集中時代 続き

3)三井化学および住友化学の全面的統合発表

2000年11月、三井化学と住友化学は「21世紀の化学産業におけるグローバルリーダー」をめざすべく、03年10月に両社の事業を全面統合すること、ポリオレフィン事業については01年10月に先行的に統合することを発表した。両社はともに千葉にエチレンセンターを持ち、両社が出資する京葉エチレンとともに互いにパイプラインで結びつき、コンビネーテッド・コンビナートを形成しているほか、三井は大阪に、住化はシンガポールにもエチレンセンターを持つ。住化の医薬・農薬事業は収益に貢献しているし、両社の新規事業も順調である。統合により、世界トップクラスの化学会社と技術力や収益力において互角に競争できる、アジアで最大、世界第5位の化学会社が誕生することになる。

本件は三井側からの提案で、企業エゴを捨て、真のグローバル企業を創ろうというものであったと言われている。これ以前に両社のメインバンクである住友銀行とさくら銀行(三井主導)が合併し三井住友銀行が発足している。

全面統合については両社が共同株式移転により持株会社を設立して上場する方式で出発するとしたが、統合比率は、統合の際の株価およびその他の考慮すべき要素を勘案して決定するとした。統合までに時間があり過ぎるのではないかということと、統合比率を後で決めるというのが問題とされた。

これに対して三井グループの繊維・化学会社で「大三井化学」のメンバーになると想定されていた東レが、「三井-住友の場合、統合してもエチレン能力は180万トン弱で、これで強いといえるかどうかだ」と反対した。

両社は事業統合検討委員会を設置して検討を始めるとともに、ポリオレフィンの統合の準備を始めた。

4)ポリオレフィン業界の再編

①三井住友ポリオレフィン

三井化学と住友化学は全面統合に先行して2001年10月に両社のポリオレフィン事業を統合することとした。しかし、公取委は、 PP分野におけるメーカーの価格改定行動について協調的な行動がみられるとの問題を指摘した。両社は統合新会社においては業界団体への営業部門者の出席を一律禁止するなど独占禁止法遵守体制を更に徹底すると誓約し、01年12月にようやく公取委の事前承認を得た。

02年4月、半年遅れで三井住友ポリオレフィンがスタートした。03年10月の全面統合を控え、二重の手間を省くため、工場については統合せず、親会社への製造委託の形をとった。

三井は宇部とのPP事業統合会社のグランドポリマーを02年4月に吸収合併し、宇部ポリプロの宇部持分、トクヤマ持分も取得した。住友化学 も千葉ポリプロのトクヤマ持分を01年6月に取得している。

②宇部興産のPP事業撤退

三井と住友のポリオレフィン事業統合を機に宇部興産はPP事業から撤退した。当初はグランドポリマーを生産会社とし、営業権を三井住友ポリオレフィンに譲渡する案が検討されたが、最終的には01年10月に宇部がグランドポリマーの持分を三井化学に譲渡し、宇部・堺工場内のグランドポリマーのプラントの操業は宇部興産が受託することとした。02年4月、三井化学はグランドポリマーを吸収合併した。

③トクヤマの撤退と出光石化の提携

01年1月、徳山でプラントが隣接するトクヤマと出光石化はPP事業における提携を発表した。両社でPPの製造JV・徳山ポリプロを設立してトクヤマの工場内に20万トンの設備を新設(03年5月に営業生産を開始)し、トクヤマの既存設備は廃棄、01年7月にトクヤマがPPの営業権を出光石化に譲渡した。

④日本ポリケム・日本ポリオレフィン・チッソの再編

01年6月、PE事業での日本ポリケムと日本ポリオレフィンの、PP事業での日本ポリケムとチッソの、事業統合計画が発表された。統合すれば、PEの生産能力は133万トン、PPは109万トンとなる。

日本ポリケムと日本ポリオレフィンのPE事業統合は難航した。日本ポリケムは三菱化学と東燃化学のポリオレフィン事業統合会社だが、東燃化学はダウ(UCCを買収)との合弁会社でPEのメーカーの日本ユニカーの株主でもある。

公取委は日本ポリケムと日本ポリオレフィンが、東燃化学を通じて日本ユニカーとも企業結合関係が出来ると考え、その場合の販売シェアが約45%で第1位に、また、上位3社の累積シェアが約80%となるとして、これを問題視した。

この問題の解決のため03年6月、三菱化学が日本ポリケムの東燃持分を買取り、三菱の100%子会社とし、公取の了承を得た。

この結果、PEについて、03年9月に、日本ポリケム、日本ポリオレフィンに三菱商事プラスチックを加えて3社の合弁会社・日本ポリエチレンを、PPについては同10月に、日本ポリケムとチッソの合弁会社・日本ポリプロを発足させた。

付記

三菱ケミカルホールディングスは、日本ポリケム(三菱化学100%)が、三菱商事プラスチックの保有する日本ポリエチレン株式8%を2008年3月4日付で取得し、日本ポリエチレンをを連結子会社化。

日本ポリケム 58%、日本ポリオレフィン 43%に。

なお、日本ポリエチレンは04年9月で四日市工場内の75千トンの老朽化した小型LDPEプラントの操業を停止した。同工場のエチレンは既に2001年1月に、また37千トンのPPプラントも2002年末で生産を停止している。

この計画は実質的には昭和電工、新日本石油化学、東燃化学がPE事業を、チッソがPP事業を三菱化学に委ねることを意味する。但し、これら各社が白紙委任をしたとは考えられず、特に前3社についてはエチレンの操業にからむため、ある程度の操業度の維持の約束があると思われる。逆にいえば、三菱化学はこれらエチレンセンターを抱え込んでしまったともいえる。

⑤宇部興産PE事業再編

宇部興産は01年10月に宇部がグランドポリマーの持分を三井化学に譲渡しPP事業から撤退したが、新聞報道では丸善石化コンビナートに197千トンの能力を持つPE事業についても03年までに撤退する方針を決め、事業売却の検討に入ったと伝えられた。

しかしながら、京葉モノマーのVCMと同様、宇部のPEプラントが停止するとエチレンの操業に支障を生じる丸善石化の提案により、丸善石化のエチレンとの一体運営を行うこととし、宇部はPE事業を分離して宇部丸善ポリエチレンを設立し、その50%を丸善石化に譲渡し、JVとした。04年10月に営業開始した。

5)PS,ABS事業の再編

①PSジャパン

旭化成と三菱化学は統合会社A&MスチレンでPS事業を行っているが、03年4月に出光石油化学のPS事業と統合、新会社PSジャパンをスタートさせた。

出光は130千トンの能力の過半の85千トンを停止し、45千トンのみを残した。

PSジャパンでは更に、04年6月、ただ一社単独でPS事業を行う大日本インキ化学(DIC)との統合を発表した。

②鐘化のABS事業撤退

鐘化は1966年以来超耐熱・耐熱ABSを製造販売してきたが、経営資源を他部門に集中することを決め、02年10月、テクノポリマー(JSR、三菱化学の事業統合会社)に営業権を譲渡した。高砂のプラントは他の製品に転用した。

③日立化成のAAS樹脂事業のUMG

ABSへの営業譲渡

日立化成は、1970年より熱可塑成形材料であるAAS(アクリロニトリル・アクリルゴム・スチレン共重合体)樹脂を販売してきたが、AAS樹脂の販売価格の下落、原料SMやアクリロニトリルなどの原料価格の高止まりから、収益の低迷を余儀なくされていた。日立化成では厳しい事業環境下では収益の改善は困難であるとの判断、UMG ABSに営業譲渡することとした。

以上を通じて日本の石化事業もかなり整理されてきたが、まだ不十分との見方が大勢であった。

塩ビでは更なる再編が噂された。

特に住友化学と三井化学の統合は業界にショックを与えた。旭化成と三菱化学の「水島コンビナート

一体運営」構想など、更なる大統合が噂された。

2006/3/16 日本の石油化学産業の構造改善ー7 中国バブル時代

2003年頃から「中国バブル」が始まった。

中国の需要増で中国向け輸出が急増し、折からのナフサ高で価格が上昇しても受け入れられた。

この結果、国内での需給が逼迫し、ナフサ高によるコストアップの転嫁も可能となった。

塩ビ業界の昔からの課題であった「価格後決め方式」も初めて解消した。

PSジャパンの大日本インキ化学のPS事業統合が、中国バブルによる需給逼迫で輸入圧力がないとして公取委から承認を得られず、白紙に戻された。(2/20記事 参照)

同時に各社が注力したハイテク材料関連も利益に貢献し始めた。(3/4記事 参照)

各社の業績は急速に改善した。塩ビの統合会社も黒字に転換した。

2000年頃の危機感は消えてしまった。「2004年問題」は忘れられた。(2/22記事 参照)

2002年の新中期経営計画で石油化学を「再構築事業」とした昭和電工も、05/11の新中期経営計画では「基盤事業(キャッシュカウ)」としている。

エチレンセンターは三菱・四日市を除き、全て残っており、ポリオレフィン工場もS&Bなどで大規模化、高機能化されてはいるが殆ど残っている。(PEでは汎用グレードの輸入は増えており、PE袋等の輸入も増えている)

PVCもプラント数は減ったが、過剰能力である。

そして構造改善の必要性も忘れられたようだ。グローバル企業を目指した大統合も実現を見ずに終わった。

(三井化学と住友化学の全面的統合の破談)

三井化学と住友化学は03年10月に持株会社「三井住友化学」を設立し、04年3月末に持株会社が三井化学、住友化学および三井住友ポリオレフィンを吸収合併し単一会社とする予定で、02年12月に公取委の事前承認を得た。

しかし、間際になっても統合比率について合意が得られず、03年3月31日、両社は統合を白紙に戻すことを発表した。結局のところ、当初三井のトップ(前経営者と言われている)の目指したグローバル企業の創立の意図も企業エゴには勝てなかった。

記者会見の席上、「単独での生き残りは難しいのでは」との質問に対し、 「(経営統合は)コスト競争力などを高めるのが目的で、規模の拡大は最初から問題ではなかった」(米倉・住友化学社長)、「5-10年は単独でもやっていける」(中西・三井化学社長)と反論している。

三井住友ポリオレフィンについては同年10月1日に事業を解消した。

その後、三井化学は04年2月に同じ千葉にコンビナートを持つ出光興産と包括提携で基本合意した。原料・留分から石化製品、また、工場基盤・業務を含めた幅広い領域にわたり、石油精製と石油化学という業種や企業の枠を超えた業務提携の検討を進め、千葉地区コンビナートの国際競争力の強化を目指していくというものである。

その一環として両社のポリオレフィン事業を統合することなり、05年4月からプライムポリマーとして営業開始した。PP能力136万トンで国内シェア44.8%(国内1位)、PE能力71.4万トンでシェア19.4%(国内2位)となる。

住友化学はサウジのラービグ計画を発表した。もし三井との大統合が実現していたら、イラン石油化学の失敗の経験を持つ三井側の反対でラービグ計画は考えられなかった可能性もある。

------

これまでエチレンとポリオレフィン、塩ビを中心に、この25年の変遷を述べてきた。他の分野では大きな構造改革もあるし、海外進出でも目覚しい動きもある。別途、機会をみて述べたい。