ブログ 化学業界の話題 knakのデータベースから 目次

これは下記のブログを月ごとにまとめたものです。

最新分は https://blog.knak.jp/

2008/4/1 ガス用フレキシブル管及び継手、PP製シュリンクフィルムで排除措置命令及び課徴金納付命令

1)公正取引委員会は3月26日、ガス用フレキシブル管及び継手の製造販売業者に対し、排除措置命令及び課徴金納付命令を出したと発表した。

ガス用フレキシブル管の4社と同継手の3社が、2004年と2006年に販売価格引き上げを合意して、競争を実質的に制限したもの。

両命令の相手及び課徴金の金額は以下の通り。

| 事業者 | 排除措置 | 課徴金(万円) | 課徴金合計 (万円) |

||

| 管 | 継手 | 管 | 継手 | ||

| JFE継手㈱ | ○ | ○ | 20,500 | 1,959 | 22,459 |

| ㈱協成 | ○ | X | 4,278 | X | 4,278 |

| ㈱テクノフレックス・トーラ | ○ | X | 4,236 | X | 4,236 |

| 新和産業㈱ | X | ○ | X | 3,213 | 3,213 |

| 日立金属㈱ | ー | ー | ー | ー | ー |

| 合計 | 3社 | 2社 | 29,014 | 5,172 | 34,186 |

別表中の「X」は当該商品を製造販売しておらず,当該違反行為者ではない。

別表中の「-」は排除措置命令又は課徴金納付命令の名あて人とならない違反行為者である。

上記の表で、日立金属は「排除措置命令又は課徴金納付命令の名あて人とならない違反行為者」と記載されている。

これは公取委の立ち入り調査前に自主申告したことにより、排除命令免除、課徴金減免を受けたもの。

日立金属は3月26日、以下の発表を行なった。

1.排除措置命令に関して

当社は、ガス用ステンレス製フレキシブル管及び同継手の製造販売業者らが共同してガス事業者向け販売価格を決定し、当該行為が独占禁止法第3条の規定に違反した時期がありました。このため公正取引委員会より立入り検査を受けましたが、平成18年11月に違反行為から離脱していたことにより、排除措置命令は受けませんでした。

2.課徴金減免に関して

当社は、社内調査の過程で独占禁止法の違反行為があったことが明らかになりましたので、その調査結果をもって公正取引委員会に課徴金減免制度の適用を申請した結果、全額免除が認められました。ーーー

公取委の排除命令にも次ぎの記載がある。

平成18年11月14日,当委員会が平成19年(措)第13号及び同第14号により措置を命じた者の営業所等に独占禁止法第47条第1項第4号の規定に基づく立入検査を行ったところ、同年11月16日、日立金属がJFE継手に前記2の合意から離脱する旨を伝えたことから、同日以降、前記2の合意は事実上消滅しているものと認められる。

* 減免制度適用のためには、「当該違反行為に係る事件についての調査開始日以後において、当該違反行為をしていた者でないこと」という要件があり、取締役会等で違反行為を行わない旨の意思決定を行った上で、公正取引委員会に申請を行うことが必要。

取締役会での意思決定の後で、他のメンバーに離脱を伝えたとみられる。

課徴金が全額免除されているため、立入検査前に意思決定をし、自主申告したとみられる。

日立金属は2007年6月にガス用ポリエチレン管・継手で、排除命令と課徴金納付命令を受けている。

この後、ガス用ステンレス製フレキシブル管及び同継手について自主申告したと思われる。

| 単位:千円 | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

2007/7/2 ガス用ポリエチレン管・継手に排除措置及び課徴金納付命令

ーーー

2) 公正取引委員会は3月28日、ポリプロピレン製シュリンクフィルムの製造販売業者に対し、排除措置命令及び課徴金納付命令を出したと発表した。

PP製シュリンクフィルムについて興人、大倉工業、東洋ケミカルの3社が販売価格引き上げを合意して、競争を実質的に制限したもの。

興人と大倉工業が話し合いを行い、東洋ケミカルが追随した。

両命令の相手及び課徴金の金額は以下の通り。

| 事業者名 | 排除措置 命令 |

課徴金 納付命令 |

課徴金額 |

| ㈱興人 | ○ | ○ | 3億6929万円 |

| 大倉工業㈱ | ○ | - | - |

| 東洋平成ポリマー㈱ | - | ○ | 1641万円 |

| 合 計 | 2社 | 2社 | 3億8570万円 |

東洋平成ポリマー㈱は、平成ポリマー㈱が、平成19年10月1日付けで違反行為者である東洋ケミカル㈱との間で平成ポリマー㈱を存続会社として合併し、同日、商号を変更したもの。

排除措置命令については、東洋ケミカルは合併により消滅しているため、残る2社に対して出された。

課徴金納付命令については、独占禁止法第7条の2第19項の規定により、東洋ケミカルに対するものを合併後の東洋平成ポリマーに対して出された。

大倉工業が課徴金を免除されているのは立入検査前に自主申告したため。(上記の日立金属の場合と異なり、排除措置命令は免除されていない)

排除措置命令書には以下の記載がある。

大倉工業は、平成18年12月24日ころ、前記2の決定に基づく行為を取りやめることとし、平成19年1月10日に、興人に対し、今後、前記2の決定に基づく行為を行わない旨通告したことなどから、同日以降、前記2の決定は事実上消滅しているものと認められる。

ーーー

自主申告による課徴金免除申請が日本でも定着したようだ。

今後は、課徴金を課せられた場合、株主総会で問題とされる可能性がある。

2008/4/2 Invista、DuPontに8億ドル以上の損害賠償請求

Koch Industries は2004年に、DuPont

の繊維部門であった Invista を42億ドルで買収した。

Invistaはこのたび、DuPont が工場を所有していた際に安全面、環境面で広範かつ重大な違反があったとして8億ドルの補償と、懲罰的賠償を求め、マンハッタンの連邦地裁に訴訟をおこした。

付記

両社は2012年6月29日、本件で和解したと発表した。

和解の内容は発表されていない。6月4日に地裁で裁判が始まったが、和解交渉が始まり、中断されていた。

米国、カナダ、英国、オランダ、ブラジルの14のプラントに環境安全面で違反があり、対策が必要となっている。DuPont が環境、健康、安全に関する法や規則に従わず、認可条件を満たさず、従業員やコミュニティ、環境を保護する行動を取らなかったとしている。

買収の1ヶ月以内に、Invista

はテキサスの2工場がベンゼン排出でクリーンエア規則に違反していることを知り、その後の50プラントの監査で687件の問題点を見つけた。

Texas 州

Victoria 工場ではベンゼン処理プラントが2000年から違法に操業されており、同Orange 工場では1992年からベンゼンを直接大気に放出していた。

訴えの中で、Invistaは安全環境違反を調べ、報告し、是正するのにこれまで約140百万ドルを投じ、更に今後、連邦政府、州政府との話し合いの中で、300~450百万ドルの投資が必要とみられる。今後建設する公害防止設備の運営費等も必要で、これらも今回の請求額に含まれている。海外のプラントについても投資が必要としている。

更に、DuPont が重要な違反事項について知っていたとして、懲罰的賠償を求めている。

2004年の買収契約では安全環境対策の不備の場合はDuPont

が費用を負担することとなっている。

Invistaによると、「DuPont は安全環境面では誰にも負けない、環境面・安全面でグローバルリーダーだと繰り返して保証した。我々はこれを信用し、更に、不備の場合は費用を負担するという約束で安心していた。しかし、DuPont

は3年以上にわたってこれを拒否してきた。」

これに対してDuPont側は、対象工場で誰一人として負傷しておらず、不当なリスクにさらされたこともないとし、買収後4年も経っての主張は契約上の文言を利用して増強資金を得ようとしているのではないかと非難、根拠のない批判に徹底的に争うとしている。

付記

Invista は2009年4月13日、DuPont 時代の環境面での違反に関して、EPAや司法省その他当局との間で協定を結んだと発表した。

同社は既に対策に5億ドルを投じているが、残る問題点の処理について合意した。

DuPont との裁判については、2009年3月30日に裁判所はDuPont からの訴訟打ち切り動議を拒否した。

租税特別措置法の期限切れにより、ナフサへの石油石炭税免除が失効する可能性が懸念された。

2008/1/22 「ガソリン税問題と石油化学業界への影響」

3月31日に道路関連の暫定税率を除いた優遇措置を5月末まで延ばす「つなぎ法案」が成立し、当面は危機を脱した。

おそらく、この後も延長されると思われる。

注)道路関連以外でも約30の租税特別措置が「つなぎ法案」に含まれず、期限切れとなっている。

・交際費等の損金不算入(大企業)

・試験研究促進税制

・中小企業投資促進税制

・情報基盤整備の投資促進税制

・ビールに係わる酒税の特例(地ビール酒税の2割軽減)

・その他

ーーー

福田総理は3月27日、道路関連法案・税制の取り扱いについて、新たな提案を行った。

・道路特定財源制度は今年の税制抜本改正時に廃止し21年度から一般財源化。

・暫定税率分も含めた税率は、環境問題への国際的な取組み、地方の道路整備の必要性、国・地方の厳しい財政状況を踏まえて検討。

しかし、民主党は一般財源化についての担保がないとして話し合いを拒否、道路関連の租税特別措置法は期限切れとなり、4月1日からガソリン値下げの先取りが始まった。

ところが、揮発油税は4月1日から法律上は既に一般財源となっていることが、河野太郎衆院議員のブログで分かった。

「ごまめの歯ぎしり」 衆議院議員河野太郎の国会日記 (4月1日) https://www.taro.org/blog/

道路財源の内訳は以下の通りとなっている。

| 基本税率 | 租税特別措置 (暫定税率) |

国 | 地方 | |||||

| 道路向け配分 | 19年度 予算(億円) |

道路向け配分 | 19年度 予算(億円) |

|||||

| 揮発油税 | 24.3円/kl | 48.6円/kl | 全額 | 28,449 | ー | ー | ||

| 地方道路税 (揮発油税と併課) |

4.4円/kl | 5.2円/kl | ー | ー | 58/100

都道府県・指定都市 42/100 市町村 |

3,072 | ||

| 石油ガス税 | 17.5円/kl | 1/2 | 140 | 1/2 都道府県・指定都市 | 140 | |||

| 自動車重量税 | 乗用車の場合 2,500円/0.5t |

乗用車 6,300円/0.5t |

2/3x0.8 | 5,549 | 1/3 市町村 | 3,599 | ||

| 軽油引取税 | 15.0円/kl | 32.1円/kl | ー | ー | 都道府県・指定都市 | 10,360 | ||

| 自動車取得税 | 3% | 乗用車は 5% | ー | ー | 3/10 都道府県・指定都市 7/10 市町村 |

4,855 | ||

| 合計 | 34,138 | 56,164 | ||||||

基本税率は元の法律で決まっており、租税特別措置法により暫定税率を決めている。

そして、これらの税金を道路財源とすることについては、それぞれ法律等で決められている。

1)揮発油税、石油ガス税:道路整備費の財源等の特例に関する法律 第3条第1項

第3条 政府は、平成15年度以降5箇年間は、毎年度、次に掲げる額の合算額(中略)に相当する金額を道路整備費の財源に充てなければならない。

1.当該年度の揮発油税等の収入額の予算額

2.(前々年度の揮発油税等の余剰額)

2)地方道路税:地方道路税法 第1条

3)自動車重量税:税創設時の経緯から

○福田国務大臣(S46.5.14、衆・連合審査会)

道路を損壊し、また道路がよくなりますればその利益をこうむる自動車の使用者にその負担を求める、これはまず国民から御納得のいくようなことではあるまいか、さように考えまして自動車重量税を創案いたしました。○中川政府委員(大蔵政務次官)(S46.5.12 衆・大蔵委員会)

国に残りますのは約3,750億ということになります。その中で道路に振り向けなければならないものは約3,000億と見込まれてございます。したがって、道路以外の社会資本の充実に振り向けられる額は750億ということに相なります。

(3,000/3,750=0.8)

4)軽油引取税:地方税法 第700条

5)自動車取得税:地方税法 第699条

上記1)の通り、揮発油税、石油ガス税を道路財源とすることについては、法律により、平成19年度までとなっており、3月31日で期限切れとなる。

これに対し、政府はこの法律を「道路整備事業に係る国の財政上の特別措置に関する法律」という名前に改め、「道路整備費の財源の特例措置の適用期間を10年間延長し、平成20年度以降10箇年間とする」とした。

しかし、これは参院では審議に至らず、結局、揮発油税と石油ガス税は4月1日に法律上は一般財源となった。

ーーー

与党は期限切れとなった「道路整備費の財源等の特例に関する法律」と「租税特別措置法」を衆院の2/3以上の賛成で再可決することを狙っている。

しかし、自民党の中にも道路特定財源廃止、一般財源化を主張する議員がおり、これら法案を通すのは難しく、一般財源化が現実味を帯びてきた。

河野議員等は以下の5つの実現がきちんと担保されない限り、再議決には反対すると主張をしている。(上記ブログ

3月28日)

・平成21年度から道路特定財源を廃止し、全て一般財源にする。

・道路整備中期計画を最新の需要予測に基づいて削減する。

・地方の財源は維持する。

・公益法人をゼロベースで見直す。

・自動車関連の税を簡素化する。

(当初は「国土交通大臣を更迭する」という条件も入っていた。)

付記

4月30日、与党は、税制関連など国・地方の税財政に関する5法案を否決したとみなす動議を衆院本会議で可決。

5法案が衆院に返付されたのを受け30日夕、5法案が衆院本会議で再議決され、自民、公明両党の「3分の2」勢力により再可決、成立した。

民主、社民、国民新各党は欠席し、共産党は出席し反対した。5月13日、政府は道路財源を巡る改正特例法の規定は2009年度から適用されないと閣議決定した。改正法と、09年度以降一般財源化するという福田首相の方針との整合性を保つのが狙い。

参議院で改正道路整備財源特例法否決、衆議院で再議決。

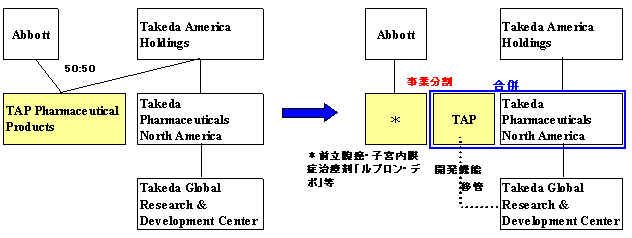

武田薬品工業は、3月19日、Abbott Laboratories との50/50JVのTAP Pharmaceutical Products Inc. を均等な価値で会社分割を実施することでAbbottと合意した。

TAP社は武田薬品の米国持株会社 Takeda America Holdingsの100%子会社となり、その後、Takeda Pharmaceuticals North America, Inc.(TPNA)、と合併するとともに、開発にかかる機能をTakeda Global Research & Development Center Inc.(TGRD)に移管する。

2008年4月にTAP社にかかる会社分割を実施する。

Abbott は前立腺癌・子宮内膜症治療剤 Lupron Depot®等に関する資産を獲得する。

武田側のTAPは

・販売中の消化性潰瘍治療剤 Prevacid®、

・承認申請中の同治療薬dexlansoprazole (TAK-390MR)、

・開発中の同治療薬ilaprazole (IY-81149)、痛風・高尿酸血症治療薬Febuxostat (TMX-67)などの資産を保有し続ける。

両社にとり均等な価値での会社分割とするための調整を会社分割後、別途実施する。

2008年7月にTAPとTPNAが合併するとともに、TAPが保有していた開発機能をTGRD社に移管する。

ーーー

TAP Pharmaceutical Products Inc. は1977年にAbbott とのJVとして設立された。

当初は武田の抗生物質を投入することになっていたが、前立腺がんの治療薬リュープリン(米国名 Lupron Depot®)に変更し(武田國男会長 「私の履歴書」)、その後、消化性潰瘍治療剤 Prevacid®などの米国における販売を通じて、武田の医療用医薬品事業の成長に大きく貢献してきた。

2007年12月期のTAPの純利益は 996百万US$となっている。

世界規模の研究開発競争で生き残るには欧米での自前の拠点構築が不可欠で、武田にとって、TAPの完全子会社化は10年来の悲願だった。

国内首位の武田も世界の売上高順位は17位で、TAPの子会社化で若干浮上する。

(現在も同社向けの売り上げは本社で計上されているため、TAPの売り上げが直接加算される訳ではない)

しかし、上位各社との格差は大きく、今後も買収等を通じて拡大を図る。

同社は「世界的製薬企業」としての基盤強化に向け、課題である「新製品の創出および開発の効率化・迅速化」と「米国事業の強化」に、タケダグループ総力を結集し、取り組むとして、2003年7月に、「米国事業において資金需要が発生した場合の機動的な対応」を目的にTakeda America Holdings に26億ドルの増資を行なっている。

付記

武田薬品は2008年4月10日、米国バイオ医薬品会社 Millennium Pharmaceuticals, Inc. を約88億ドルで買収することを発表した。

| 製薬会社の世界ランキング (2006年度売上高、100万ドル、ユート・プレーン) |

|||||||||||||||||||||||||||||||||||||||||||||||||||

|

ーーー

なお、武田薬品は2006年6月、TAPとの間の6年間の製品供給取引等に関して、移転価格税制に基づき、大阪国税局より所得金額で6年間で1,223億円の所得の更正を受け、約570億円の追徴税額を課せられ、争っている。

2006/6/29 武田薬品、移転価格税制に基づく更正

上記期間中はAbbott との50/50JVであり、武田が敢えて安く供給してAbbott を利する理由はなく、(仮に安く供給するとすれば、何らかの見返りがある筈で、問題とすべきでないというのが米国の税務の考え方)、国税局の更正手続きは不当と思われるが、今後は100%子会社となるため、取引価格は確実に問題になる。

2005年にAbbott は武田がTAPへのPrevacid 供給により、過大な利益を得ている等と主張して、利益の一部をAbbott に支払うよう求めて訴えた。

(契約上、これらの訴訟は日本で行なうことが決まっているとして、この訴訟は却下された)

新第一塩ビは3月末で高岡工場を停止した。

同社の2007年12月末の能力は292千トンとなっているが、高岡工場(ペースト)の40千トンが停止、逆に愛媛工場(ペースト)を7千トン増強したため、3月末の能力は259千トンとなる。(他に、愛媛にMETI発表能力に含まれない特殊塩ビ3千トンがあり、公称能力は262千トン)

新第一塩ビは1995年7月に、日本ゼオン(水島、高岡工場)、住友化学(千葉、愛媛工場)、サンアロー化学(現トクヤマ、徳山工場)のPVC事業を統合してスタートした。当時の能力は430千トンであった。

その後、1999年に決めた再構築計画で経営権がトクヤマに移り、2000年3月末に水島工場を停止した。

今回の高岡工場停止で、新第一塩ビの工場は汎用PVCが徳山(145千トン)と千葉(80千トン)、ペースト・特殊塩ビが愛媛(37千トン)の3工場体制となる。

1950年に古河グループの日本軽金属、古河電工、横浜護謨の3社がPVCの製造販売のために米国Goodrich Chemical とのJVで設立した日本ゼオンのPVC工場はこれで全てなくなる。

(日本ゼオンの新第一塩ビへの出資 14.5%

は残っている)

戦前(1941年)に水俣でPVC製造を開始し、戦後1949年に水俣で生産を再開した老舗のチッソも2000年に五井、水俣工場を、2003年に水島工場を停止し、完全撤退している。

2006/9/14 日本のPVC業界の変遷と現状-2

ーーー

古河グループでは横浜ゴムが戦前に電線用不燃材料として1942年からPVCの生産を開始し、戦後1946年から生産を再開したが、戦前からの技術の延長では困難との判断から1948年に製造を中止、関係のあったGoodrich Chemical との提携に動いた。

日本軽金属はカーバイド、か性ソーダの関連で、1950年から蒲原工場でPVC生産を開始した。

古河電工は、戦前に電線の難燃性被覆材料として塩化ビニル樹脂、およびその加工研究を行っていたが、1949年に電線用押出機を輸入して塩化ビニル電線の生産体制を整えた。

横浜ゴムはGoodrich Chemicalからの技術導入を前提に、原料メーカーの日本軽金属と大口需要家の古河電工に対し共同による工業化を呼びかけた。

Goodrich Chemical との交渉の結果、1950年に3社とGoodrich (35%出資)とのJVで日本ゼオンが設立された。

社名の「ゼオン」はGoodrichの商標 Geon から取った。

(当時の英語社名はNippon Geon で、1970年のGoodrich 離脱後にNippon Zeon に変更した。)

国産既存メーカー18社は、外国技術導入に強く反発し、連名で「日本ジェオン社設立反対陳情書」を政府に提出した。

これに対して加工業界は、輸入スクラップを加工した経験から、国産品がすべて乳化重合法によるのに対して、米国の懸濁重合法によるPVC品質の優位性を認め、懸濁重合法の技術導入による新会社の設立を歓迎した。

通産省は最終的には、「表面的には反対の理由はない。むしろ各社が新しい技術の導入を図ったらどうか」との見解を示した。

日本ゼオンは1952年に蒲原で懸濁重合法により新鋭プラントで生産を開始した。

これに続いて日本化成(現 三菱化学)はMonsanto との合弁で、三菱モンサント化成を設立、懸濁重合法による生産を開始した。

この後、国産各社も順次、懸濁重合法に切り替えた。

日本ゼオンは第二工場の立地に高岡を選んだ。

日本曹達がか性ソーダ食塩電解設備を持ち、増設する方針であったこと、近くにカーバイド工場が散在することが理由である。

水力発電の電源地帯で、電炉を使う力ーバイドや電解の苛性ソーダなど電力多消費型の工場が集まっていた。

1956年に高岡でPVC生産を開始した。1967年には蒲原工場を閉鎖し、高岡に集中した。

日本ゼオンはナフサからのエチレン、アセチレンと塩素を反応させてVCMを生産するGPA法を開発、1967年に高岡で生産を開始した。

2006/9/18 日本のVCM業界の変遷-1

1968年に日本ゼオンはPVCで水島に進出、Goodrich からオキシ法VCM技術を導入して旭化成、チッソと合弁で山陽モノマーを設立した。

石油価格高騰のなかで、1979年に高岡のGPA法VCMを停止、1982年には汎用PVCの生産を中止して水島に集中した。

この結果、高岡工場は水島からのVCM(2000年の山陽モノマー停止後はトクヤマのVCM)によりペースト塩ビを生産するのみとなっていた。

日本ゼオンは塩ビ事業を連結対象から外して以降、Goodrich からの技術導入でスタートしたもう一つの事業のエラストマー事業(合成ゴム、ラテックス)のほか、高機能材料部門を拡大している。

決算推移 (億円)

売上高 営業損益 06/3 07/3 06/3 07/3 エラストマー素材 1,561 1,762 152 195 高機能材料 418 472 102 97 その他 652 582 14 9 合計 2,631 2,816 268 302

(資料 「ゼオン50年の歩み」ほか)

ーーー

なお、Goodrich は20%の筆頭株主となっていたが、1970年に持株を売却し撤退した。

事業上の関与がないこと、技術援助契約が終了したこと、資金を有効に使いたいなどの理由で同社から提案があったもの。

なお、Goodrich

は1993年塩ビ部門を分離し、Geon とした。

1999年にGeon と Occidental

Chemical はVCM

とPVC部門を分離して24/76%のJVのOxy Vinyls を設立した。

Geon(本体は塩ビコンパウンド)とコンパウンドメーカーの M.A. Hanna は2000年に合併してPolyOne となったが、PolyOne は2007年7月にOxy Vinyls 持分をOccidental Chemical に売却、PVCレジン事業から撤退した。

2008/4/7 2007年決算分析 Akzo Nobel & ICI

2007年8月、Akzoは ICIを約80億ポンド(約1兆9000億円)で買収することで合意した。

買収は2007年11月のAkzoの株主総会で承認され、本年1月2日に発効した。(1月3日にICIは上場廃止となった)

AkzoはICIの買収後、ICIのNational Starch 部門のうち、接着剤とエレクトロニック材料事業を27億ポンドでHenkel に売却する。(2008年4月3日 売却完了)

Akzo Nobel は医薬品、塗料、化学品の三つの分を持っていたが、医薬品のOrganon Biosciences (医療用医薬品事業のOrganon と動物用医薬品事業のIntervet)を2007年3月に Schering-Plough に売却している。(2007年11月発効)

ICIは塗料部門、National Starch部門(接着剤ほか)、Uniqema部門 (油脂化学、界面活性剤)、Quest 部門(フレーバー、香料)の4部門から成っていたが、2006年6月にUniqema部門 をCroda International に約915億円で売却、2006年11月に Quest 部門を12億ポンド(約2,680億円)で Givaudan に売却している。

いずれも 2007/8/13 Akzo が ICI を買収

ーーー

Akzo Nobel 決算

医薬品のOrganon Biosciences

(医療用医薬品事業のOrganon と動物用医薬品事業のIntervet)をSchering-Plough

に売却(2007年11月発効)したため、これの営業損益を

Discontinued

Operation として別途、譲渡益と合わせ特別損益に計上している。

(比較のため、2006年も同様表示)

部門別営業損益は以下の通り。(単位:百万ユーロ)

| 2006 | 2007 | |

| Coatings | 604 | 557 |

| Chemicals | 321 | 382 |

| 全社 | -66 | -192 |

| 合計 | 859 | 747 |

ICI買収は本年1月発効のため、2007年のAkzo の決算ではICIの部分はまだ算入されていない。

2007年のICIの営業損益(Henkel への売却分を除く)は422百万ポンド(約532百万ユーロ)で、今後はこれが加わる。

Akzo Nobel は2005年に Chemicals 部門の再編を行なった。

Pulp & Paper Chemicals、Base Chemicals、Functional Chemicals、Surfactants、Polymer Chemicals の5つを主力とし、その他については撤退することとした。Resins business はHexion Specialty Chemicals に売却した。

損益推移は以下の通り。(単位:百万ユーロ)

| 2001 | 2002 | 2003 | 2004 | 2005 | 2006 | 2006 組替 |

2007 | |

| Revenue | 14,158 | 14,059 | 13,106 | 12,833 | 13,000 | 13,737 | 10,023 | 10,187 |

| EBITDA | 1,872 | 2,043 | 1,716 | 2,092 | 2,055 | 2,014 | 1,104 | 1,271 |

| Operating income | 1,198 | 1,362 | 1,064 | 1,527 | 1,486 | 1,462 | 859 | 747 |

| 税引後損益(継続事業) | 702 | 853 | 651 | 981 | 998 | 1,182 | 744 | 441 |

| Discontinued operation | 438 | 8,920 | ||||||

| 税引後損益合計 | 1,182 | 9,361 |

Discontinued Operation損益の内訳は以下の通り。 (百万ユーロ)

| 2006 | 2007 | |

| 売上高 | 3,714 | 3,285 |

| 営業損益 | 600 | 629 |

| 税引後損益 | 438 | 460 |

| 譲渡益 | 8,486 | |

| 同税金 | 26 | |

| 合計損益 | 438 | 8,920 |

譲渡益はOrganon Biosciences のSchering-Plough への売却。

ーーー

ICI

これが最後の決算となる。

部門別売上高、営業損益は以下の通り。(単位:100万ポンド=126万ユーロ)

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

損益推移は以下の通り。(単位:百万ポンド)

| 2000 | 2001 | 2002 | 2003 | 2004 | 2005 | 2006 | 2007 | |

| 税引前損益(特別損益前) | 612 | 573 | 533 | 341 | 370 | 377 | 482 | 573 |

| 特別損益(中止事業損益を含む) | -499 | -137 | -46 | -220 | 235 | 111 | -70 | 787 |

| 税引後損益 | -228 | 102 | 179 | 20 | 508 | 420 | 329 | 1,268 |

中止事業損益は主にQuest 部門の譲渡益。

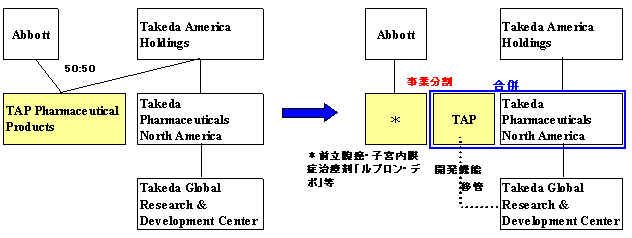

2008年度の鉄鉱石価格が2月に大幅値上げで決まったが、原料炭価格が2007年度に比べ約3倍となる見通しとなった。

|

|

鉄鉱石

鉄鋼大手各社は2月に、2008年度の鉄鉱石(ブラジル産)について、資源最大手Vale do Rio Doce との間で前年度比65%の値上げで合意した。

1トン当たりの価格は80ドル弱となり、07年度と比べ約30ドル上昇する。鉄鉱石の値上げは6年連続。

(豪国営放送によると 1トン当たり78.90米ドル)

インドから中国向けなどのスポット価格は今年に入り、約140ドルに高騰しており、今回の妥結額は想定(70~80%アップ)より低いと見る向きもある。

鉄鉱石の需要は中国を中心に急拡大しており、2007年の世界の鉄鉱石貿易量(海上のみ)は2000年から8割増えたが、輸入の増加分の9割を中国が占めている。

他方、供給面では鉄鉱石の海上貿易量はValeが33%で1位、2位Rio Tinto、3位BHP Billliton で、3社で71%を占める寡占状態となっている。

付記

2008年5月、中国鉄鋼大手とBHP Billiton、Rio Tinto との間で、豪州産鉄鉱石の2008年価格が前年比85%のアップで妥結する見通しとなった。2005年の前年比71.5%アップを上回る。

→2008/6/23 Rio Tinto と宝鋼集団で、粉状鉱 144.66ドル(79.88%up)、塊状鉱 201.69ドル(96.5%up)で決着日本のメーカーも同様値上げ受け入れを余儀なくされた。

7月4日、BHP Billiton と宝鋼集団は豪州産鉄鉱石についてRio Tinto と同水準の値上げで合意した。

---

付記

Vale do Rio Doce は日本の鉄鋼メーカーに10月出荷分から1~2割の追加値上げを求めた。

Rio Tinto、BHP Billiton が下記の通り、最大で96.5%アップで決着したため、値上げ幅の差の解消を狙う。---

付記

11月4日の中国紙は、Vale が中国向け鉄鉱石の12%追加値上げ要求を撤回した。宝鋼集団が明らかにした。

日本向けも値上げ要求を撤回するとみられる。---

付記

オーストラリア資源中堅のMount Gibson Iron は、中国鉄鋼大手の首鋼集団と1トン当たり40米ドルで鉄鉱石(塊状、粉状とも)の売買契約を結んだ。

同社は中国の日照鋼鉄などと長期契約を結んでいるが、このうち数社から10-12月期の出荷見合わせを要請され、11月に入って3社から契約破棄を通告された。

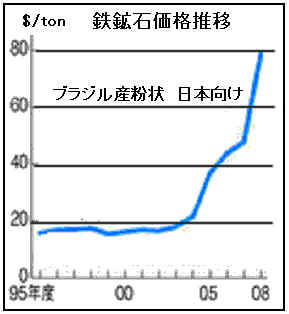

原料炭

新日本製鉄はこのたび、豪英系資源大手BHP Billliton と2008年度の鉄鋼原料用石炭の価格を2007年度に比べて約3倍に引き上げることで合意する見通しとなった。

原料炭(豪州の強粘結炭でGoonyella炭)の価格は現行の1トンあたり98ドルから300ドル前後に上がる。(2003年度は46ドル)

両社の合意価格は業界標準となっており、他の鉄鋼大手も同額で決着する見通し。

付記

2009年3月、鉄鋼大手とBHP Billiton は2009年度の鉄鋼原料用石炭価格を1トン128ドル台とすることで合意した。

2010年3月、鉄鋼大手とBHP Billiton は鉄鋼原料用石炭の価格について、2010年度から年間使用量の半分を四半期ごとに決めることで正式合意した。従来は全量を年度ごとの交渉で改定していた。

まず4~6月期は1トン200ドルの値上げ提示を受け入れた。

年度ごとに価格を改める原料炭の交渉方式が変わるのは約20年ぶり。ーーー

石炭は大きく分けて原料炭及び、一般炭に分類される。

原料炭は製鉄の原料、一般炭は主に発電用に利用されている。原料炭は国産はなく、全量を輸入に依存しており、輸入の6割を豪州から輸入している。

石炭の状況は

エネルギー白書(2007年)参照

https://www.enecho.meti.go.jp/topics/hakusho/2007energyhtml/html/2-2-2-3.html

付記

中部電力は4月8日、スイスのXstrata との間で、発電用の豪州産一般炭の2008年度価格を前年度の55-56ドルの2.3倍の1トン125ドルに引き上げることで合意した。他の電力会社も同じ上げ幅で決着する見込み。2009年3月、中部電力はXstrata との間で2009年度の豪州産一般炭の価格を前年比で43%引き下げることで合意した。1トン71ドル程度。

付記

電力会社10社の共同出資会社の石炭資源開発は5月8日、中国産石炭価格を前年度比2倍弱に引き上げることで合意した。

山西省と陝西省の発電用石炭で、131.4ドル/トン(2007年度は67.9ドル)

日本の輸入は6割強が豪州、2割弱がインドネシアで、中国産は8%程度。

量は中国の輸出規制で前年度並みとなる。

原料業界は既に寡占状態になっているが、更に、BHP Billliton がRio Tinto の買収に動いている。

2008/3/29 資源戦争激化

これに対して、鉄鋼連盟では3月13日に、以下の通り、「適切な措置の実施」を公取委に要請している。

近年、世界の鉄鉱石・原料炭市場では、供給側の著しい寡占化が進み、中国等新興国における鉄鋼生産増とも相俟って、急激な価格上昇をみています。

今般のBHPビリトン社によるリオ・ティント社買収が実現すると、鉄鉱石・原料炭両市場での一層の寡占化が進展し、特に鉄鉱石については、他に大きな代替ソースがないことから上位二社に供給を依存せざるを得ず、供給側における競争が実質的に制限され、公正な価格形成を損なうものと懸念しています。原料価格の更なる高騰は、鉄鋼業界のみならず、需要産業ひいては消費者にも深刻な影響を及ぼしかねません。

このような状況を踏まえ、日本鉄鋼連盟は本日、公正取引委員会に対して、本件の精査および、鉄鉱石・原料炭各市場における公正な競争を確保するための適切な措置の実施を正式に要請いたしました。

ーーー

鉄鉱石価格は以前に比し約4倍、原料炭は約6倍となる。

ナフサも2001年11月の安値が159$/t、現在が約900$強で、約6倍となっている。原油も同様。

(ナフサ・原油価格グラフ https://knak.jp/index.html )

鉄鋼業界の原料高によるコストアップは2兆5000億円に達する。

| ・石炭(3倍前後に値上げ) | 1兆5000億円 |

| ・鉄鉱石(65%値上げ) | 5000億円 |

| ・非鉄・燃料など | 5000億円 |

| 合計 | 2兆5000億円 |

これを受け、鉄鋼メーカーでは鋼材値上げ交渉を本格化させる。

これまでに鋼材1トン当たり2万円程度の値上げを提示しているが、その場合、ユーザー業界の負担は次ぎの通りとなる。(石炭の値上がりは予想以上であり、更なる値上げも必要となる)

・自動車 4000億円強

・造船 2000億円弱

・機械・電機 2000億円弱

・建設 4000億円弱

(影響の試算はいずれも日本経済新聞 2008/4/5)

2008/4/9 ブラジル Braskem と Petrobras のプロジェクト

Braskem

Braskem は3月28日、グリーンなブテンを使って、再生可能原料100%を使用する世界で初めてのLLDEPの開発に成功したと発表した。

Braskem は昨年6月、サトウキビベースのエタノールからHDPEを生産するのに成功したと発表、10月には年産200千トンのHDPEプラント建設を発表している。

2007/11/5 Braskem、サトウキビからHDPEを製造

また、Dowは昨年7月、ブラジルのバイオエタノール大手のCrystalsev と共同で、ブラジルでサトウキビからワールドクラスのLDPE工場の建設計画を明らかにしている。

2007/7/27 Dow、ブラジルでサトウキビからLDPE製造

LLDPEの生産にはサトウキビからエチレンをつくるだけでなく、第二のモノマーのブテンが必要で、Braskemは新しい技術でサトウキビから高収量のブテンを得るのに成功した。

Braskem Technology

and Innovation Center がパイロットプラント8基を含め、330百万Real(約200億円)の研究施設で開発した。

同社はまた、São Paulo 州Research Foundation との間で、再生可能原料からのポリマーについての技術協力の契約を締結した。

これとは別に、同社はCamaçari 工場で60億円を投じてMTBEの生産をETBEに変換すると発表した。これによりETBE能力は30万トンとなる。ガソリン添加剤をサトウキビからのエタノールを原料とすることにより、MTBEと比べCO2排出を76%減らす。

ーーー

Petrobras

Petrobras の社長はこのたび、85億ドルを投じる Rio de Janeiro Petrochemical Complex (COMPERJ) の詳細を明らかにした。

特許を取得した流動接触分解法(fluid

catalytic cracking)によりブラジル産の重質原油を直接、エチレン、プロピレンなどの石化原料に転換する。

15万バレル/日の重油から年産80万トンのHDPE/LDPE、85万トンのPP、60万トンのPTAを生産する計画で、2012年ー13年の商業生産を予定している。

ブラジルのCampos Basin の重質原油を使用することにより、ナフサの輸入が不要となる。

Petrobras と Grupo Ultra のパートナーシップで実施し、Petrobras 石化部門のPetroquisa とUnipar の統合会社のCompanhia Petroquimica do Sudeste (CPS) も出資する予定。

Grupo Ultra は、Petrobras、Braskem とともに Ipiranga を買収し、その石油化学部門をBraskem、Petrobras に渡している。

(Grupo Ultra は石油精製・販売部門を他社とともに引き受け)

2007/3/23 ブラジルで石油・石油化学業界の再編2007年8月11日、Petrobras とUnião de Industrias Petroquimicas (Unipar) は両社のブラジルの化学品、合成樹脂事業を統合する協議を行っていると発表した。新会社の名称は Companhia Petroquimica do Sudeste (CPS) で、Uniparが主導権を持つ。

2007/12/6 Petrobras、石化事業を再編

2008/4/9 米エネルギー省、今年の原油価格予想を引き上げ

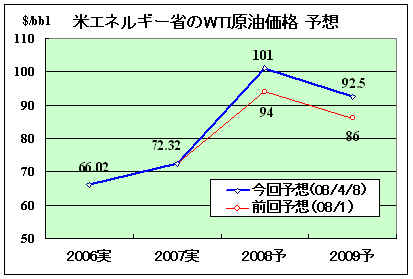

米エネルギー省のエネルギー情報局(EIA)は8日、本年の原油価格(WTI原油価格)の予想を発表した。

最近の価格アップ(3/17に一時111.80$/bblをつける)を反映し、1月に行なった予想を上方修正している。

2007年の実績平均 72.32$/bbl に対し、当初予想では本年平均が94$、2009年が86$ としていたが、今回はそれぞれ、101$、92.5$ に引き上げた。

米国の石油需要は価格上昇を受けて減少しているが、中国、インド、ロシア、中東の需要は依然として旺盛であるとしている。

|

|

EIAは石油価格の予想には不確実性が強く、産油国の紛争、異常気象、製油所のストップなど予期せぬ事態で供給が減ると価格は急上昇するし、逆に、緊張緩和、米国や世界の経済成長の鈍化などにより急降下する可能性もあるとしている。

付記

4月9日のニューヨーク市場のWTI原油先物相場終値は

110.87ドル/バレル(前日比 2.37ドル高)と史上最高となった。

先週の米国の原油、ガソリン在庫が予想外に大幅に減少していたことが発表された後、買いが強まり、一時112.21ドルを記録した。

Sinopec の2007年決算は4月7日に発表となった。

中国では石油製品の価格は政府が決めており、原油の約70%を輸入品に依存するSinopec

は、最近の原油価格高騰を受け、石油精製事業で大きな赤字となっている。

Sinopec は3月19日、石油精製事業の赤字補填金として123億人民元(約

1,700億円)を政府から受領したと発表した。

2008/3/21 Sinopec、政府から石油精製事業の赤字補填金受領

このうち、49億人民元が2007年の収益で、決算では「その他収益」としてこれを折り込んでいる。

決算は中国会計原則に基づくもののほかに、国際財務報告基準(IFRS)でも報告されており、以下はIFRSによるもの。

売上高

| 単位:百万人民元 | ||||||||||||||||||||||||||||||||||||||||||||||||

|

営業損益

石油精製部門は2005年から赤字となっており、これに対して赤字補填金が支払われた。

営業損益はこの補填金受領の前のものである。

| 単位:百万元 | ||||||||||||||||||||||||||||||||||||||||||||||||

|

2007年のChemicals の売上高は約3兆3850億円、営業損益は約 2,000億円となった。(1RMB=14.5円)

同社によると、2007年の中国の化学製品の需要は堅実に増加し、合成樹脂、合成繊維、合成ゴムの需要は前年比でそれぞれ、9.7%、14.1%、16.0%増加した。エチレン換算量での消費は前年比で7.8%増となった。化学製品の価格は高レベルで変動している。

これに対応するため、同社は生産の増大に努めた。

同社の生産量の推移は以下の通り。(単位:千トン)

2つのJV、Shanghai

Secco と BASF-YPCの生産量100%を含む。

| 2005 | 2006 | 2007 | 増減率 | |

| Ethylene | 5,319 | 6,163 | 6,534 | 6.0% |

| Synthetic resins | 7,605 | 8,619 | 9,660 | 12.1 |

| Synthetic rubbers | 626 | 668 | 800 | 19.8 |

| Monomers

and polymers for synthetic fibers |

6,725 | 7,242 | 8,018 | 10.7 |

| Synthetic fibers | 1,570 | 1,502 | 1,417 | -5.7 |

| Urea | 1,780 | 1,609 | 1,565 | -2.7 |

なお、2008年のエチレン生産量予想は 6,720千トン。

損益推移

| 単位:百万元 | ||||||||||||||||||||||||||||||

|

ーーー

Sinopec とPetroChina の決算を対比すると非常に面白い。

(Sinopec

の売上高はRefining と

Marketing が分かれているが、PetroChina では1部門となっているため、Sinopec の売上高のMarketing を採り、Refining は部門間取引に移した。)

PetroChina

はSinopec に比し、石油採掘が3.7倍になっている。

(468,175 百万人民元:127,910

百万人民元)

Sinopec のRefining & Marketing が輸入原油に頼る部分が多いのに対し、PetroChina はほとんどを自社原油でやれる。

これが営業損益に表れている。

PetroChina のExploitation の営業損益は原油価格急騰により、2005年に大きく増加している。

この結果、両社の営業損益は大きな差が出ている。(Sinopec の補助金受け入れ前)

Chemicals についてはSinopec が売上高、営業損益ともに上回っている。

(Sinopec のRefining & Marketing の営業損益は、Marketing とRefining を合計した。)

PetroChina の損益推移は以下の通り。

人民元の上昇が加速しており、10日午前に中国人民銀行が発表した中間値は1ドル=6.992元となった。

6元台は2005年7月の切り上げ後、初めてとなる。(グラフは日本経済新聞

2008/4/8 から)

中国は2005年7月までは、人民元のレートを米国のドルに対して1ドル=8.28元にほぼ固定する固定相場制を採用してきた。

人民元相場が変動すると中国人民銀行が為替市場に介入して、1ドル=8.28元になるように調整していた。2005年7月21日、中国人民銀行は、人民元の対ドルレートを2.1%切り上げ、1ドル=8.11元にすると発表した。

人民元の動きをドルに対して固定する「固定相場制」から、市場の需給関係に基づいて「通貨バスケット」を参考に人民元レートを決定する「管理変動相場」に移行するもの。

その後、本来であれば輸出の増加によるドルの大量流入で人民元相場が大幅にあがるべきところ、人民銀行がドル買いを行なって、これを抑えたため、国内の過剰流動性が増え、インフレが進む結果となった。

今回は中国政府はインフレ抑制の一環として人民元高を容認しているとみられている。

これが進むと、今後は中国からの輸出が打撃を受けることとなる。

付記

香港では米ドルペッグ制(連動相場制)が行われ、香港ドルと米ドルとは連動するため、米ドルが弱体化すると、香港ドルの対人民元レートも連動して下落することになる。

付記

2008年6月10日の対米ドルレート基準値は6.92元を突破して1ドル=6.9199元を記録した。

年初以来の人民元対ドルレートの累計上昇率は5.5%を超えた。

2008/4/11 ノルウェーのNorSun、サウジでシリコン、シンガポールでシリコンウェハーを製造

ノルウェーの太陽電池用シリコンウェーハのメーカー、NorSun AS は本年1月、サウジのJubail でのポリシリコン製造JVの設立の契約を地元企業と締結した。

サウジのSwicorp-Joussour

(Swicorp)、Chemical

Development Company (CDC)とのJVで、 NorSun が50%、他の2社が25%ずつ出資する。

NorSunはStanford University のDr. Richard

Swanson が設立したSunPower

Corporation にJV持株の半分を譲渡する契約を結んでいる。

ポリシリコンの当初の能力は年500MW相当で、2010年に商業生産開始の予定。将来的には2000MWまで拡張する。

NorSun は当初の生産量の50%を10年間引き取る契約を締結した。

ーーー

NorSun AS は3月4日、シンガポールのJurong島に、太陽電池用の単結晶型シリコンウェハー工場を建設することを決めたと発表した。

製造能力は350MWで、3億ドルを投じて本年第3四半期に建設を開始し、2009年第3四半期に商業生産を開始する。

既存のフィンランドのVantaa 工場、間もなく稼動するノルウェーのÅrdal (第1期

130MW)に次ぐ第3工場となる。

原料シリコンは上記のサウジのJVから供給する。

ーーー

NorSun は Scatec AS の子会社で2005年12月に設立された。単結晶シリコンウェハーのメーカー。

Scatec は再生可能エネルギーと環境に優しい新素材の開発会社で、Dr. Alf Bjørseth(下記)の個人企業。

2006年11月にNorsk Hydro がNorSun に出資、同年12月に伊藤忠が約10億円の出資を決めた。

現在、Scatec が31%、伊藤忠が4%、Norsk Hydroが16% 出資している。

参考 NorSun 事業紹介 https://www.fondsfinans.no/ff/public/SOL/NorSun.pdf

ーーー

NorSun をつくった Dr. Alf Bjørseth は1994年にScanWafer AS を設立、2000年にFornybar Energi AS、SolEnergy AS と合併して世界最大の太陽電池関連企業群 Renewable Energy

Corporation AS (The REC Group)とし、初代のCEOとなった。

(Fornybar

Energi ASがRECとなり、ScanWafer AS は100%子会社となった。ScanWafer は多結晶ウエハー能力 440MWで世界最大)

RECは原料部門(REC Silicon)、素材部門(REC Wafer)、最終製品部門(REC Solar)を持つ。

住友商事が2004年に約7億円を投じてRECに出資(1.5%)、シリコンウェハーとウェハー原料について日本を含むアジアでの販売権を持っている。

同社は2006年にScanWafer との間で2007年より6年間、約600億円の多結晶シリコンウェハーの長期売買契約を締結した。シャープに供給する。

RECは2007年10月、シンガポールのTuas View

に世界最大の太陽電池コンプレックスの建設を発表した。

ウェハー、電池、パネルを一貫製造するもので、能力は最終的には

1,500MWとなる。

5年間で30億ユーロを投じるもので、従業員は3,000人に達する。

2008/4/12 三菱化学、中国でビスフェノールAとPCの合弁会社設立申請

三菱化学は、三菱エンジニアリングプラスチックスとSinopecの3社で中国におけるビスフェノールA(BPA)とポリカーボネート樹脂(PC)の製造・販売JVのFSを行なっていたが、4月8日、中国の国家発展和改革委員会(NDRC)にプロジェクト申請書を提出したと発表した。

承認後、速やかに合弁会社の設立を申請し、2010年春を目標に製造設備を完成させる予定。

JVは日本側投資会社PCR Investments Japan とSinopec の50/50出資。

投資会社には三菱化学が80%、三菱エンジニアリングプラスチックス(三菱化学と三菱ガス化学の50/50JV)が20%を出資する。

能力は BPA 150千トン、PC 60千トンで、北京市のSinopec北京燕山分公司内に立地し、SinopecからBPAの主原料であるフェノール及びアセトンとユーティリティの提供を受ける。投資総額は約3億米国ドル。

中国での海外メーカーのBPA、PCの生産の状況は以下の通り。

GE Plastics

も中国での生産を検討していたが、売却話の途中で中断、その後買収したSABICは、同社がサウジでPC計画を進めているため、中国での計画をやる考えはないと言明した。

三井化学が既に上海でSinopecとのJVでBPAの工場を建設中で、三井、三菱両社がそれぞれSinopecとのJVで事業を行うこととなる。

| BPA | PC | |

| Bayer | 立地:上海ケミカルパーク 能力:200千トン(時期未定) |

立地:上海ケミカルパーク 能力:200千トン(第一期 100千トン稼動) JV :Bayer 90%/上海クロルアルカリ10% |

| 帝人化成 | (三井から供給) | 立地:浙江省嘉興市 能力:100千トン(60千トン) * Bayerとglobalに相互供給 |

| 三井化学 | 立地:上海ケミカルパーク 能力:120千トン(建設中) JV :上海石化三井化工 (Sinopecと50/50) |

(帝人化成にも供給) |

| 三菱化学 | 立地:Sinopec 北京燕山分公司内 能力:150千トン(申請) JV :Sinopecと50/50 |

立地:Sinopec 北京燕山分公司内 能力:60千トン(申請) JV :Sinopecと50/50 |

2006/4/14 ポリカーボネートと原料ビスフェノールA

2007/2/13 GE Plastics、中国のPC計画延期

三菱エンジニアリングプラスチックスは1994年3月に三菱ガス化学と三菱化成(現三菱化学)両社折半出資によって設立され、両社が従来行ってきたエンジニアリングプラスチックス事業を継承し、一体化した。

PCのほか、ポリアミド樹脂 、PBT、POM、PPS、液晶ポリマー樹脂 等を扱っている。

PCについては日本では三菱化学・黒崎と三菱ガス化学・鹿島で製造している。

1996年にタイ・ポリカーボネートを設立、2001年に韓国の三養化成に出資して引取権を取得している。

Sinopecが新しく 2つのエチレン計画を打ち出した。

中国のエチレン能力は約10百万トン、これに対し需要は24百万トンとなっている。

Sinopec によると、中国はエチレン能力を2010年までに17.5

百万トンに拡大し、2010年の予想需要 26.4

百万トンの2/3を自給する計画をたてている。

ーーー

1)カタール石油とのJV計画

カタール石油とSinopecは、3月に中国でのエチレンプラント建設の覚書を締結した。

場所は未定だが、エチレン能力は年産70万~80万トンを考えている。

カタール石油では同社が原料をコンデンセートを供給すること、生産開始を2013年と考えていることを明らかにした。

カタール石油の最初の中国投資となる。

付記

2008年6月に Petrochina、Shell、Qatar Petroleum International の3社は中国での石油精製・石油化学コンプレックス建設の予備検討開始の覚書を締結した。

その後の情報では、場所は浙江省台州で、20百万トンの製油所、12百万トンのエチレンとされている。上記のSinopec との件がどうなったかは不明。

ーーー

2)海南島計画

Sinopecは4月5日、海南省政府との間で年産100万トンのエチレン計画に関する契約に調印した。

FS実施に関して国家発展改革委員会(NDRC)の承認を得ている。

計画の詳細は明らかにされていない。

両者は今後FSを実施し、投資額を決定するが、現在のところ、43億ドル~57億ドル程度とみられている。

Sinopecでは現在のところ第三者を入れる予定はないが、それを排除するものではないとしている。

立地は洋浦経済開発区(Yangpu Development Zone)で、2006年9月にスタートした Sinopec Hainan Petrochemical Co. の 800万トン(日産16万バレル)の製油所に隣接してつくられる。

ーーー

海南省の約210万平方キロの海域には230~300億トンの石油と約15兆立方メートルの天然ガスが埋蔵されている。

中国はこれらの豊富な石油・天然ガス資源を利用し、海南省(海南島)を重要な石油・天然ガス・石油化学工業の生産基地に築き上げていく計画である。

海南島の東方市(Dongfang)では、中国海洋石油(CNOOCC)と香港のラミネート会社

KingBoard

Chemical Holdings(建滔化工集団)のJVの

CNOOC-KBChemical (CNOOC が60%、KingBoard が40%)が2006年9月から60万トン/年の天然ガスベースのメタノールを生産している。

CNOOCの東方市近辺のガス田からの天然ガスを原料とするもの。

KingBoardについては 2008/1/11

重慶ケミカルパークのメタノール事業

中国海洋石油子会社の中海石油化学(中国最大級の肥料会社)は東方市に2系列の肥料プラントを有している。

第一系列では尿素 520千トンを、第二系列では尿素800千トンと複合肥料

50千トンを生産する。

三菱化学が主体のヴイテックは10日、5月末でPVCの輸出を停止するとともに、水島のPVCプラントを停止し、国内販売に集中した体制に移行すると発表した。

同社は国内需要減少を補うため、2006年に 3万トン、2007年に5万トンの輸出を行なってきた。

しかし、輸出価格はドル価格では着実に上昇しているものの、コストアップやフレートの高騰、更には円高のため採算面では一向に改善が見られず、今後更にナフサや重油・石炭の価格上昇は避けられないうえ、これまで比較的安定していた工業塩も4月以降大幅な値上がりが確実な情勢となった。

このため、輸出を停止し、国内販売に合わせた生産体制に変更する。なお、川崎工場では7月の定期修理時に一部手直し増強を行なう。

塩ビ業界では、新第一塩ビが3月末で高岡工場を停止しており、これに次ぐ動き。

工場別能力は以下の通りとなる。(単位:トン)

| 2000/4/1 (設立時) |

2006年末 | 2007年末 | 新体制 | |

| 川崎(東亞合成内) | 180,000 | 115,000 | 95,000 | 121,000 |

| 四日市(三菱化学内) | 110,000 | 104,000 | 99,000 | 99,000 |

| 水島(三菱化学内) | 100,000 | 115,000 | 110,000 | 0 |

| 計 | (390,000) | (334,000) | (304,000) | (220,000) |

なお水島工場の電解プラント、VCMプラントについても新生産体制を踏まえ、若干の生産調整を行う予定。

よく分からないのは、今回、四日市工場を残して水島工場を停めることだ。

水島は1996年末に建設したもので、四日市より新しく、かつ、同社が開発した内部ジャケット様式の温調エレメント方式を使った第1号である。(川崎が第2号)

なによりも水島にはVCMがあるが、四日市の場合は水島からVCMを輸送する必要がある。

需要家の立地を考えても、川崎と水島の方が良さそうである。

その他のなんらかの理由があるようだ。

ーーー

三菱化学と東亜合成は1996年に塩ビ事業で業務提携を行なった。

| ・ | 三菱化学は1996年末にS&Bにより水島で100千トンプラントを建設した。 (その後、老朽設備を停止し、これのみが残っていた。今回はこれを停止する。) |

| ・ | 東亜合成はセントラル硝子、東燃化学とのJV・川崎有機で年産100千トン設備を稼働させているほか、徳島工場に同20千トン設備を持っていたが、徳島の老朽化した20千トン設備を廃棄し、川崎に三菱化学の技術で100千トン設備を新設した。 (その後、旧川崎有機のPVCプラントは停止した。) |

その後の業績悪化を受け、両社は事業統合を決め、2000年4月1日、統合会社がスタートした。

| 会社名 | ヴイテック㈱ | |

| 資本金 | 60億円 出資比率 三菱化学 60%、東亞合成 40% |

|

| 事業 | 電解製品(水島)の製造、VCM(水島)及びPVCの製造・販売及び研究開発 電解製品の販売は三菱化学100%のダイアケミカルに委託 |

|

| 能力 | 電解(水島) 135千トン(苛性ソーダ97%換算) | |

| VCM(水島) 300千トン *セントラル化学はVCM(132千トン)生産を継続、ヴイテックに供給→その後停止 |

||

| PVC 合計 390千トン(川崎 180、四日市 110、水島 100) |

同社は設立以来、大幅赤字が続き、その結果、2005年3月、ヴイテックは再編を行い、出資比率を三菱化学 85.1%、東亜合成 14.9%に変更した。

2006/9/14 日本のPVC業界の変遷と現状-2

その後、国際市況の高騰のなかで、ナフサ価格アップ分の転嫁が可能となり、2004年12月期以降は黒字となっていた。

しかし、2007年12月期は再度赤字に転落している。

(資本金60億円に対し、2007年12月末の累積損失は139億円に達している。)

他の塩ビメーカーは全て3月決算のため、現時点では不明。

ーーー

このブログではこの数年の石化の好況は、中国バブルによるもので、いつまでも続かないだろうと主張してきた。

残念ながら、この懸念がその通りになりそうな気配である。

最新分は https://knak.cocolog-nifty.com/blog/